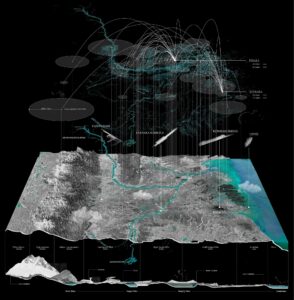

Trading Global Macro es una estrategia que nos permite comprender los mercados al analizar a los principales actores macroeconómicos en un entorno global. Esta forma de operar nos ayuda a comprender cómo estos factores influyen en los precios de los activos financieros, lo cual nos permite tomar mejores decisiones operativas.

Aunque abordaremos temas complejos en este artículo, nos enfocaremos en explicar cada aspecto en detalle.

Estrategias Global Macro | Trading Global Macro

Los mercados financieros están en un estado de constante cambio, por lo que el análisis macroeconómico se ha convertido en una herramienta indispensable para obtener una ventaja competitiva al invertir o especular. Comprender los diferentes eventos geopolíticos es esencial para anticiparse a los cambios del mercado.

Actualmente, la diversificación de la cartera financiera es una necesidad para aprovechar al máximo los beneficios de los diferentes activos. Esto conlleva un gran desafío: encontrar una frontera eficiente que equilibre la cantidad con la especialización. Esta tarea no es nada fácil, pero es vital para obtener mejores resultados.

A global macro strategy is an investment and trading strategy that is based on the interpretation of large macroeconomic events on the national, regional, and global scale. For the successful implementation of a global macro strategy, fund managers analyze various macroeconomic and geopolitical factors. These include interest rates, currency exchange rates, levels of international trade, political events, and international relations.

Aquí trataremos global macro de una manera amplia, para comprender mejor los factores macroeconómicos.

Historia Global Macro

Se puede afirmar que la metodología global macro surgió a principios de los años 1980-1990, aunque es probable que se hayan empleado técnicas similares con anterioridad. Al principio, el campo de global macro estaba dominado por un reducido número de gestores que realizaban operaciones altamente apalancadas, lo que inevitablemente llevó a una gran cantidad de fracasos y a un pequeño grupo de ganadores que obtuvieron rendimientos excepcionales (como George Soros).

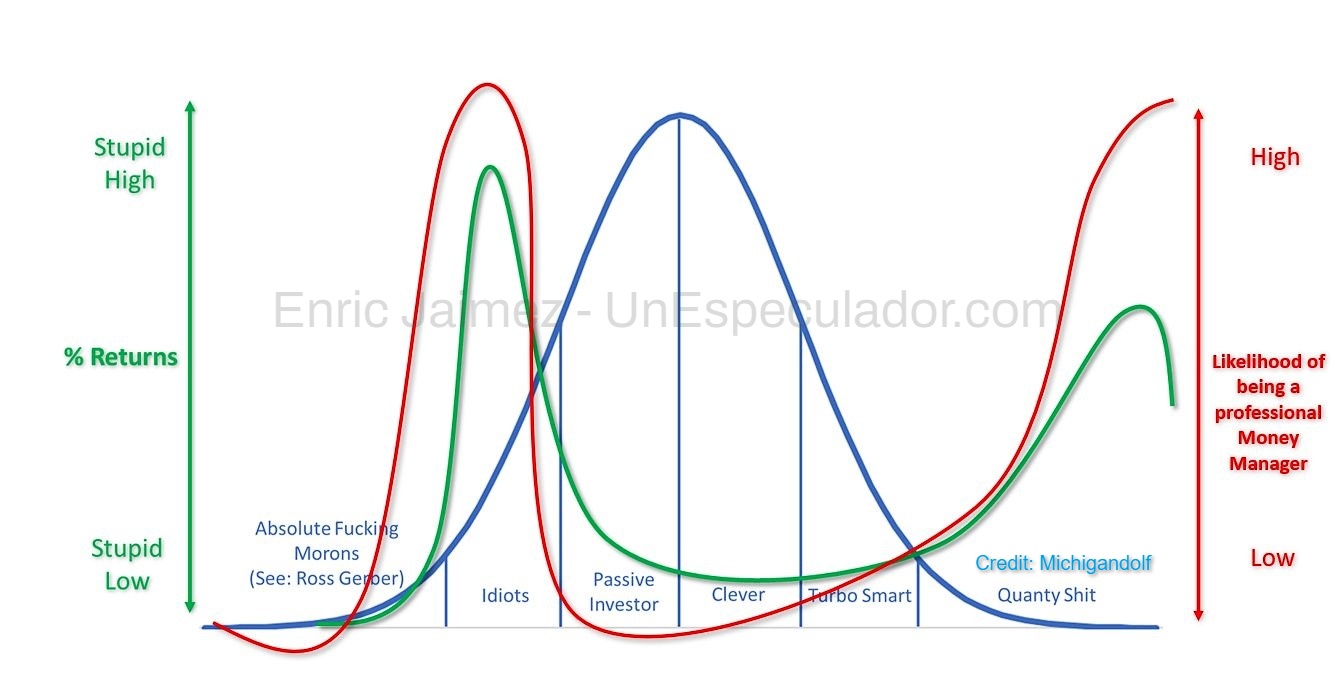

Desde principios de la década de 2000, el aumento de los hedge funds ha transformado el sector global macro en una metodología mucho más disciplinada con una gestión de riesgo mucho más estricta. Esto ha provocado una rentabilidad, que ahora es más progresiva y realistas.

A medida que los años pasan, los mercados se han vuelto cada vez más competitivos, haciendo que lo simple sea cada vez más difícil de mantenerse a flote. La competencia es cada vez más fuerte y las empresas deben adaptarse para poder sobrevivir.

Lo que todo el mundo sabe en la Bolsa a mí ya no me interesa. – André Kostolany

Para contrarrestar los bajos o inexistentes rendimientos que la mayoría de la industria experimenta, los gestores de macro global se centran en un enfoque más preciso, investigando elementos que a menudo no son accesibles para el público en general.

Global macro es una estrategia de inversión que busca identificar y aprovechar oportunidades a medio plazo que surgen de los cambios en los principales factores macroeconómicos y la política monetaria a nivel global. Esta estrategia se centra en comprender los efectos de los cambios en el entorno macroeconómico, para así poder tomar decisiones de inversión con el fin de obtener una rentabilidad a lo largo del tiempo. Esta estrategia busca aprovechar los cambios en los mercados financieros y los movimientos de precios que se producen como resultado de los cambios en las diferentes economías.

Las estrategias de inversión global macro ofrecen la posibilidad de tomar posiciones long/short en una amplia gama de mercados y productos. Esto nos permite diversificar nuestras inversiones, y nos proporciona una mayor flexibilidad operativa al poder aprovechar oportunidades en diferentes mercados.

Objetivos Global Macro

Las estrategias global macro buscan explotar ineficiencias que se generan en el mercado:

- Comportamiento fuertemente sesgado de los inversores, moda o narrativa.

- Consenso sobre las tendencias, rebaño.

- Política monetaria desajustada por los bancos centrales.

- Activos con rendimientos divergentes o asimétricos (sectores o ideas uncrowded).

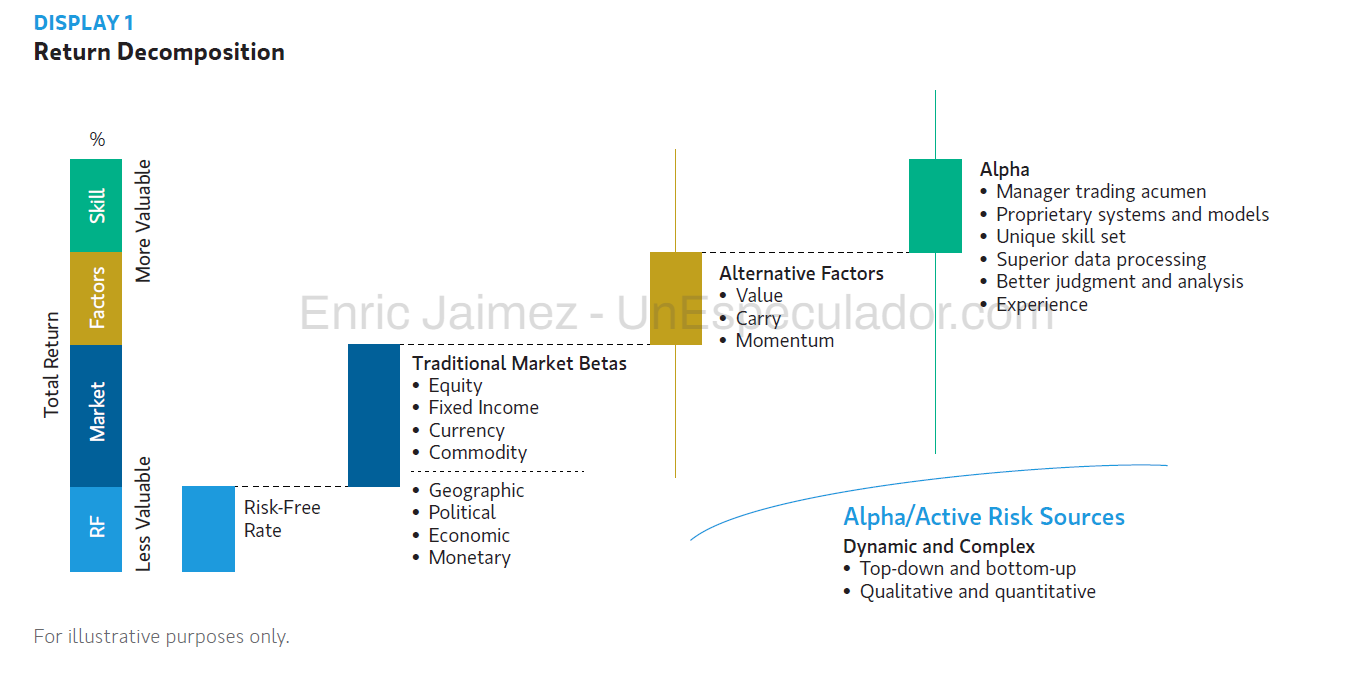

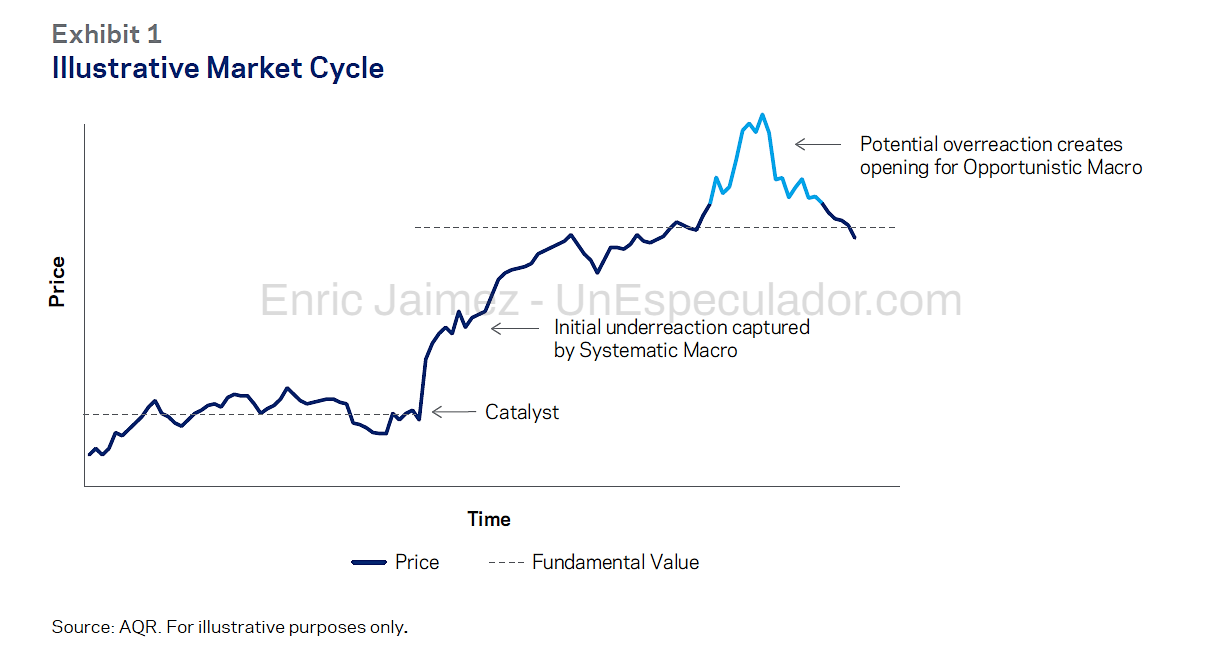

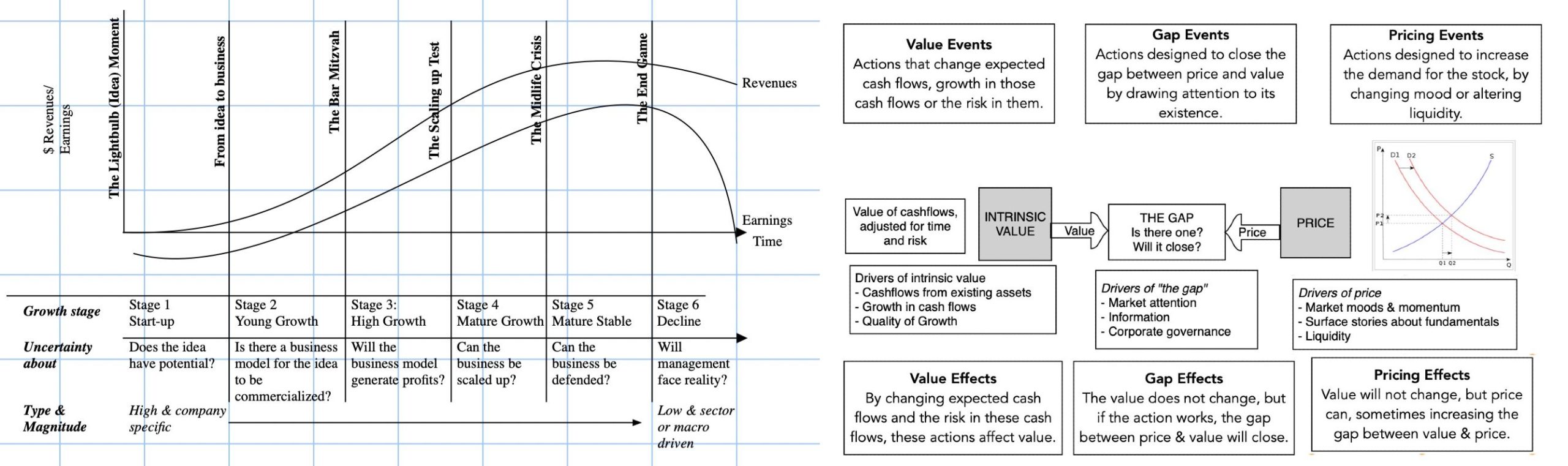

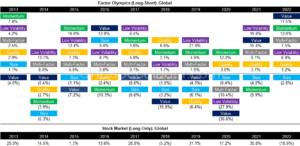

En este interesante gráfico del equipo AQR (AQR Capital Management) se presenta una visión esquemática de un ciclo de mercado con diferentes fenómenos. Buscamos comprender las diferentes etapas que son empíricamente demostrables. Podéis observar como no indican en ningún momento extrañas teorías o esquemas propios de la brujería, lo importante es entender las verdaderas variables macroeconómicas detrás de los movimientos.

Una estrategia global macro aplicada de forma sistemática busca identificar cambios en la estructura de un mercado de forma integral y usar estos cambios como ventaja. Los beneficios son progresivos a medida que el mercado se adapta a un nuevo equilibrio.

No estamos hablando en ningún caso de buscar operar un determinado punto en el proceso, una estrategia global macro se beneficia de forma escalonada a medida se realizan los ajustes. Los objetivos son planteados de manera exacta, raramente se cumplen, es importante dejar de pensar de forma normativamente y aceptar cierta aleatoriedad inherente en todo proceso.

El equipo de AQR explota la tendencia de los macroactivos. Estos macroactivos reaccionan de forma insuficiente a un importante catalizador económico. Los catalizadores son cambios en los fundamentos económicos, los verdaderos causantes de las tendencias y de los precios de los activos.

Por lo tanto, comprenden como un determinado hecho va a cambiar el mercado mucho antes que la gran mayoría participantes. Un ejemplo puede ser buscar posiciones en corto en una divisa se está devaluando progresivamente o largos en un producto energético después de un colapso en su demanda.

Es el paso previo del momentum de una tendencia.

La información no debería depender de la elocuencia de los medios, ni de las caras disformes que los youtubers realizan mendigando unos clicks. A pesar de ello, vivimos en un mundo donde la gente está aburrida, es impaciente y emocionalmente frágil. Estas personas necesitan que las cosas complicadas sean explicadas en historias fáciles de entender y con numerosos dibujos.

Precisamente, de ahí surge una ventaja: ignorar el ruido mediático y enfocarse en entender los procesos que provocan ciertos acontecimientos.

Estrategias Global Macro – Inversión Global Macro

Las estrategias global macro se pueden clasificar en función del los factores macroeconómicos que utilizamos a nuestro favor, destacamos algunas.

Globalización

La pandemia y sus repercusiones están actuando como un acelerador en el devenir histórico, desafiando la lógica de ciertas tendencias preexistentes. Aunque la globalización no experimentará una reversión total debido a la pandemia, esta ha desencadenado alteraciones significativas en las dinámicas comerciales, manifestándose con un crecimiento del proteccionismo en determinados sectores.

No suele ser una buena idea concentrar una cartera en unos pocos activos populares, ya que estos suelen ser fácilmente reconocibles y, por lo tanto, no ofrecen ninguna ventaja. Para obtener beneficios a largo plazo, es necesario diseñar una diversificación que se aleje de los activos de moda y piense en una exposición alternativa y estratégica hacia el futuro.

La tendencia a sobreponderar el mercado americano ha sido muy rentable hasta ahora, pero no podemos dar por seguro que seguirá siendo así. Por otra parte, los rendimientos elevados y las oportunidades de inversión en países emergentes pueden ser una forma de obtener una rentabilidad superior a la media.

La difusión tecnológica transfronteriza ha contribuido de manera significativa al aumento de la productividad interna tanto en economías avanzadas como emergentes. Esto ha permitido una remodelación significativa de muchas naciones, con algunas de ellas convirtiéndose en nuevas fuentes de innovación y patentes.

Filipinas, Indonesia, Vietnam…

Riesgos de la Concentración

Debemos tener presente la posibilidad de tener activos no correlacionados con el mercado. Se diversifica a través de activos alternativos que no se mueven generalmente en la misma tendencia que el conjunto. Comprar únicamente renta variable es estructuralmente un riesgo. Esto puede ser mitigado con algunos activos exóticos.

Es relativamente sencillo de explicar, pongamos una cartera de acciones donde Apple y Amazon han conseguido grandes beneficios y son un % elevado del conjunto. Dejamos sin duda a estos ganadores en nuestra cartera, pero al mismo tiempo entendemos próximamente puede ser mejor analizar activos completamente alejados del mercado tecnológico.

Suelo recomendar considerar limitar la elección de acciones por conjuntos de ese sector en forma de ETFs. Generalmente, funciona mucho mejor el grupo (al mismo tiempo la diversificación será mucho más amplia). Los ganadores cambian, las carteras raramente.

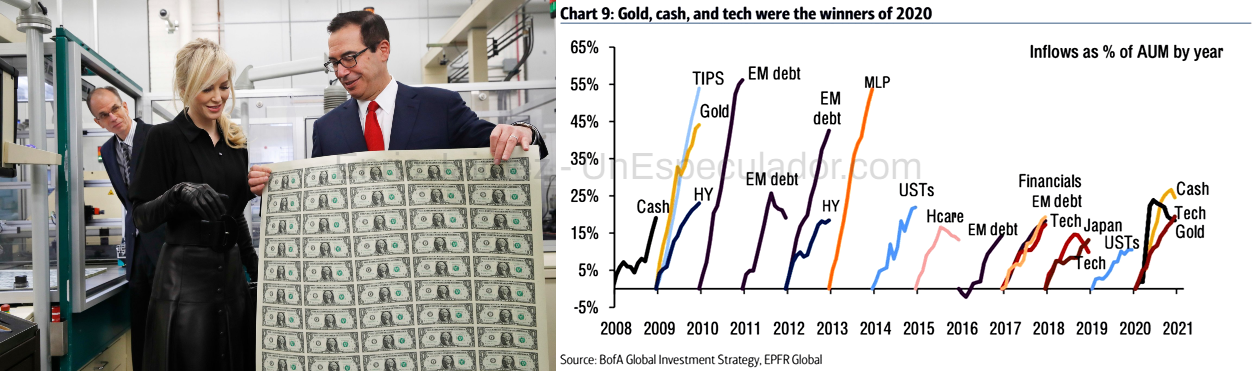

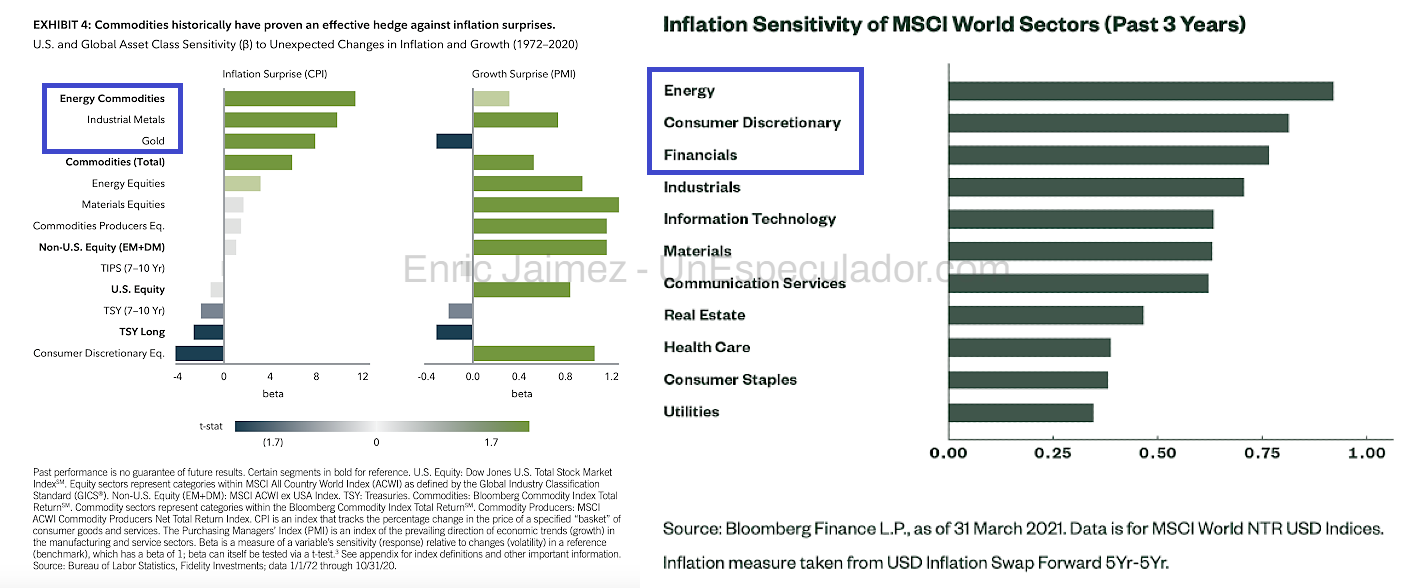

Adaptación a la Política Monetaria

La política monetaria expansiva puede tener efectos desiguales entre los distintos sectores, ya que algunos se verán más beneficiados que otros. Por ello, una estrategia macroeconómica bien planificada tendría que abarcar una rápida salida de la renta fija para invertir progresivamente en materias primas. Desafortunadamente, los experimentos monetarios realizados han contribuido a aumentar la desigualdad, ya que se ha privilegiado la compra de activos de lujo en lugar de invertir en aquellos que mejorarían la calidad de vida de la población.

La incapacidad de muchos economistas para comprender la complejidad de la economía hace que las teorías Keynesianas sean endebles. La idea de que más demanda agregada puede aumentar el gasto de los consumidores no siempre se ve reflejada en la realidad. La política monetaria puede ser expansiva, pero no lo suficiente como para generar un crecimiento sostenido. La deflación sigue siendo una amenaza real para las economías avanzadas, y el único camino para salir de esta situación es mediante un estímulo monetario artificial. Esto nos lleva a aprovecharnos de esta situación.

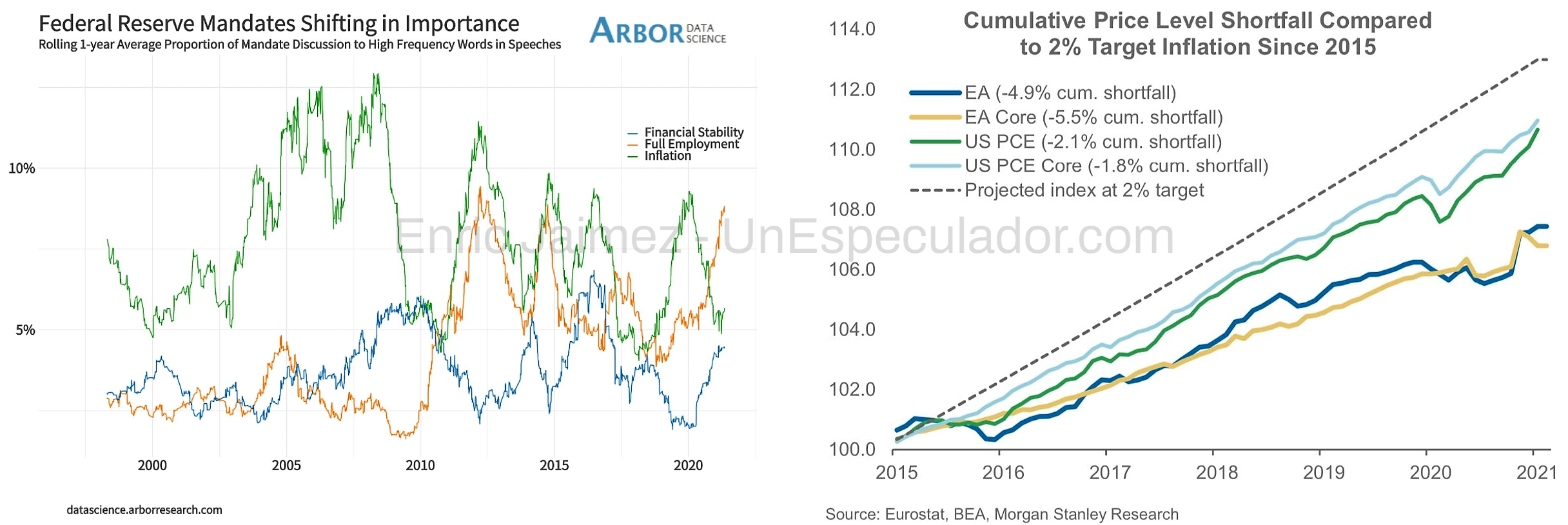

Global Macro – Bancos Centrales

Es muy importante entender la inflación y la deflación, todos los medios siempre os hablarán de inflación, pero ignoran el complicado proceso inverso.

La deflación se refiere a una disminución generalizada y sostenida en el nivel de precios de bienes y servicios en una economía. En otras palabras, la deflación significa que el poder adquisitivo de la moneda aumenta, ya que los precios bajan. La deflación puede ser causada por diversos factores, como un aumento en la productividad de una economía, una disminución en la demanda de bienes y servicios, una reducción en los costos de producción, o una caída en la oferta monetaria.

🔸Concentración de Capital

La concentración de capital se refiere a la acumulación de riqueza en manos de un número cada vez menor de personas o entidades. En otras palabras, significa que una proporción cada vez mayor de la riqueza se encuentra en manos de un pequeño grupo de individuos o empresas, mientras que el resto de la población tiene menos recursos financieros.

🔸Globalización

La globalización se refiere al proceso de integración económica, cultural y política a nivel mundial. Es un fenómeno que ha permitido la interconexión y la interdependencia entre los países a través de la libre circulación de bienes, servicios, información y personas en todo el mundo.

🔸Progreso Tecnológico

El progreso tecnológico se refiere al avance continuo y constante en el desarrollo y la aplicación de la tecnología en distintos ámbitos, como la industria, la medicina, la educación, el transporte, las comunicaciones, entre otros. Este avance tecnológico se ha producido gracias a la innovación, la investigación y el desarrollo de nuevas tecnologías.

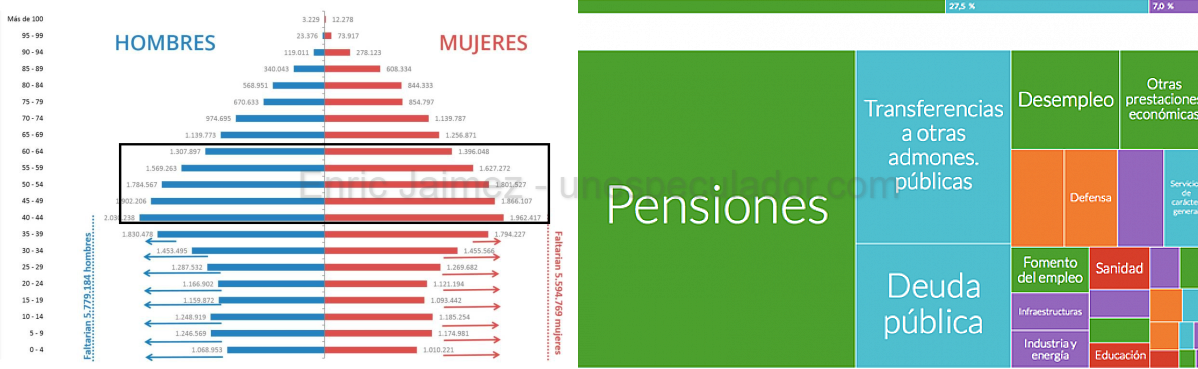

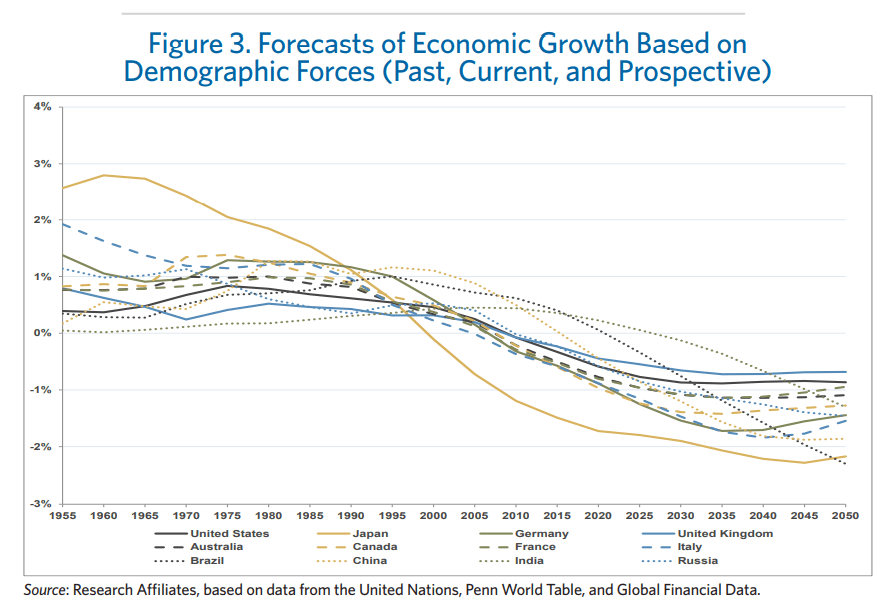

🔸Envejecimiento Demográfico

El envejecimiento demográfico se refiere al aumento de la proporción de personas mayores en una población. Esto se debe a la disminución de la tasa de natalidad y al aumento de la esperanza de vida, lo que resulta en una población cada vez más envejecida.

🔸Crisis Económicas

Las crisis económicas suelen ser deflacionarias debido a que durante estas situaciones la oferta de bienes y servicios supera a la demanda. Esto significa que los consumidores reducen sus gastos y las empresas disminuyen su producción para reducir costos, lo que provoca una caída en los precios.

Cualquier economía necesita incentivar que el dinero fluya y llegado el momento ir retirando dicho crédito. Antiguamente los bancos centrales solo podían controlar el tipo de interés y el coeficiente de caja. Ahora disponen de medidas mucho más flexibles para intentar adaptarse a los constantes cambios.

La inflación es necesaria, es una forma de incentivar a los participantes a comprar, vender, invertir o gamblear.

El mayor problema es cuando el dinero está completamente parado siendo altamente remunerado. Por eso se castiga al ahorrador con los actuales tipos, no dejes que te cuenten extrañas conspiraciones. La inflación subirá y se aplicarán medidas restrictivas, es parte del ciclo.

Todo proceso económico requiere de adaptación y nace de las circunstancias, siempre habrá ganadores y perdedores.

Entender los bancos centrales es probablemente una de las cuestiones más importantes que necesitamos.

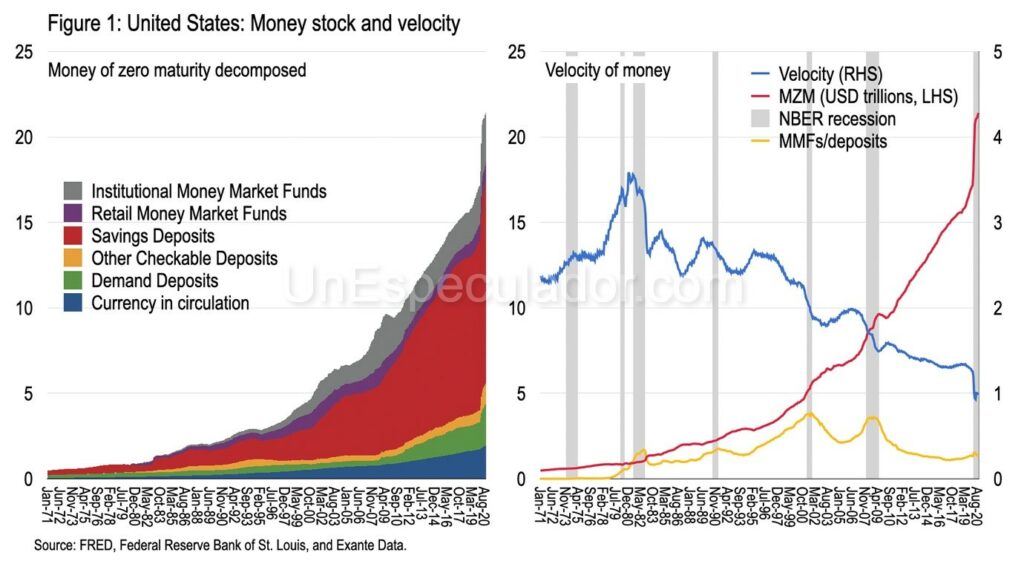

Masa Monetaria – Money Supply

El objetivo de un banco central es controlar la inflación que genera aumentar progresivamente la masa monetaria (we print money digitally).

The money supply is all the currency and other liquid instruments in a country’s economy on the date measured. The money supply roughly includes both cash and deposits that can be used almost as easily as cash. Governments issue paper currency and coin through some combination of their central banks and treasuries. Bank regulators influence money supply available to the public through the requirements placed on banks to hold reserves, how to extend credit and other regulation.

Objetivos Banco Central

- Tipo de cambio estable

- Estabilidad economica

- Crecimiento economico

- Fomentar el pleno empleo

Para ello disponen de medidas clásicas y otras denominadas flexibles.

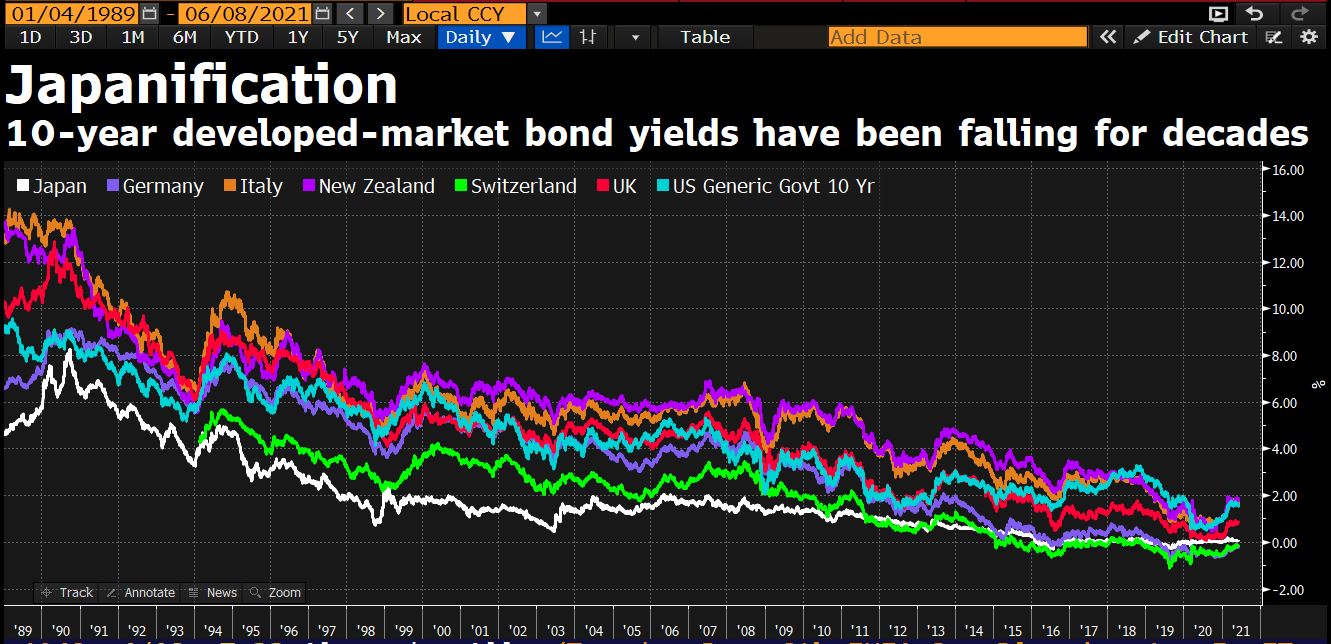

La crisis financiera provocada por las hipotecas subprime desencadenó una disminución drástica de la liquidez, agravando el shock económico. Para evitar un colapso mayor, se recurrió a la inyección de capital en diversas líneas de crédito. Si no se hubiese tomado esta medida, el resultado hubiera sido la japonización, un prolongado periodo deflacionario caracterizado por tasas de crecimiento negativas, lo que significaría una lenta decadencia.

En medio de la crisis del Covid19, no se dudó en recurrir a la inyección monetaria como solución, aunque presente algunas deficiencias. Esta herramienta resulta eficaz en situaciones de shock y es, con seguridad, la mejor opción para estimular la economía. Con este objetivo, se trata de evitar la progresiva degradación de los fundamentales económicos, aunque ello pueda generar una inflación transitoria.

Los medios de comunicación y la narrativa más catastrofista suele pensar que aumentar la inflación es una enorme irresponsabilidad. No lo es.

La economía europea y la estadounidense necesitan mantener una tasa de inflación anual de 1,5% y 2%, respectivamente. Desafortunadamente, la mayoría de las personas no comprenden esto, pues suelen estar cegadas por teorías de conspiración y tienen un historial de predicciones muy pobre.

Llevan 5 años revolucionando el mercado y aún creen que las criptomonedas salvarán al mundo. La inflación, si se controla, se convierte en parte del sistema. A pesar de que la deflación es un problema grave, una baja liquidez podría agravar aún más la situación.

Comprender la Deflación

Las políticas fiscales y monetarias deflacionarias de antaño han provocado que Japón se quede con una deuda insostenible, tasas de interés en niveles insuperables y una población con un índice de envejecimiento muy alto.

Deflation is a general decline in prices for goods and services, typically associated with a contraction in the supply of money and credit in the economy. During deflation, the purchasing power of currency rises over time.

El avance tecnológico se ha transformado en una fuerza imparable que ha contribuido a un aumento significativo de la productividad. Esta innovación sin precedentes ha creado una eficiencia sin paralelo, permitiendo a las empresas reducir costes de producción. Esta tendencia no es temporal, sino que se ha convertido en una tendencia exponencial y profundamente deflacionaria.

La inversión en hardware y software seguirá aumentando, lo que desafortunadamente pondrá en peligro el empleo de muchas personas. La tecnología ha avanzado a pasos agigantados, permitiéndonos reemplazar a los camareros con tabletas, que pueden enviar órdenes a la cocina de manera directa.

El dragón es la deflación (o inflación).

Una fuerza deflacionaria a menudo pasada por alto es la acumulación de riqueza. La brecha entre ricos y demás es la más grande desde la Segunda Guerra Mundial, lo que significa que aquellos con mayores recursos se están volviendo cada vez más ricos. Esto se traduce en la creación de productos altamente costosos para los ricos, lo que a la vez reduce la demanda de bienes y servicios por parte de estos, contribuyendo a una caída generalizada de los precios.

Los países desarrollados se enfrentan a un problema demográfico que no está destinado a desaparecer pronto. La generación más grande de la historia está llegando a la edad de jubilación, lo que significa que el número de jubilados en relación con los trabajadores está aumentando rápidamente y se prevé que esta tendencia continúe en las próximas décadas. Esto plantea desafíos considerables para los gobiernos y la economía.

Todos estos factores nos llevan a una disminución en la circulación del dinero que efectivamente también es deflacionario…

Global Macro – Money Velocity

Precios de mercado basados en pensamientos erróneos = precios incorrectos y asimetría.

The velocity of money is a measurement of the rate at which money is exchanged in an economy. It is the number of times that money moves from one entity to another. It also refers to how much a unit of currency is used in a given period of time. Simply put, it’s the rate at which consumers and businesses in an economy collectively spend money. The velocity of money is usually measured as a ratio of gross domestic product (GDP) to a country’s M1 or M2 money supply.

Money Velocity se diseñó en un primer momento para indicar con que rapidez el dinero cambia de manos en una economía.

Definición genérica: hablamos de la frecuencia con la una unidad monetaria se utiliza para comprar bienes y servicios dentro de un período de tiempo determinado.

La velocidad del dinero no se correlaciona directamente con el consumo, sino más bien con la formación de crédito. En un sistema bancario de reserva fraccionaria, cada préstamo otorgado genera una nueva cantidad de dinero, incentivado por la reducción de tasas de interés o políticas de flexibilización cuantitativa (QE).

Es importante destacar que la velocidad del dinero no mide el consumo en sí mismo, sino más bien la formación de crédito. El término velocidad puede llevar a una interpretación errónea, sugiriendo que un aumento en la velocidad del dinero se debe a un mayor consumo por parte de los agentes económicos, cuando en realidad se trata de una medida de la formación de crédito.

Las empresas dependen de los mercados financieros para obtener inversión, por lo que el acceso al crédito es crucial para su creación y desarrollo. En ausencia de un mercado de acciones flexible y líquido, la inversión puede verse afectada negativamente, lo que a su vez afecta la creación de empleo.

En resumen, el crédito es el verdadero combustible del mercado, y las políticas monetarias pueden ser expansivas o contractivas, lo que puede afectar la creación o retirada de capital.

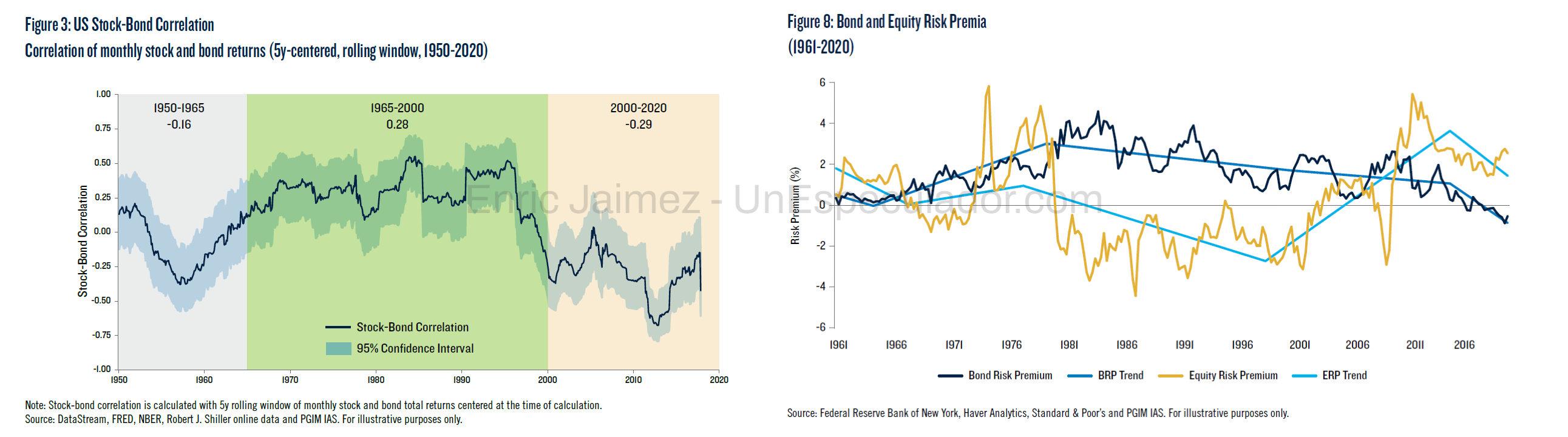

Correlación Acciones y Bonos

Los testigos de la renta fija no entienden ciertos conceptos…

Paper: PGIM: Global Investment Management – Institutional Advisory & Solutions

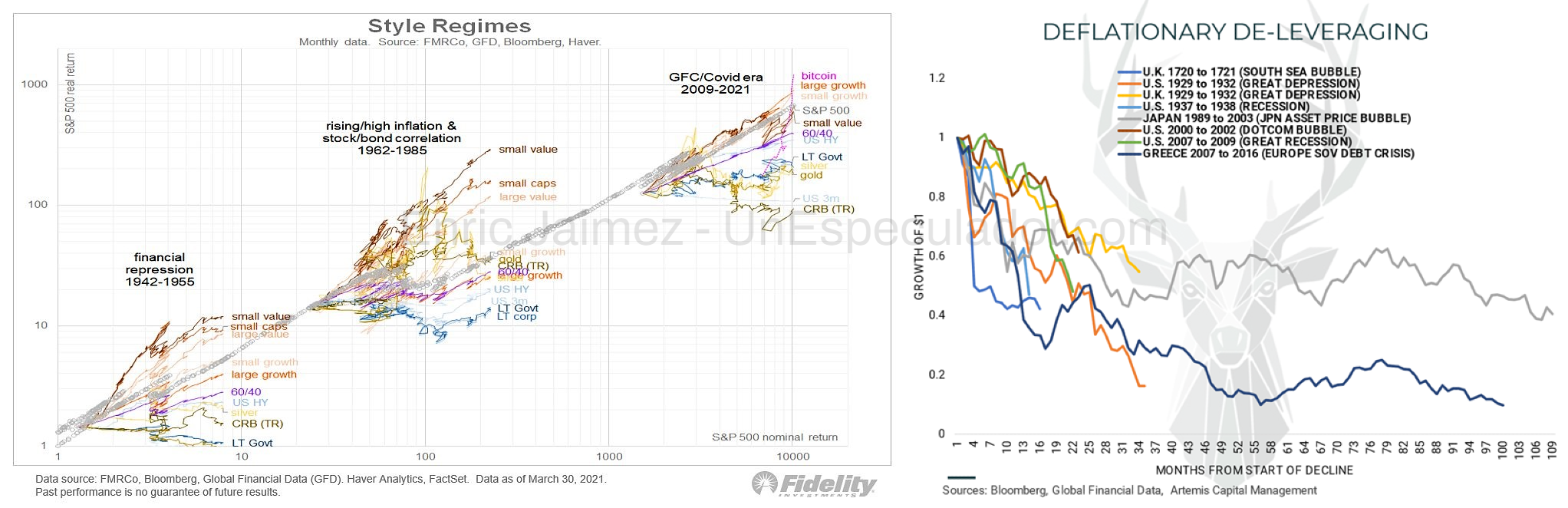

Investigando a fondo, descubrimos una correlación entre la renta variable y los bonos que se ha modificado significativamente durante los últimos dos décadas. Durante un periodo de 20 años, observamos una correlación negativa entre acciones y bonos. Contrariamente, desde 1965 hasta el año 2000, la relación entre ambos se volvió positiva, lo cual representa un avance significativo en los mercados globalizados.

Actualmente, tenemos un tipo de interés cercano al 0 hasta que la inflación aparezca (entonces, empezara una subida de tipos). Este tipo de interés, prácticamente negativo, respalda el argumento mantener las tasas bajas durante un periodo largo de tiempo, proporcionando al mercado de renta variable un estímulo.

Debemos expandir la visión de la política macroeconómica para los tres componentes de la correlación entre renta variable y bonos:

- La volatilidad de los tipos de interés.

- El movimiento conjunto de las primas de riesgo de bonos y acciones.

- Co-movimiento del crecimiento económico y los tipos.

Si la inflación se mantiene moderada y persistente, no es necesario modificar la política monetaria si el crecimiento económico es débil. Al mantener la credibilidad en la lucha contra la inflación, se busca mejorar el crecimiento. Los bajos tipos de interés deben aprovecharse como una oportunidad para proporcionar flexibilidad, sin necesidad de cambiar las prioridades de una política fiscal expansiva.

Esto conduce a:

- Correlación negativa entre el crecimiento económico y las tasas.

- Correlación positiva entre acciones y bonos.

Política Monetaria Discrecional – Política Monetaria Basada en Reglas

- La política monetaria basada en reglas apoya la correlación negativa entre acciones y bonos.

- La política discrecional probablemente sea asociada a una correlación más positiva entre ambos.

La política monetaria es una herramienta clave que utiliza el banco central para controlar la economía de un país. Existen dos enfoques principales: la política monetaria discrecional y la política monetaria basada en reglas.

La política monetaria discrecional implica que el banco central tome decisiones basadas en su experiencia, conocimiento y juicio para ajustar las tasas de interés y la oferta de dinero. Esto permite una mayor flexibilidad y adaptación a las condiciones económicas cambiantes, pero puede llevar a decisiones subjetivas y sesgadas.

Por otro lado, la política monetaria basada en reglas se centra en la implementación de reglas y objetivos preestablecidos para ajustar las tasas de interés y la oferta de dinero. Esto ofrece una mayor transparencia y predictibilidad, pero puede ser inflexible y no adaptarse adecuadamente a situaciones cambiantes.

Cada enfoque tiene sus pros y sus contras, y la elección depende de las condiciones económicas y las necesidades específicas del país. Es crucial que los bancos centrales mantengan un diálogo constante con los actores económicos para tomar decisiones informadas y efectivas que promuevan un crecimiento económico sostenible y saludable.

Trading Política Fiscal Expansiva – QE

En ocasiones, la Fed puede implementar una política monetaria expansiva, que se centra en aumentar la oferta de dinero y reducir los tipos de interés. Esto se hace generalmente para estimular la economía, ya sea para combatir una recesión o para evitar que la economía se desacelere.

No obstante, la política monetaria expansiva puede tener efectos secundarios negativos, como el aumento de la inflación. Es en estos casos que la política fiscal puede ser utilizada para contrarrestar estos efectos.

La política fiscal se refiere a los cambios en los impuestos y el gasto público, y puede utilizarse para estimular la economía en momentos de recesión o desaceleración. Por ejemplo, el gobierno puede reducir los impuestos para aumentar la demanda de los consumidores y las empresas, o puede aumentar el gasto en programas de infraestructura para crear empleos y estimular el crecimiento económico.

En resumen, la política monetaria expansiva puede ser necesaria para estimular la economía, pero puede tener efectos secundarios negativos. En estos casos, es posible que se necesiten políticas fiscales expansivas para contrarrestar estos efectos y mantener la economía en un estado saludable. Es importante que tanto la Fed como el gobierno trabajen juntos para lograr un equilibrio que promueva un crecimiento económico sostenible y saludable.

Trading Política Fiscal Contractiva – QT

En ocasiones, la Fed puede implementar una política monetaria contractiva, que se centra en reducir la oferta de dinero y aumentar los tipos de interés. Esto se hace generalmente para combatir la inflación, que ocurre cuando los precios de los bienes y servicios aumentan más rápido de lo que aumenta la oferta de dinero.

Cuando la Fed implementa una política monetaria contractiva, puede tener un impacto negativo en la economía. Por ejemplo, puede hacer que los préstamos sean más costosos para los consumidores y las empresas, lo que a su vez puede reducir el gasto y la inversión. Además, una política monetaria contractiva puede hacer que el dólar estadounidense sea más atractivo para los inversores extranjeros, lo que puede aumentar su valor y reducir las exportaciones.

Para contrarrestar estos efectos negativos, es posible que se necesiten políticas fiscales expansionistas. La política fiscal se refiere a los cambios en los impuestos y el gasto público, y puede utilizarse para estimular la economía en momentos de recesión o desaceleración. Por ejemplo, el gobierno puede aumentar el gasto en infraestructura para crear empleos y estimular el crecimiento económico.

En resumen, aunque la política monetaria contractiva puede ser necesaria para controlar la inflación, puede tener un impacto negativo en la economía. En estos casos, es posible que se necesiten políticas fiscales expansionistas para estimular la economía y contrarrestar los efectos negativos.

Evolución Global Macro – Factor Global Macro

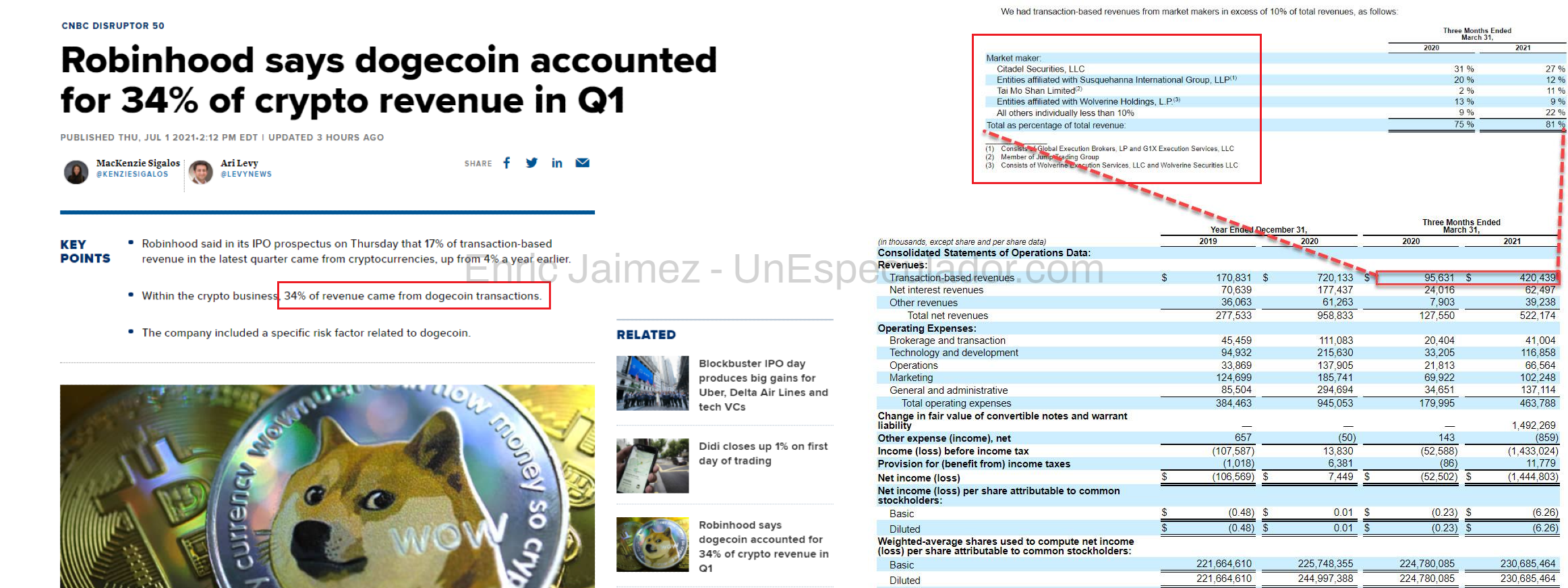

Unos de los cambios de comportamiento más obvios en los últimos años es el creciente número de horas que dedicamos al mundo online. Durante décadas, los internautas han estado creando comunidades y pasando parte de su tiempo libre en plataformas digitales.

Curiosamente, una gran parte de la sociedad consideraba jugar a videojuegos o buscar ciertos objetivos de forma online como algo antisocial y una auténtica perdida de tiempo. Esas mismas personas son las que en su día se encerraban en el sótano para hacer bricolaje o discutían de futbol en el bar.

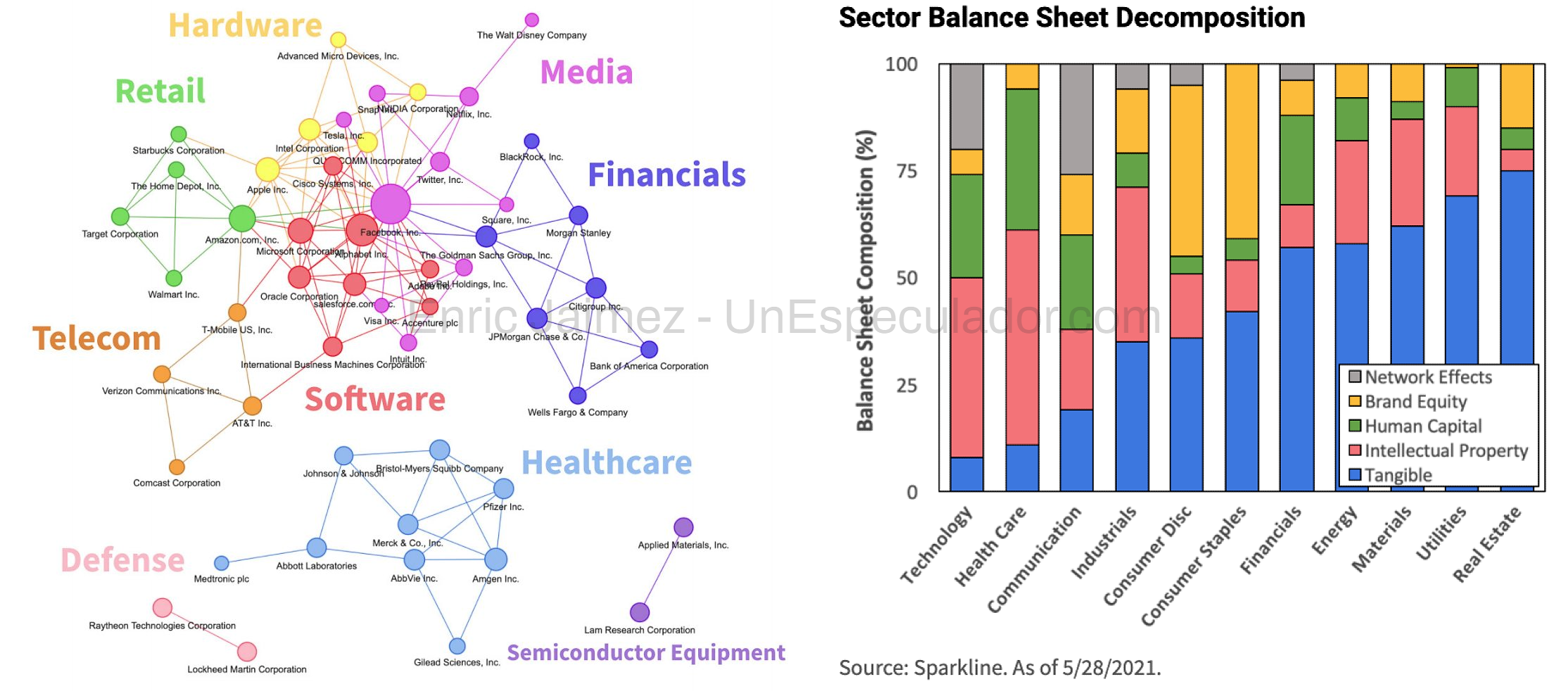

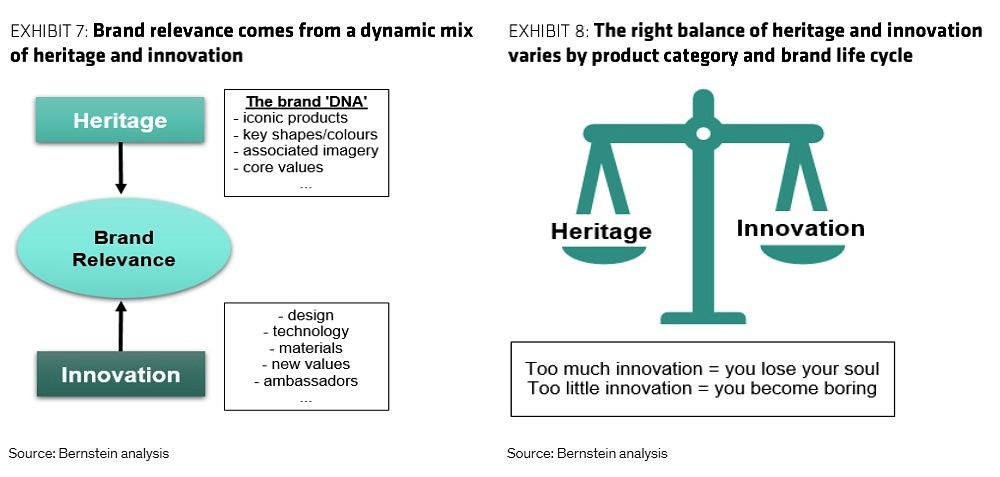

Los niños que nacieron con una tablet están poco a poco llegando a la edad adulta. Estos consumidores están acostumbrados a valorar mucho más los intangibles del mundo online. Plataformas como Fortnite y Minecraft se fueron convirtiendo en una especie de red social para muchos, creando su propia cultura en torno a un juego. Las empresas mejor posicionadas ya están explotando el consumo de ciertos productos por nuevas vías.

Las celebridades destacadas tienen el poder de promocionar un producto a millones de potenciales consumidores con una simple fotografía. Ya no es necesario invertir en costosos anuncios de televisión para mostrar un hermoso bolso, basta con seleccionar cuidadosamente qué famoso cuenta con millones de seguidores para promocionar tu producto.

Son nuevas experiencias publicitarias y se debe adoptar un enfoque diferente. No se puede cuantificar la imagen por asociación, las ediciones limitadas y los productos vendidos en un determinado evento, son ventanas al marketing moderno que nacen de intangibles y no pueden ser representados en el análisis fundamental.

Es necesario pasar pagina del value.

Paper: Value Investing: Requiem, Rebirth or Reincarnation? – Aswath Damodaran

In the last two decades, value investing lost its edge, and a debate has revolved around whether this is a temporary phase, and the result of an unusual macro environment, or a reflection of a permanent change in economies and markets. In this paper, we argue that value investing, at least as practiced today, has become rigid and ritualistic, and that while some of its failures can be attributed to external factors, many can be traced back to practices and rules of thumb that have outlived their usefulness.

Uno de los principales rivales a la hora de comprender el análisis global macro es el teórico análisis fundamental. Podemos encontrar números artículos por la red, en algunos se defiende a capa y espada su utilidad, en otros ya se habla abiertamente de como es actualmente un completo fracaso.

Al realizar global macro no nos preocupan los beneficio individuales de una empresa. Nuestro objetivo es analizar si el sector en su conjunto está facturando más año tras año. Es ciertamente complicado que las personas de cierta edad comprendan los intangibles o las nuevas formas de hacer publicidad de ciertos productos.

Las sagradas escrituras que en su día Benjamin Graham publicó como las bases del value investing y que luego fueron ligeramente adaptadas por sus alumnos han desarrollado unas reglas de inversión que no presentan actualmente una ventaja.

Muchos elaborados estudios explican que son «volver al pasado». Los activos financieros dependen actualmente de muchas más cuestiones, siendo estas intangibles. El value investing, en su soberbia, ignora completamente la propia evolución de los mercados.

Los resultados hablan por si solos…

Paper: The Value Factor’s Pain: Are Intangibles to Blame – Nicolas Rabener

Various theories have been proposed, but no consensus has emerged. Our research indicates investors will buy cheap stocks when they’re comfortable with the market environment. That’s a simple theory based on behavioral biases. Companies trading at low valuations tend to be companies in trouble, and investors are more likely to bet on them when the outlook is benign rather than risky.

Los inversores más tradicionales raramente han comprado acciones tecnológicas en la última década, de hecho siguen atraídos por empresas mal valoradas y en ocasiones cerca de la quiebra. Raramente el mercado se equivoca valorando una empresa, los gestores a menudo.

La inversión basada en dividendos es otro tema polémico. Muchos locos del dividendo concentren sus carteras en supuestas empresas distribuyen beneficios. Las empresas que más dividendos reparten son generalmente las que en peor situación están. Es una trampa para atraer capital. El dividendo está descontado de la cotización y supone una descapitalización al repartirse. Las entidades más beneficiadas cuando se reparten beneficios son los organismos recaudadores de impuestos.

Si observamos de forma objetiva el ritual que muchos inversores realizan cada año en la reunión de Berkshire Hathaway podemos considerar tienen un comportamiento similar a una secta religiosa.

Las supuestas fórmulas que en un pasado producían beneficios son hoy en día una anécdota, algunos inversores «value» parecen exigir rendimientos por encima de la media porque simplemente han seguido todos los mandamientos bibliográficos. Invertir no es un juego de moralidad y no hay una forma virtuosa de ganar dinero en él. El zumo de naranja es un activo financiero y cotiza como futuro (entrega física incluida).

Paper: Value Investing Is Short Tech Disruption – Kai Wu

Value investing has a long and distinguished pedigree but is currently in a deep thirteen-year drawdown. We believe this is because value has rotated into a massive losing bet against technological disruption. We isolate this exposure using machine learning and find it fully explains value’s losses. We offer takeaways for both stockpickers and asset allocators.

La inversión en valor se ha traducido en un corto al sector tecnológico.

En este interesante estudio se determina gracias a técnicas de machine learning los componentes que explican esta apuesta en contra de la tecnología. Penalizar los intangibles explica en gran parte las perdidas generadas por el factor value en los últimos años.

Antiguamente, muchas empresas presentaban MOATs tan elevados que cualquier competidor fracasaría en su intento.

Hoy en día el constante cambio genera ventajas más temporales y los rivales están al acecho. Por supuesto, hay empresas con unos fosos defensivos incuestionables, pero no podemos negar que la cantidad es mucho menor.

Global Macro: Demografía, Gobiernos y Población

Las instituciones públicas, en especial los partidos, no tienen realmente una identidad, su afán es perpetuarse en el poder.

Demografía y Mercado

Los datos más importantes a la hora de realizar una política son los datos demográficos, las características de una población.

La explicación que voy a realizar a continuación es algo salvaje.

Un gobierno no está realmente incentivado por el buen funcionamiento de la económica a medio plazo, su mayor preocupación es obtener el mayor número posible de votantes en las próximas elecciones.

Los datos demográficos nos indican como la población envejece y paulatinamente menos trabajadores tienen que soportar una carga fiscal mucho mayor. El gasto público en pensiones es desmesurados y año a año consume prácticamente todos los recursos del estado.

El denominado pacto generacional es un fracaso, esta situación no es sostenible bajo ningún concepto.

Como podéis observar, en el momento que el grueso poblacional se vaya progresivamente jubilando será el fin del sistema de reparto actual. Es posible camuflarlo añadiendo años a la edad de jubilación. Los trabajadores actuales, así como los jóvenes, serán los más perjudicados, dado que indudablemente se verán envueltos en una situación con impuestos altos y una jubilación inexistente durante su vida laboral.

La política monetaria con bajos tipos de intereses ha llevado a un aumento de la desigualdad. Esta tendencia no se limita a Estados Unidos, es global. Las personas están comenzando a darse cuenta de que la desigualdad se está volviendo más dominante en comparación con las últimas décadas. Por esta razón, el populismo está impulsando la acción política, ya sea a través de medidas como una tributación más progresiva o políticas fiscales que beneficien a la población de menores ingresos. También se manifiesta en el proteccionismo y el nacionalismo.

Votantes

Los partidos necesitan a los jubilados y las personas que van a jubilarse próximamente para mantenerse en el poder, son los votantes más abundantes y fieles. Muchos jubilados dependen exclusivamente de la pensión pública. Si bien muchos merecen hasta el último euro, reciben, no podemos negar, otros nunca cotizaron y vivieron en una de las mejores épocas de crecimiento económico de la historia sin preocuparse, ahorrar o invertir.

Para mantener una población, una nación debe tener un promedio de 2,1 hijos por pareja. Si la tasa de fecundidad de un país está por debajo de 2,1 entonces la población de ese país disminuye y envejece. Esto significa menos trabajadores productivos y una población anciana más costosa de mantener.

Desafortunadamente, la mayoría de los países desarrollados del mundo tienen tasas de fecundidad muy por debajo de 2.1. La inmigración descontrolada y poco cualificada no solucionará absolutamente nada, dado que las tasas de desempleo son altas y la integración cultural es ciertamente dudosa.

Nosotros debemos pensar en que consumirán esos jubilados, el resto es indiferente y está lejos de nuestro control.

Esperanza de vida

La esperanza de vida es la auténtica revolución. Antiguamente, vivir 75 años era ser considerado un auténtico anciano. Hoy en día, es uno de los bloques de población con mayor aumento porcentual. Si evaluamos la población de USA en los años 1900, la esperanza de vida era de 47 años, solo un 4,1% de las personas viviría más allá de los 65 años, la jubilación no era precisamente una preocupación.

La esperanza de vida en 2020 se sitúa en 78 años, la mayoría de las personas vivirán una larga jubilación.

Jubilación

Ahora bien, con la esperanza de vida actual, el modelo de pensiones publico esta condenado al fracaso en Europa y el modelo privado de Estados Unidos deberá sostenerse vía mercado de valores.

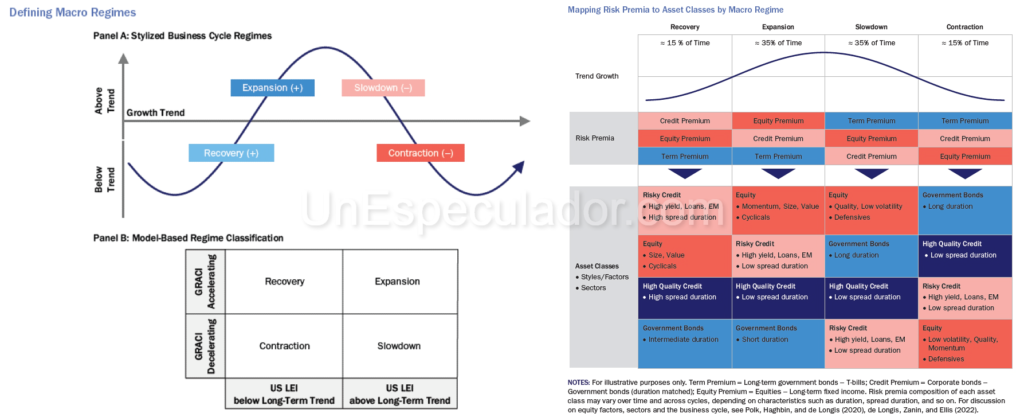

Ciclos Económicos Global Macro

La narrativa económica está movida por sus propios intereses. Está diseñada para entretener y tranquilizar. Cuando un supuesto hecho hace subir o bajar el precio de un activo, las fuentes de información en lugar de realizar una investigación detallada y objetiva de los hechos, pasan a simplemente buscar la justificación más adecuada.

Este comportamiento primitivo reduce completamente el supuesto valor de estar informado, los medios no son independientes y a menudo solo compiten por captar la atención.

Too weak, too slow…

El comportamiento de los inversores no es racional. Muchas personas no aceptan que el precio de un activo no sea el que ellos consideran. Esto puede llevar al desastre, dado que la economía es cíclica.

Tenemos que preguntarnos seriamente si la persona que escribe una noticia tiene algún tipo noción útil de lo que está intentando informar. La falacia de autoridad se basa en hacer creer que algo es cierto porque una fuente supuestamente autorizada lo dice. Tristemente, los periodistas y creadores de contenido no tienen ninguna noción avanzada de economía.

Para generar una ventaja, debes ser mejor que tu competidor. Preocúpate de tener una mejor información (information edge) o un mejor análisis (analytical edge). La cuestión esto tratando es que no puedes ser como ellos, ni mirar lo mismo que ellos. El usuario medio sigue a 300 comentaristas y mira 50 canales de youtube…

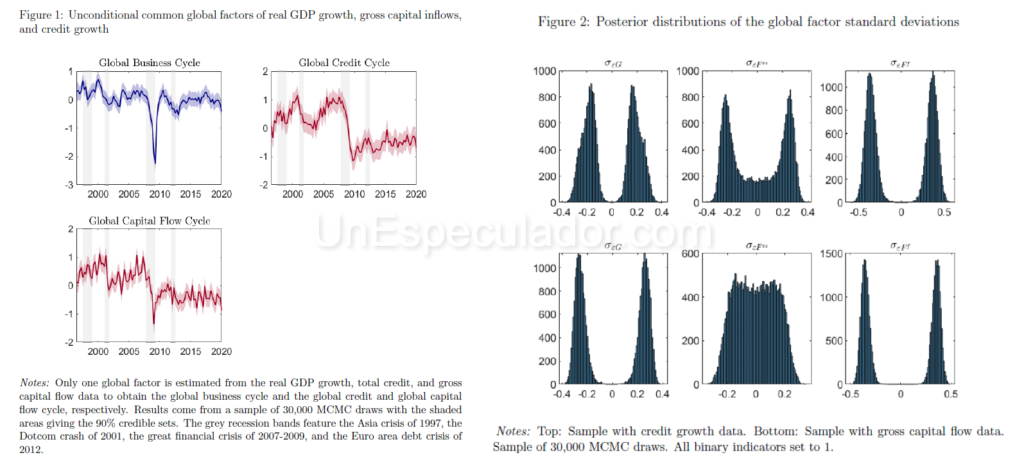

Paper: Which Global Cycle? A Stochastic Factor Selection Approach for Global Macro-Financial Cycles – Tino Berger, Sebastian Hienzsch (2022)

La inclusión de información financiera es clave para comprender el ciclo macro-financiero global, que es una combinación del ciclo económico y financiero que impulsa significativamente la variación tanto en los datos macroeconómicos como financieros. En un estudio realizado mediante pruebas estadísticas, se identificaron dos ciclos globales diferentes: el ciclo macrofinanciero global y el ciclo financiero global. Mientras que el primero es un ciclo que impulsa la variación en los datos macroeconómicos y financieros, el segundo solo se refiere a las fluctuaciones en los mercados financieros.

El estudio utilizó un enfoque de selección estocástica de factores para determinar la estructura de factores que impulsa las dinámicas globales comunes en los datos macroeconómicos y financieros. Se utilizó una muestra de 16 países desarrollados desde 1996 Q1 hasta 2019 Q4 y se encontraron fuertes pruebas de la existencia de un ciclo macro-financiero global y de un ciclo financiero global independiente. Además, se descubrió que el ciclo macro-financiero global es observacionalmente equivalente al ciclo de negocios global incondicional.

El ciclo macro-financiero global tiene un impacto significativo en la economía mundial, ya que influye en la variación tanto en los datos macroeconómicos como financieros. Por lo tanto, la inclusión de información financiera en los modelos económicos es crucial para comprender mejor la naturaleza del ciclo macro-financiero global. Los resultados del estudio tienen implicaciones importantes para los responsables de la formulación de políticas, ya que sugieren que los ciclos económicos y financieros deben ser considerados juntos en lugar de manera separada.

Conclusión Estrategias Global Macro | Trading Global Macro

Global Macro es de todo menos sencillo.

El enfoque presentado en este artículo es una visión global de sus principales componentes, combinamos las tendencias macroeconómicas así como ciertos aspectos de corte político y demográfico. Integrar diferentes variables es complicado, se necesita cierto tiempo para ir entendiendo todos los conceptos tratados.

En los últimos años, han aparecido nuevos factores que son determinantes, no encontraremos ventaja alguna leyendo libros sobre finanzas. Es demasiado fácil caer en amplios manuales teóricos o escritores de fines de semana ociosos. Global macro ha demostrado en mi opinión una flexibilidad que convierte conceptos abstractos en técnicas operativamente muy útiles.

Es importante recordar que nadie es inmune a prejuicios morales. La economía es como es, no como debería supuestamente ser. Si mentalmente tienes una idea completamente equivocada sobre los mercados, asegúrate de cuestionar de forma pragmática tu razonamiento. Recuerda el denominado stock market es el sistema de pensiones de la generación boomer, nada va a cambiar eso.

Los iluminados con ojos láser son en su mayoría unos inútiles (no todos). Siempre pueden soñar públicamente con un nuevo orden mundial, pero siguen silenciosamente acumulando perdidas. Como bien podemos imaginar, los que mejor implementaran criptomonedas son los propios bancos centrales, no hay revolución posible.

Para ti lector, que has llegado leyendo pacientemente hasta aquí, desearte siempre lo mejor en los mercados.

Grupo Telegram para preguntas: https://t.me/unespeculador

Gracias a todos, si el contenido de esta web te resulta útil, agradecería mucho que me apoyaras en Patreon para poder seguir desarrollando aportes de calidad para ti.

Sígueme en Twitter para estar al día de todas las novedades: https://twitter.com/enricjaimez

Gracias por apoyar UnEspeculador, este Patreon se dedica exclusivamente a pagar los diferentes servicios de datos, research, hosting, seguridad para la web y las múltiples horas que dedico a trabajar en abierto, es totalmente opcional y agradezco a la gente quiera colaborar (todo gratis no es posible, no funciona).

https://www.patreon.com/unespeculador

En este nivel de suscripción añadiré toda una serie de contenido y material extra, esto puede incluir ideas por desarrollar, seguimientos, informes, explicaciones más detalladas…