En este artículo, exploraremos el tema del trading de volatilidad y liquidez. Aunque estos términos pueden sonar intimidantes, en realidad se refieren a conceptos que son fundamentales para entender los mercados financieros y cómo funcionan.

- La volatilidad se refiere a la medida de la variabilidad de los precios de un activo financiero. Si un activo tiene una alta volatilidad, significa que su precio fluctúa mucho y a menudo. Por otro lado, si un activo tiene una baja volatilidad, significa que su precio se mueve menos y de manera más predecible. Los traders utilizan la volatilidad para hacer predicciones sobre los precios futuros de los activos financieros.

- La liquidez, por otro lado, se refiere a la facilidad con la que se pueden comprar y vender activos financieros en el mercado. Un mercado líquido es aquel en el que hay suficientes compradores y vendedores dispuestos a comerciar un activo en particular. Por lo tanto, los traders prefieren operar en mercados líquidos, ya que les permite comprar y vender rápidamente sin afectar el precio del activo.

A pesar de que la comprensión de estos conceptos es esencial para los traders, el tema del trading de volatilidad y liquidez a menudo se aborda de manera superficial en la literatura financiera. En algunos casos, se promueven ciertos dogmas o enseñanzas que pueden no ser aplicables en todos los casos.

Trading Volatilidad | Trading Liquidez

Desde 2009-2010, los mercados financieros globales han experimentado una inusual abundancia de liquidez, según los datos del mercado. Los participantes del mercado han sido testigos de un apetito casi insaciable por los activos emitidos privadamente, especialmente los productos de crédito arriesgados. Aun así, es común que el concepto de liquidez se use de manera imprecisa, lo que puede dificultar la comprensión exacta de lo que se quiere decir.

Es importante entender que la liquidez es la facilidad con la que se pueden comprar y vender activos financieros en el mercado. Cuando hay una gran cantidad de liquidez en el mercado, los activos se pueden comprar y vender rápidamente, y los precios pueden cambiar rápidamente en respuesta a la oferta y la demanda. Por otro lado, cuando hay poca liquidez en el mercado, los activos pueden ser difíciles de comprar y vender, y los precios pueden ser más volátiles.

La inusual abundancia de liquidez en los mercados financieros globales desde 2009-2010 ha sido impulsada por una serie de factores, incluyendo la política monetaria expansiva de los bancos centrales y la creciente demanda de activos financieros por parte de los inversores. Sin embargo, el uso impreciso del término liquidez puede dificultar la comprensión exacta de cómo estos factores han afectado los mercados financieros.

Os invito a leer este artículo con calma hasta el final, aunque pueda resultar polémico. Mi intención es mejorar vuestra comprensión del mercado para ayudaros a obtener mejores resultados y avanzar hacia el éxito. Aunque el artículo es extenso, debemos evitar caer en falacias reductivas, una equivocación común que debemos evitar.

Por ello, debemos profundizar en la naturaleza de los mercados y en otros factores que influyen en ellos en determinados momentos. Aunque es cierto que la oferta y la demanda son conceptos abstractos que forman parte de la ecuación, no son los únicos factores a tener en cuenta. Existen otros factores conocidos que ya están siendo estudiados y en los que podemos profundizar para aplicarlos a nuestros intereses específicos.

Es fundamental poner en práctica la teoría y tener skin in the game, como bien dijo Nassim Taleb. Debemos tener algo que apostar para obtener resultados.

¿Qué otros factores influyen en los precios además de la oferta y la demanda? ¿Estás sugiriendo que hay algo más allá de la ley de la oferta y la demanda? ¿No se basa la determinación de precios en la oferta y la demanda?

Como punto de partida, me he dedicado a estudiar y trabajar en profundidad los conceptos de oferta y demanda durante años. Aun así, no he dejado de lado las muchas otras facetas del mercado, de modo que me considero un defensor de dichos conceptos.

Sin más dilaciones, vayamos a lo que realmente nos interesa, el no simplificar a todo se mueve por oferta y demanda.

Uno de los principales desafíos a los que se enfrentan las instituciones financieras es cómo retirar capital del mercado sin provocar una significativa reducción en el precio. Esto se complica aún más cuando se trata de activos no líquidos.

En ocasiones excepcionales, tras sucesos imprevistos, el mercado experimenta una ruptura con el principio básico de oferta y demanda y se convierte en una desesperada búsqueda de liquidez por parte de los agentes institucionales, incluso para aquellos activos frecuentemente negociados.

La liquidez adquiere entonces una mayor relevancia: los hedge funds necesitan abrir y cerrar posiciones para diversos fines, no solo para el trading direccional (por ejemplo, comprar puts para cubrir la cartera delta).

Cito a Scott Sumner en su trabajo: Why the EMH is truer than supply and demand

But are they price takers? Not really. The vast majority of firms, even in highly competitive industries such as laundromats, dry cleaners and pizza shops, could raise prices by 5% and still hold on to a substantial share of their customers. Exxon might not be able to do so, but most small businesses could. This means the supply and demand model is not literally “true.” Fortunately, S&D is incredibly useful, even if not strictly true. However I believe the random walk model is truer than S&D, and also quite useful. But how can we test the EMH? So now the EMH is only approximately true. But since it’s a part of economics, we should have known that all along. No economic model is precisely true.

El doctor en Economía que dirige la Política Monetaria de la Universidad George Mason y es profesor en la Universidad de Bentley Massachusetts, aunque discreto, es reconocido como uno de los principales defensores de la expansión cuantitativa implementada por la Reserva Federal durante el mandato de Bernanke.

La atención de los medios se centró en el señor Scott, apodado el bloguero que salvó la economía, aunque se aconseja no profundizar en este asunto. Su evaluación de la teoría de Oferta y Demanda (S&D) será de gran interés, aunque reconoce que no es completamente precisa y prefiere el modelo Random Walk. Además, argumenta que la Teoría de Eficiencia del Mercado Hipotética (EMH) podría ser más relevante, aunque solo sea aproximadamente correcta. Mantengamos nuestra atención en sus análisis.

Finalmente, aunque todos lo sabemos y lo imaginamos, ningún modelo económico puede ser considerado totalmente exacto.

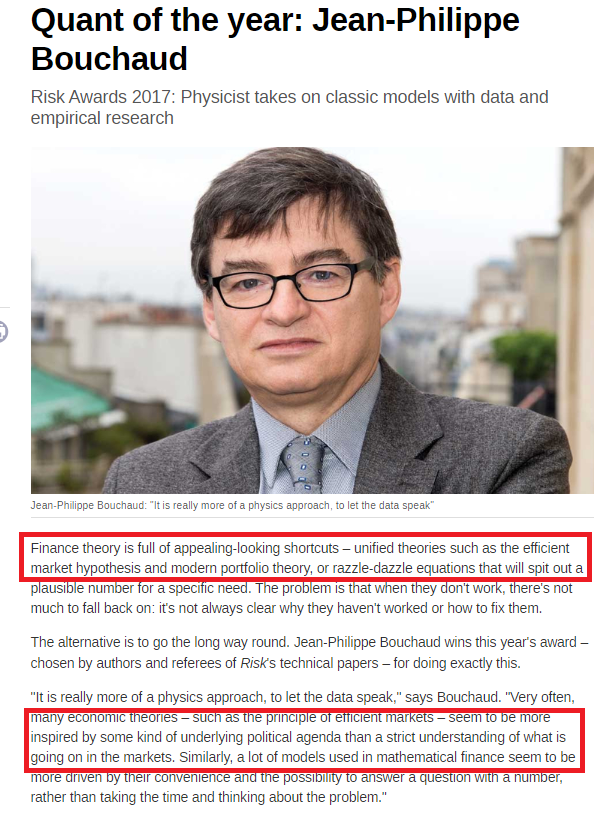

Random walks, liquidity molasses and critical response in financial markets

Antes de adentrarnos en el gran debate en torno al modelo clásico de oferta y demanda, es importante considerar una teoría que se considera una mejora de la misma: la Efficient Market Theory. En un destacado artículo titulado Random walks, liquidity molasses and critical response in financial markets, los autores Jean Philippe Bouchard (presidente de Capital Fund Management, profesor de física en la École Polytechnique y codirector del CFM-Imperial Institute of Quantitative Finance en el Imperial College London) y Marc Potters (Profesor de Física Teórica en la Universidad de Roma) ofrecen una explicación detallada sobre esta teoría.

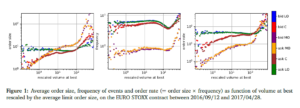

Stock prices are observed to be random walks in time despite a strong, long term memory in the signs of trades (buys or sells). The volatility of financial assets is well known to be too much large compared to the prediction of Efficient Market Theory. We have proposed, based on empirical data, that the random walk nature of prices (i.e. the absence of return autocorrelations) is in fact highly non trivial and results from a fine-tuned competition between liquidity providers and liquidity takers.

Desde 2006 hasta 2008, esta línea de investigación fue una de las más trabajadas; especialmente tras la crisis de liquidez de 2008. A continuación, abordaremos el tema de forma actualizada.

Destaquemos esto: Muchas personas determinan su perspectiva del mercado en base al Efficient–market hypothesis, una teoría que presupone que el mercado opera de manera perfecta, considerando toda la información disponible y agregando nuevos elementos.

Nunca es aleatorio según dicha teoría, algo que no se ha podido demostrar, fue abandonada por la aparición de importantes anomalías y es ampliamente descartada al no tener patrones behavioral o cognitivos, incluso el mismo Warren Buffet afirmo:

I’m convinced that there is much inefficiency in the market. These Graham-and-Doddsville investors have successfully exploited gaps between price and value. When the price of a stock can be influenced by a “herd” on Wall Street with prices set at the margin by the most emotional person, or the greediest person, or the most depressed person, it is hard to argue that the market always prices rationally. In fact, market prices are frequently nonsensical.

Resulta fascinante observar cómo Warren Buffet sostiene que el mercado es profundamente ineficiente debido a las grandes desviaciones que presentan los precios y el valor, cuyo comportamiento, en muchas ocasiones, carece de lógica. Esta situación desafía muchas teorías deterministas, ya que no toda causa tiene un efecto y la oferta y la demanda no regulan completamente los mercados. En esta línea, tanto el premio Nobel de Economía Paul Samuelson como el reconocido gestor Peter Lynch coinciden en una idea: los mercados no son ni eficientes ni aleatorios. Resulta evidente la complejidad de los mercados financieros y la dificultad para aplicar modelos predictivos precisos.

Entonces, surge la pregunta de por qué se sigue estudiando este concepto en economía. La respuesta es sencilla: a pesar de su aplicabilidad práctica nula, la teoría de oferta y demanda permite crear un modelo simplificado que nos ayuda a comprender algunos principios fundamentales de la economía.

Entonces, alguien desinformado puede leer un trabajo de este tipo y afirmar:

Patrones no aleatorios en los mercados financieros Y eso que el paper se basa únicamente en líneas de tendencia… casi nada.

Parece evidente que algunos no han comprendido el contenido del tema en cuestión. Antes de intentar realizar una simple copia y pegar, es fundamental estudiar con detenimiento y profundidad el tema. Cabe destacar que la comprensión de un paper no es tarea sencilla y no se encuentra al alcance de todos los públicos. Es esencial dedicar el tiempo necesario y tener una formación adecuada para poder abordar con solidez este tipo de trabajos académicos.

only and strictly under the EMH assumptions

El profesor nos explica que los modelos funcionarían a la perfección si se ajustaran a la teoría, pero en la práctica, los resultados suelen desviarse de lo esperado. No obstante, en raras ocasiones, se da la feliz coincidencia de que los resultados coinciden exactamente con lo previsto, lo que produce una gran satisfacción.

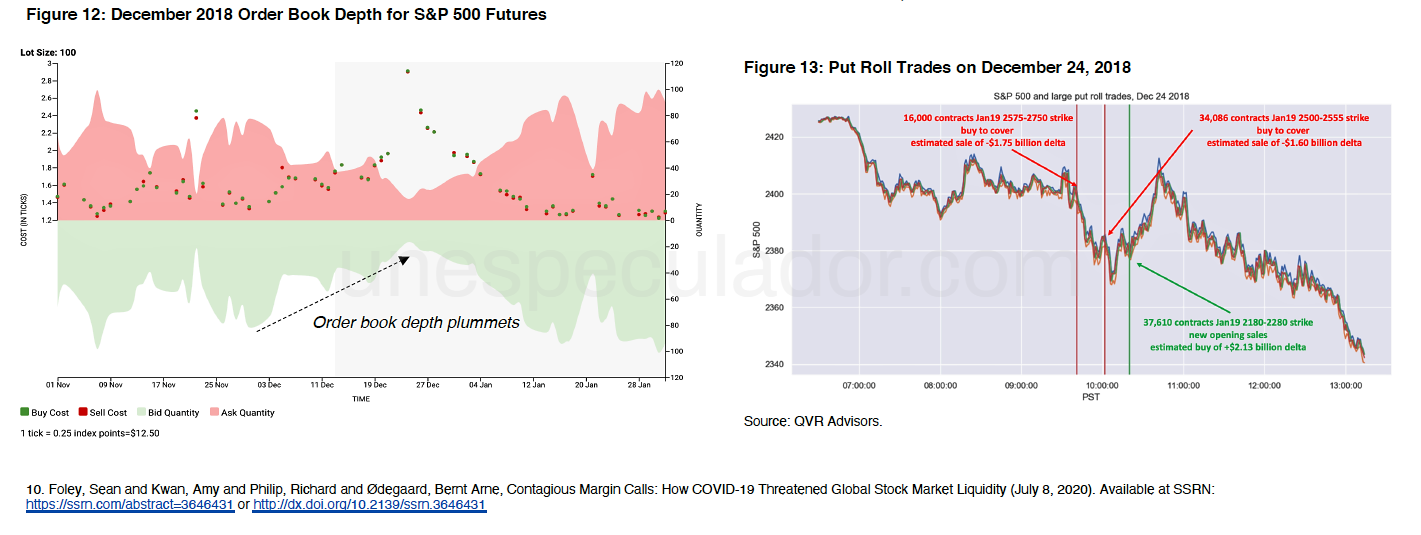

Crisis de Liquidez

Paper: Endogenous Liquidity Crises Antoine Fosset – Jean-Philippe Bouchaud and Michael Benzaquen – December 3, 2019

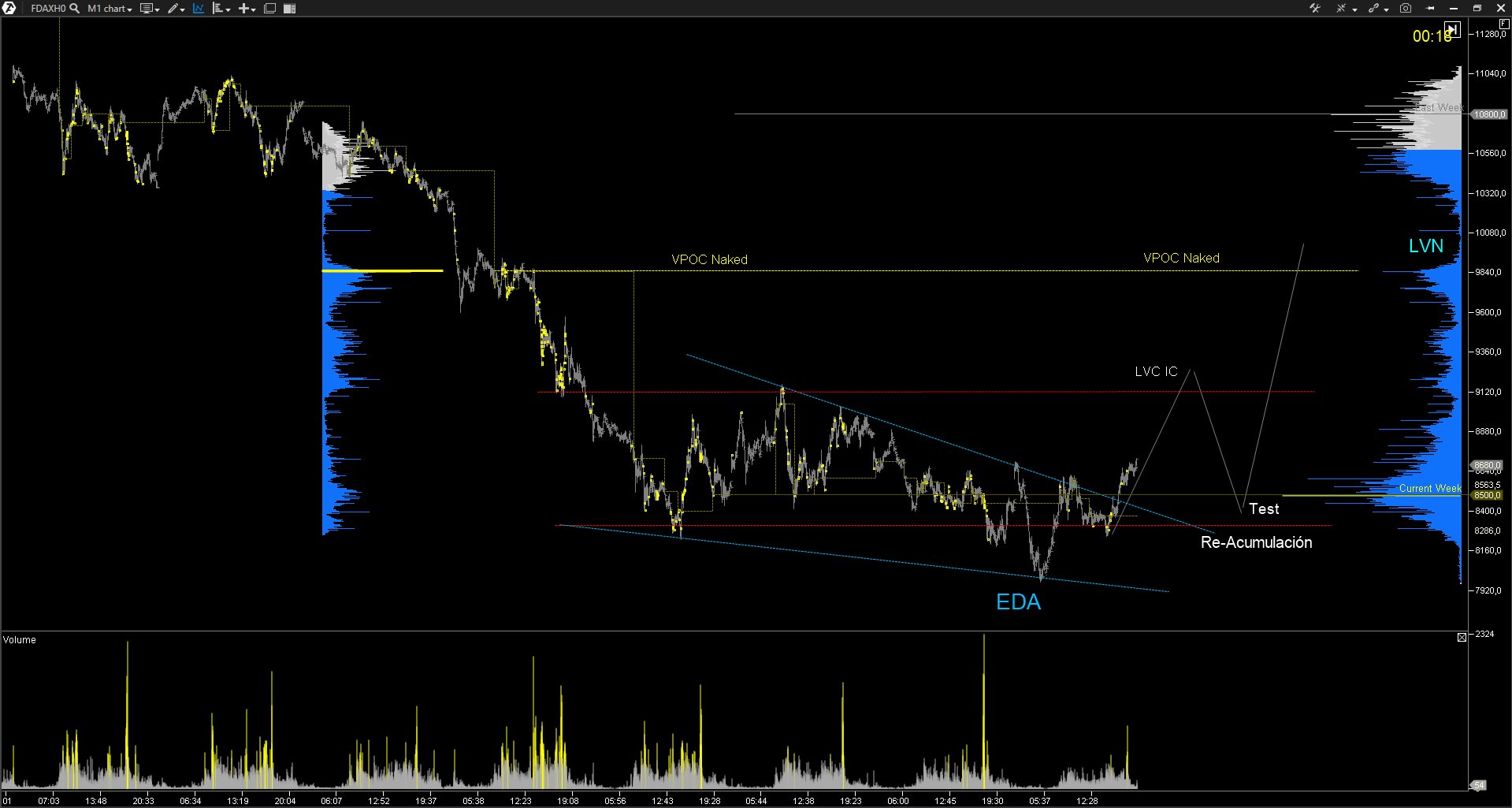

Cuando los proveedores de liquidez consideran que la cantidad de información revelada por los intercambios supera cierto umbral, el diferencial entre el bid y el ask ya no ofrece ninguna ventaja para obtener algún rendimiento (alpha). Esta situación, bien sea real o percibida, supone un riesgo de selección adversa, donde una parte carece de la información necesaria para detectar el riesgo.

La volatilidad reciente de los precios ha generado inquietud entre los proveedores de liquidez, pues temen que exista información desconocida sobre el precio futuro. Como consecuencia, algunos de ellos han cancelado sus órdenes limitadas existentes y se niegan a rellenar el order book con nuevas órdenes, lo cual afecta la liquidez general del mercado.

Cuando la liquidez disminuye, los movimientos de los precios se intensifican, creando un ciclo de retroalimentación inestable que puede resultar en una trayectoria temporalmente aleatoria, la cual es imposible de predecir con exactitud. Estos periodos suelen durar días e incluso semanas.

En base al análisis de datos tick-by-tick del order book de contratos de futuros, se ha concluido que los cambios abruptos en los precios, sobre todo aquellos que se alejan de la tendencia previa, incrementan significativamente la volatilidad. Como consecuencia, se observa un aumento en la tasa de órdenes a mercado (MKT) y cancelaciones de liquidez.

Esto, a su vez, contribuye al efecto en cadena, promoviendo el dry-out liquidity.

Se puede observar que el mercado está experimentando una falta de liquidez y, en consecuencia, está luchando por ser negociado. La volatilidad algorítmica está afectando la oferta y la demanda de activos. Por un lado, los bancos y los arbitrageurs se sienten presionados para reducir el riesgo mediante la venta de productos, lo que está ejerciendo una presión bajista en la oferta. Por otro lado, los bancos con problemas financieros pueden limitar el crédito a las instituciones de arbitraje, lo que está disminuyendo la demanda.

What is an Arbitrageur?

An arbitrageur is a type of investor who attempts to profit from market inefficiencies. These inefficiencies can relate to any aspect of the markets, whether it is price or dividends or regulation. The most common form of arbitrage is price.

Arbitrageurs exploit price inefficiencies by making simultaneous trades that offset each other to capture risk-free profits. An arbitrageur would, for example, seek out price discrepancies between stocks listed on more than one exchange by buying the undervalued shares on one exchange while short selling the same number of overvalued shares on another exchange, thus capturing risk-free profits as the prices on the two exchanges converge.

Indudablemente, existen instituciones que se dedican exclusivamente a proveer liquidez al mercado, sin considerar otros factores. Esto implica que están constantemente ofreciendo y retirando órdenes limitadas para aprovechar oportunidades de arbitraje. A pesar de que se hayan desarrollado grandes teorías, un mercado que aparenta ser líquido perfecto puede volverse inesperadamente impredecible si los proveedores de liquidez deciden no participar. Esta situación resulta curiosamente irónica.

Trading Liquidez

Es el hecho de volver a ofrecer liquidez lo que genera intercambio. Cuando los algoritmos arbitrageurs entienden nuevamente la situación, otros participantes pueden negociar con mayor facilidad. La mayoría de los participantes están buscando contrapartida después de la volatilidad o simplemente están esperando pacientemente.

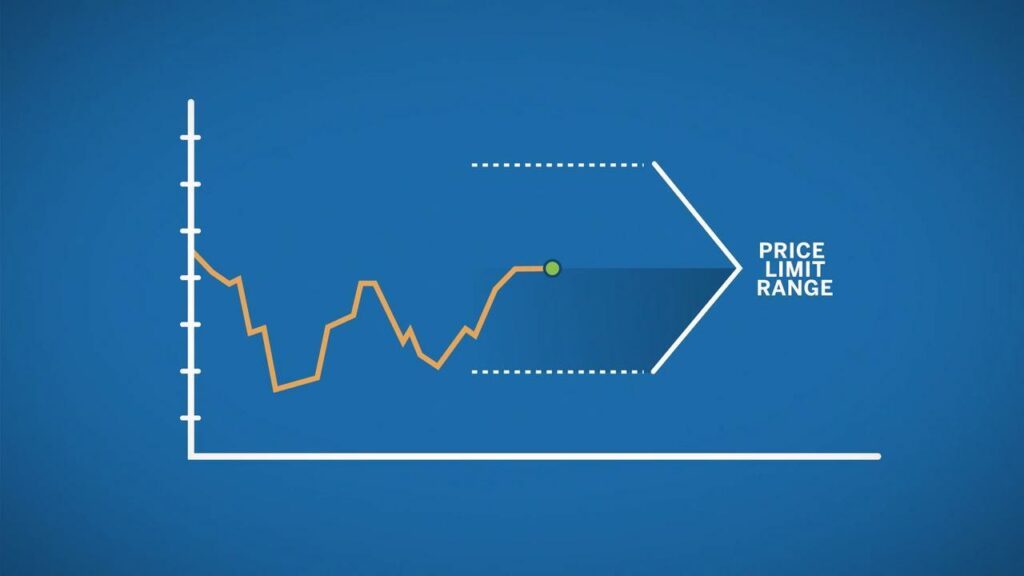

Price Limits

Price limits are the maximum price range permitted for a futures contract in each trading session. These price limits are measured in ticks and vary from product to product. When markets hit the price limit, different actions occur depending on the product being traded. Some markets may temporarily halt until price limits can be expanded or trading may be stopped for the day based on regulatory rules. Different futures contracts will have different price limit rules; i.e. Equity Index futures have different rules than Agricultural futures. – CME

El regulador del mercado es consciente de que la oferta y la demanda pueden fallar, la liquidez puede desaparecer y los comportamientos irracionales (teorías behavioral) y otros factores pueden crear un caos absoluto.

Equity Indexes futures have a three level expansion: 7%, 13% and 20% to the downside, and a 5% limit up and down in overnight trading. Agricultural futures like Corn have a two level expansion: $0.25 then $0.40. When price reaches any of those levels the market will go limit up or limit down.

Si el precio sube o baja bruscamente dentro de una franja horaria, el mercado se detendrá para que todos sus participantes puedan procesar los datos. Si la situación se mantiene al reanudarse el mercado, se suspenderá hasta el día siguiente.

What is velocity logic?

Velocity logic monitors potential significant price movements in extremely small time increments on CME Globex. It works in conjunction with price banding to preserve the integrity of our markets. Whereas price banding monitors futures price movements that would go too far, velocity logic monitors futures price movements that would go too far, too fast. It’s calculated using the highest and lowest prices within a predetermined lookback window.

If a velocity logic violation occurs, the futures market is temporarily suspended, as are all associated options markets.

El regulador intervendrá para detener el mercado si la velocidad de la oferta y la demanda no es la adecuada. Sin una estructura estable, no hay posibilidad alguna de que exista una oferta y demanda equilibradas.

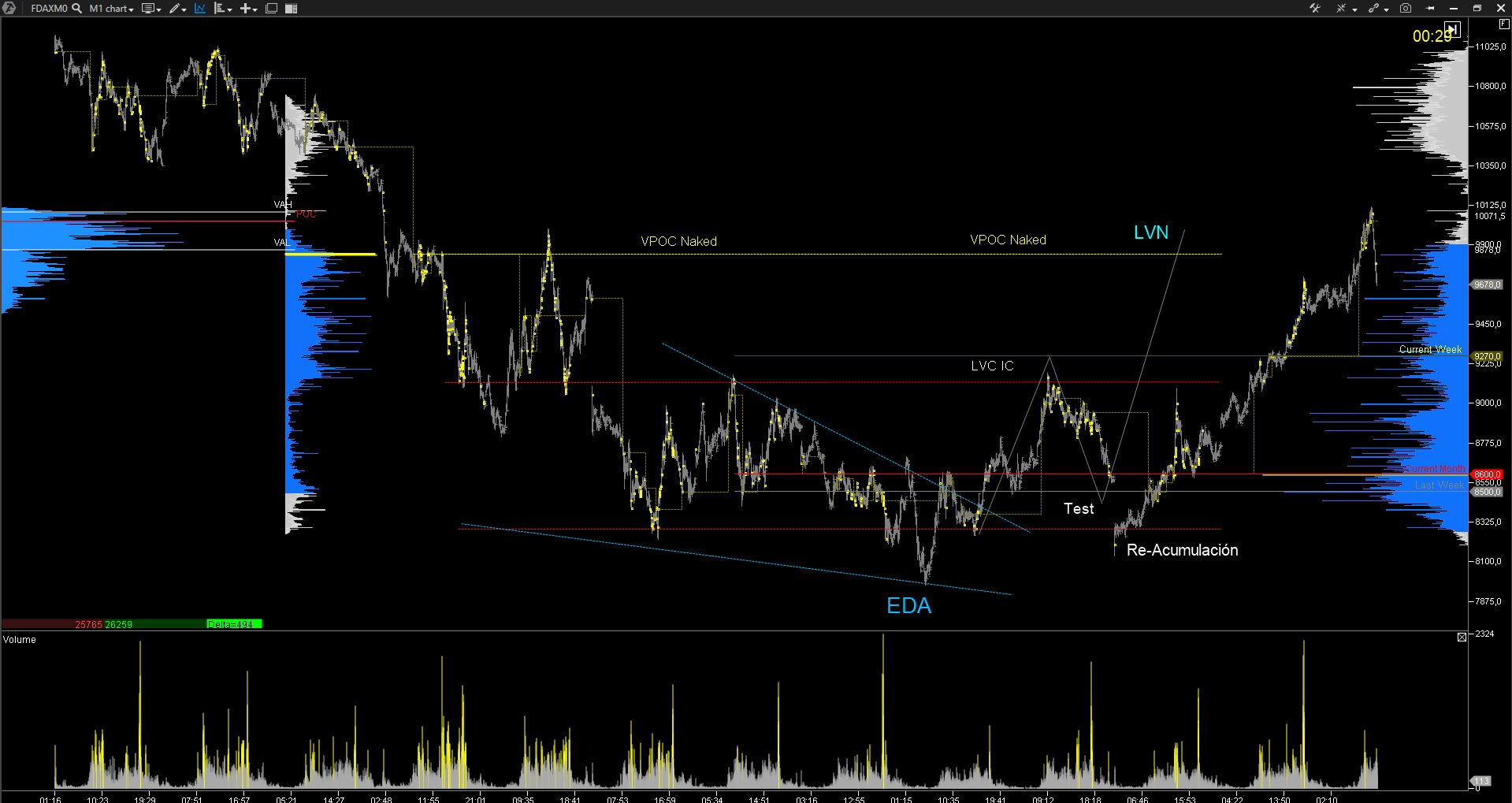

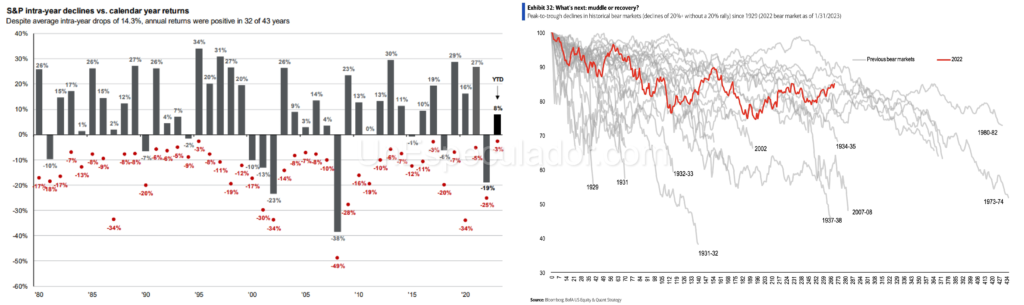

Market Crash: Volatilidad – Liquidez

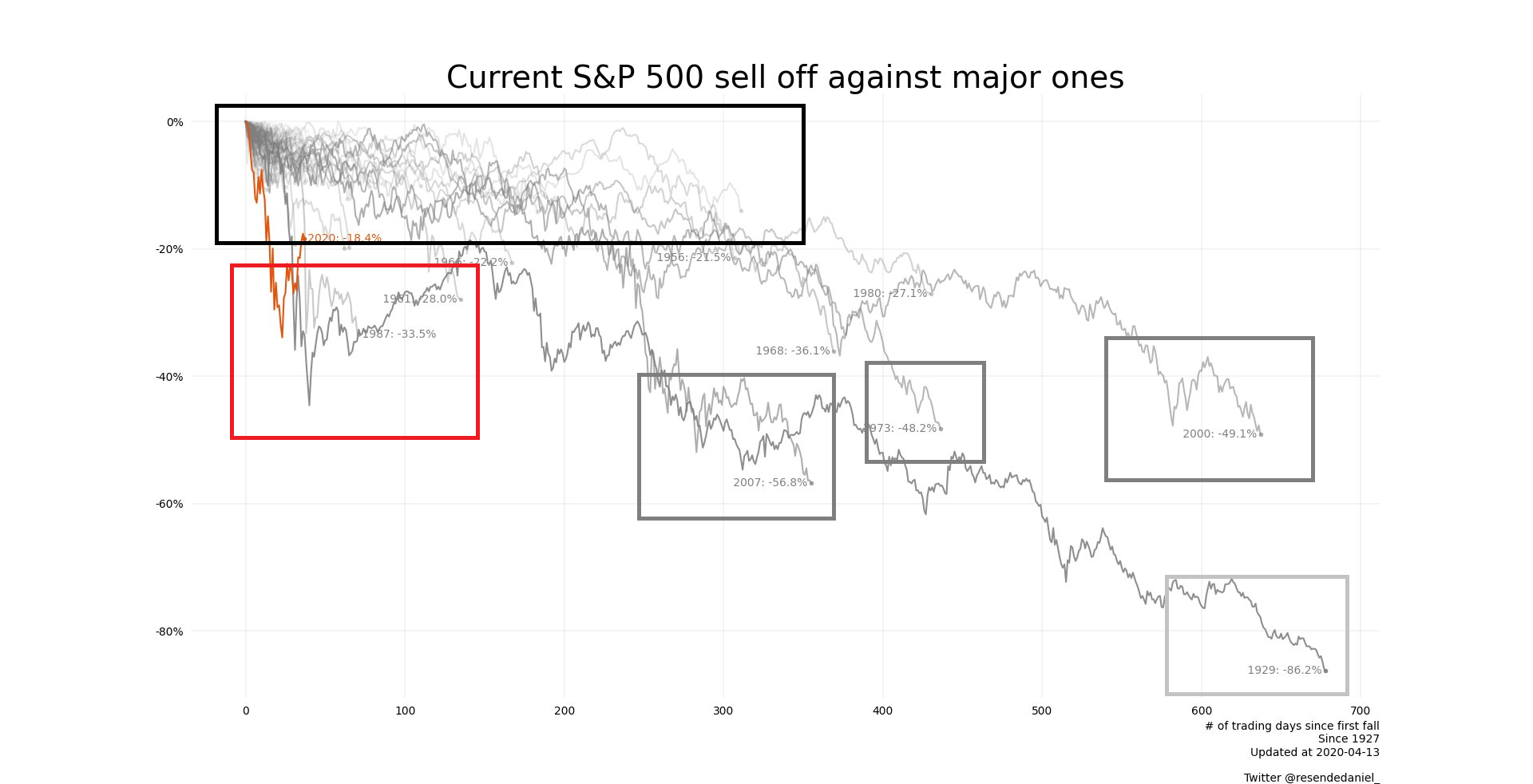

Paper: Negative Bubbles – What Happens After A Crash – William N. Goetzmann (Yale University) – Dasol Kim (National bureau of economics research – Cambridge) abordan el problema de liquidez después de un crash de la siguiente manera:

Este estudio ofrece una exhaustiva visión de la evolución de los mercados bursátiles mundiales tras sufrir caídas de diferentes magnitudes. Se recopilaron datos de 101 índices bursátiles globales que abarcan un periodo de cuatro siglos, cubriendo la mayoría de los mercados bursátiles del planeta, así como también datos macroeconómicos. Esto permitió descubrir cuestiones relevantes, particularmente el comportamiento de los rebotes luego de una gran caída.

For a subset of the sample where more information is available, we also control for depression periods, changes in GDP, inflation shocks, financial crises, aggregate debt, and dividend yields.

Antes de seguir adelante, es importante destacar que la muestra de cuatro siglos es demasiado extensa para determinar con precisión la validez de las crisis más antiguas. A pesar de esto, el estudio trata de evaluar y analizar estas situaciones. No obstante, no abarca muchos de los mercados que surgieron desde mediados de la década de 1990 hasta la actualidad.

Modelamos los crash más modernos como complemento al estudio.

Primero, los desplomes masivos no son algo común. Aun así, son extremadamente interesantes. Una caída del 50% en los activos financieros es aterradora para los inversores, perjudicial para el sistema financiero y puede ser una señal de un cambio significativo en las expectativas de los inversores sobre los rendimientos futuros y los riesgos.

Los inversores están justificadamente preocupados por los graves sucesos que pueden representar una amenaza existencial para los mercados. No obstante, a menudo subestiman la probabilidad de que esto ocurra.

Los investigadores encuentran una interesante, quizás reconfortante, regularidad en las pautas:

- La probabilidad de un gran rendimiento positivo es mayor después de una disminución en el mercado de al menos -50%. Retornos favorables en los siguientes años tras un grave shock son en promedio 10% más altos que la media.

- También se encuentran alguna evidencia en la amplia muestra, como los choques más «suaves» exhiben la dinámica opuesta. Las disminuciones del orden de -10% a -20% tienen más probabilidades de ser seguidos por otras caídas tiempo después.

Estas dinámicas son un gran reto para abordarlas en poco espacio, pero estamos progresando con más información. Los resultados también son consistentes con las teorías de la conducta. La desconfianza o la avaricia de los inversores generalmente se reflejan en una reversión a la media, pero en situaciones extremas pueden manifestarse como una burbuja alcista o bajista.

Seguimiento Market Crash

Un market crash, también conocido como colapso del mercado, es una fuerte caída repentina en el precio de los valores negociados en un mercado financiero, como puede ser la bolsa de valores. Un crash de mercado se caracteriza por una pérdida significativa del valor de los activos financieros en un período de tiempo muy corto, lo que a menudo provoca un pánico generalizado entre los inversores y puede llevar a una liquidación masiva de posiciones en el mercado. Estos eventos pueden tener consecuencias económicas graves y generalmente afectan tanto a inversores individuales como a empresas y a la economía en general.

Durante la pandemia de COVID-19, el sistema financiero mundial ha demostrado una notable capacidad de adaptación, a pesar del marcado descenso en la actividad económica y la turbulencia inicial del mercado financiero en marzo de 2020. En respuesta a la crisis provocada por la pandemia, los principales bancos centrales actuaron con rapidez y determinación, reduciendo los tipos oficiales, implementando nuevos programas de compra de activos, suministrando apoyo de liquidez al sistema bancario y creando diversos servicios de emergencia para mantener el flujo de crédito hacia la economía real. Además, algunos bancos centrales de mercados emergentes pusieron en marcha programas de compra de activos por primera vez.

¿Behavioral? Burbuja positiva SP3K + FED BAZOOKA

Nota1: SP3K significa el SP500 en 3000+

Este asunto ha sido objeto de discusión en múltiples ocasiones, sin ningún secreto de por medio. Mi estrategia personal era compartida abiertamente con todos sin intención de otorgar recomendaciones, sino únicamente para ofrecer mi perspectiva. En caso de detectar la formación de una burbuja financiera a causa de la inyección de liquidez por parte de una entidad bancaria central, sería adecuado aprovechar la situación, independientemente de cualquier opinión personal al respecto.

Nota2: Nuevamente otro caso de todo lo estudiado, el banco central ha vuelto a anular la oferta y la demanda del mercado tomando control total de ciertos activos.

De manera aproximada, recuerdo haber seguido una tendencia durante alrededor de 14 meses en esta transacción, y haber obtenido un rendimiento cercano al 35%. Si bien mis habilidades como trader son modestas, como especulador obtuve algunos logros destacables.

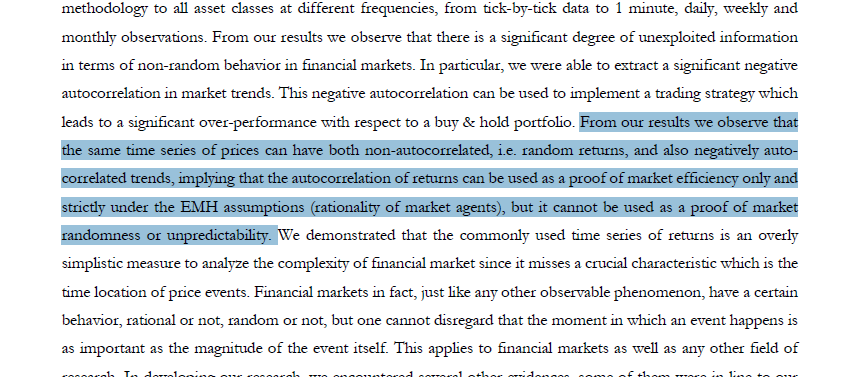

Antes del 22 de enero, había liquidado todas mis posiciones principales en ETFs cuando se situaban en torno a los 3000 puntos. Sólo quedaban algunos contratos MES abiertos de futuros micro del ES, que utilizo en mis estrategias de Swing, que se extienden durante varios días. Por otra parte, en términos estacionales, siempre he sido un firme defensor de la adquisición de oro, que suele tener lugar en diciembre y agosto, algo que no dudo en compartir abiertamente en las redes sociales.

Nota3: El petroleo se fue de 55 a 65 dolares, fue operado con el futuro QM de forma tendencial un tramo antes del máximo (por si alguno quiere decir ahora esta a 20$).

Al escribir estas lineas, el oro está en 1750$ ¿Aproveché todo el movimiento desde 1520$?

Indudablemente, mi estrategia se centra en adquirir activos durante la temporada navideña y cerrar posiciones a finales de febrero, logrando una rentabilidad cercana a los 1650$. Me refiero a este proceso como pasar por caja, dado que es fundamental obtener beneficios y no estar siempre expuesto al mercado. No se trata de una cuestión de adivinación, sino de dedicación, análisis de datos y ejecución de operaciones. Estoy convencido de que esta estrategia puede generar importantes rendimientos.

Conclusiones Trading Volatilidad | Trading Liquidez

Durante los últimos años, el mercado ha reforzado su política monetaria expansiva, iniciada en 2008, y aumentada a niveles sin precedentes en 2020. Ante la incertidumbre económica provocada por la pandemia de COVID-19, la Reserva Federal se vio forzada a utilizar medidas no convencionales, como el llamado bazooka, para implementar políticas monetarias destinadas a estabilizar los mercados.

Aunque estas medidas lograron su objetivo inicial de estabilizar los mercados, también han alimentado la especulación y creado un bucle complejo entre las estructuras del mercado, la liquidez y los riesgos. Este fenómeno ha dejado en evidencia que los mercados no son un campo de estudio académico, sino un complejo entramado de actores y dinámicas interrelacionadas que pueden ser difíciles de entender y prever.

En este contexto, muchas estrategias de inversión buscan maximizar los rendimientos en momentos de estrés, aprovechando situaciones similares del pasado para hacer predicciones y tomar decisiones en el presente. No obstante, es importante tener en cuenta que la historia no siempre se repite y que las condiciones del mercado pueden cambiar rápidamente, lo que significa que cualquier estrategia de inversión debe ser analizada y ajustada de manera constante.

El riesgo no puede ser destruido, solo transferido.

Grupo Telegram para preguntas: https://t.me/unespeculador

Gracias a todos, si el contenido de esta web te resulta útil, agradecería mucho que me apoyaras en Patreon para poder seguir desarrollando aportes de calidad para ti.

Sígueme en Twitter para estar al día de todas las novedades: https://twitter.com/enricjaimez

Gracias por apoyar UnEspeculador, este Patreon se dedica exclusivamente a pagar los diferentes servicios de datos, research, hosting, seguridad para la web y las múltiples horas que dedico a trabajar en abierto, es totalmente opcional y agradezco a la gente quiera colaborar (todo gratis no es posible, no funciona).

https://www.patreon.com/unespeculador

En este nivel de suscripción añadiré toda una serie de contenido y material extra, esto puede incluir ideas por desarrollar, seguimientos, informes, explicaciones más detalladas…

Bibliografia utilizada:

https://www.econlib.org/archives/2014/04/why_the_emh_is.html

https://www.econstor.eu/bitstream/10419/196831/1/1665497491.pdf

https://www.cmegroup.com/education/courses/introduction-to-futures/price-limits-price-banding.html

https://www.cmegroup.com/education/articles-and-reports/understanding-price-limits-and-circuit-breakers.html

https://www.researchgate.net/publication/24086098_Random_Walks_Liquidity_Molasses_and_Critical_Response_in_Financial_Markets

https://www.nber.org/papers/w23830

https://www.risk.net/risk-magazine/analysis/2479713/quant-of-the-year-jean-philippe-bouchaud