A causa del coronavirus, la cadena de suministro global sufrió una interrupción total. Esto fue seguido por la agitación en Ucrania, que sacudió los mercados energéticos y provocó un repentino aumento de los precios. Las economías pertenecientes al sector de los servicios han perdido influencia sobre la formación de los precios. Las materias primas que una nación produce tienen gran capacidad para convertirse en moneda de cambio. El petróleo es, de todas ellas, la más significativa.

Trading Petróleo – Invertir en Petróleo

El comercio de petróleo crudo es principalmente liderado por la relación entre proveedores y consumidores. Las naciones industrializadas de Norteamérica, Europa y Asia–Pacífico son los principales consumidores, mientras que los países menos desarrollados de Medio Oriente y América del Sur son los principales proveedores. El petróleo crudo se encuentra entre los productos más comercialmente importantes. Debido al riesgo de ubicarse cerca de los lugares de producción, los principales refinadores prefieren ubicarse cerca de los puntos de consumo de los países desarrollados, lo que provoca un comercio global en el transporte de petróleo crudo.

Aunque existe cierto comercio a nivel internacional para productos petrolíferos refinados, como la gasolina y el diésel, es mucho menor que el de petróleo crudo. Las regulaciones locales, la oferta y la demanda son los factores que determinan los precios de los productos refinados, los cuales varían entre regiones.

Existen muchas variedades de petróleo crudo. Los tres marcadores de petróleo crudo más comunes son los contratos WTI y Brent. El crudo WTI es un marcador común para el petróleo crudo producido en los Estados Unidos. El crudo Brent es un marcador común para el petróleo entregado por barco en el norte del Océano Atlántico. No hay contratos de negociación líquidos similares para el tercer marcador común, el petróleo crudo del Golfo Pérsico, aunque los precios al contado de Omán y Dubái están comúnmente disponibles.

En este artículo, nos enfocaremos en el petróleo WTI. En lugar de centrarnos en las noticias del precio del barril, examinaremos la estructura del mercado energético para que podamos prepararnos para diferentes escenarios. Esto nos permitirá comprender mejor el comportamiento de los precios y anticipar cambios en el mercado energético.

Cada mercado es único en sus características y requiere un profundo análisis para comprender sus peculiaridades. Aunque algunos mercados puedan tener similitudes, es importante evitar caer en la trampa de las simplificaciones y abordar el estudio con un conocimiento exhaustivo del sector.

Empezamos…

¿Qué es el Trading de Petróleo?

Cuando hablamos de un futuros, estamos hablando de un contrato para comprar o vender un producto específico (en este caso el petróleo WTI) en el que se acuerda un precio y una fecha de vencimiento. Esto se determina de acuerdo a las fluctuaciones del mercado mensualmente. Al cumplirse la fecha de vencimiento, el contrato se cumple y se efectúa la compra o venta de ese producto.

Vamos a explicarlo mejor con algunos números.

Hoy, podemos adquirir un contrato donde recibiremos un barril de petróleo dentro de dos meses a un precio de 50$. Esta cifra es solo un ejemplo para ilustrar el concepto.

- Pasados los dos meses, el día estipulado en el contrato para la operación, el petróleo se compra a un precio mucho más económico que el actual, dado que hemos acordado el contrato en 50$, aun cuando el valor del crudo cotiza a 70$. Esta es la ventaja de tener un acuerdo previamente establecido por el contrato de futuros.

- No obstante, también puede ocurrir lo contrario. Si el precio del petróleo se encuentra actualmente en 30$, estamos obligados a cumplir el contrato en 50$, aunque estemos perdiendo dinero con la operación. Como en cualquier otra inversión, el mercado es volátil y sus condiciones cambian constantemente. Por lo tanto, debemos cumplir con nuestro compromiso de comprar el barril a un precio de 50$.

¿Cómo Invertir en Petróleo con Futuros CL?

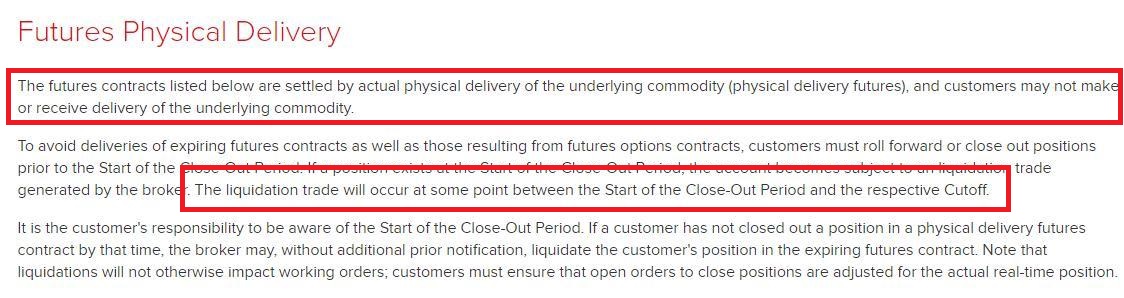

Una de las principales ventajas del mercado de futuros es que, a diferencia de la compra de bienes por parte de los particulares, lo que se está comprando es un derecho para comprar o vender el producto. Esta característica hace que el mercado de futuros sea una herramienta muy interesante para aquellos que desean hacer trading sin tener que comprometerse con el producto físico.

Comprar un barril de petróleo físicamente para especular con su venta no es una opción recomendable para los pequeños inversores. Los brokers para retails lo saben y lo tienen en cuenta. En cambio, un hedge fund estaría obligado a asumir la responsabilidad de la mercancía.

Ahora que tenemos una mejor comprensión del mercado de futuros, es el momento de profundizar nuestro conocimiento sobre cómo funciona y familiarizarnos con algunos de sus términos más importantes.

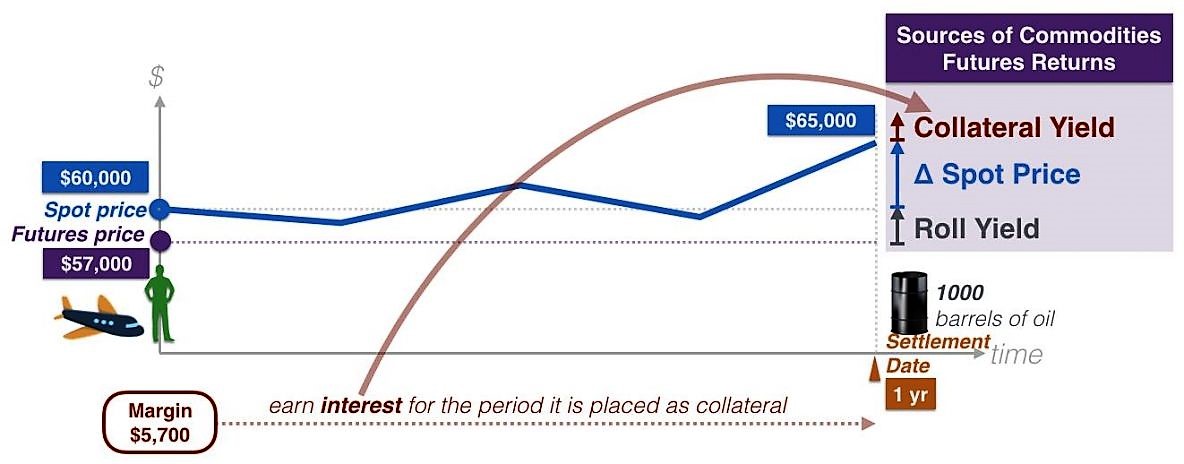

Comprendiendo Roll–over y Roll Yield

De todas las grandes cantidades de contratos de futuros que se realizan, un porcentaje muy bajo termina con la entrega física del mismo. Esto se debe, entre otras cosas, a la problemática de tener que almacenar bienes como barriles de petróleo, toneladas de trigo o incluso futuros sobre zumo de naranja (cada contrato equivale a 6800 litros). Esto demuestra que los contratos de futuros son una forma de inversión cada vez más popular y segura.

La mayoría de los contratos suelen cerrarse antes de su vencimiento. No obstante, hay algunos participantes que llegan a la fecha de vencimiento sin haber cerrado su posición. Si se desea mantener la posición, se realiza una maniobra conocida como roll–over (también denominado contract roll).

Si tus contratos de CL llegan a su vencimiento en abril y deseas seguir operando, deberás vender tu posición y comprar nuevos futuros para meses posteriores. Al realizar esta maniobra, tendrás que materializar el rendimiento de los futuros, conocido como roll yield. Esto es debido a que, a la hora de calcular el rendimiento de una posición de futuros, este depende de más factores que el precio (lo podemos simplificar como un interés en un primer momento).

¿Cuáles son las principales diferencias entre el petróleo Brent y WTI?

Los petróleos crudos se describen típicamente por su densidad y contenido de azufre. Los petróleos crudos de baja densidad (ligeros) tienen una proporción más alta de hidrocarburos ligeros que se pueden convertir fácilmente en productos de alto valor como la gasolina. En contraste, los petróleos crudos pesados contienen una mayor proporción de productos de bajo valor que requieren procesamiento adicional aguas abajo para ser valiosos.

La densidad del petróleo crudo es bastante evidente por inspección visual: el petróleo crudo ligero fluirá libremente mientras que el petróleo crudo más pesado será más viscoso. Un contenido de azufre alto es altamente indeseable para el petróleo crudo. El azufre es un contaminante importante y solo se puede eliminar mediante un costoso procesamiento. El petróleo crudo dulce tiene un contenido de azufre bajo, mientras que el petróleo crudo agrio contiene una cantidad mucho mayor.

Los tipos de petróleo crudo más valiosos son los crudos ligeros y dulces. Tanto el WTI como el crudo Brent se encuentran en esta categoría. Comúnmente se les llama petróleos crudos de primera calidad.

El petróleo Brent y el petróleo WTI son dos de los principales tipos de crudo utilizados en el comercio internacional. Estos dos tipos de crudo se producen en diferentes partes del mundo y tienen diferentes composiciones químicas.

- El petróleo Brent se produce en el Mar del Norte y es una mezcla de petróleo crudo ligero de alto contenido en azufre. Esta mezcla se compone principalmente de crudo ligero de alto contenido en azufre y crudo pesado de bajo contenido en azufre. El petróleo Brent se utiliza principalmente como referencia para la fijación de los precios del petróleo en el mercado internacional.

- El petróleo WTI se produce en los Estados Unidos y es una mezcla de crudo ligero de bajo contenido en azufre. Esta mezcla se compone principalmente de crudo ligero de bajo contenido en azufre y crudo pesado de alto contenido en azufre. El petróleo WTI se utiliza principalmente como una referencia para los precios del petróleo en los Estados Unidos.

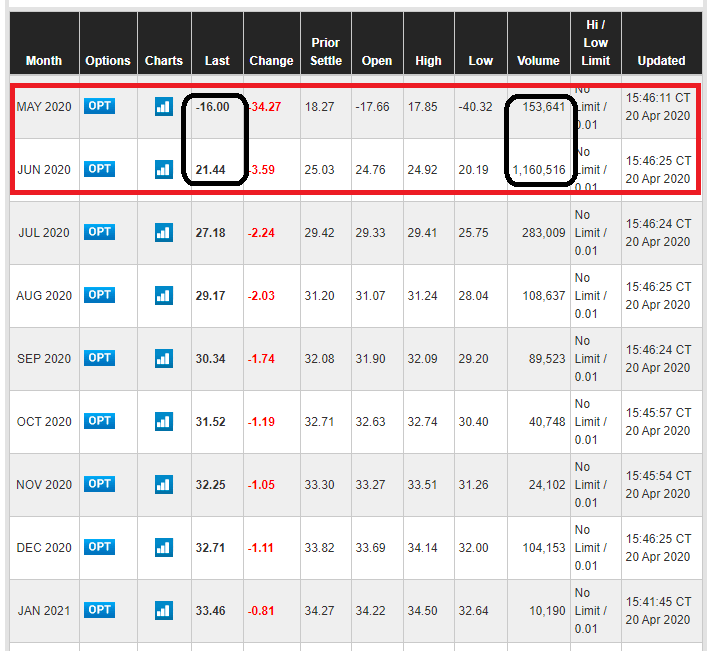

El WTI (West Texas Intermediate), producido en Estados Unidos, ha estado experimentando un precio negativo. Esta variedad de petróleo no se transporta en grandes cantidades por mar. El futuro CL es el más operado, cotizando en el CME (Chicago Mercantile Exchange).

Cuando adquieres un contrato de futuros, técnicamente puedes recoger los barriles en Oklahoma, aunque esto no es el objetivo principal. Estos contratos se suelen utilizar para cubrir la materia prima o para especular. Al llegar la fecha de vencimiento, si has comprado el contrato, deberás cerrarlo vendiéndolo. Diríamos que es reposicionarse. Los Hedge Funds más agresivos han esperado hasta el último momento para encontrarse en un mercado con escasa liquidez, donde no había contrapartida para el contrato.

Lógicamente, tampoco querían hacerse cargo del petróleo físicamente, por lo que se han desesperado. Nos encontramos ante una situación de anomalía entre la oferta y la demanda por microestructura.

¿Como haces para que acudan compradores de dicho contrato? (lo tienes que vender o te obligan a hacerte cargo de los costes de almacenamiento).

Sencillo, bajas precio incluso aceptas salir con perdidas. Estás pagando para que se hagan cargo del producto para no para el almacenamiento. El petróleo realmente siempre ha estado a 21$ (lo demuestran los datos del mercado), menos para esos operadores realizando «hedging» que han calculado mal la situación, el precio era otro.

El petróleo internacional es el BRENT y esta a 26$, es el que se transporta mayoritariamente por mar.

Observad cómo el precio del petróleo se estaba negociando a 21,44 dólares por un millón de contratos. Algunos inversores se vieron atrapados al no poder salirse del anterior contrato, aunque esto puede deberse a múltiples factores y motivaciones.

Comprender el Contango y la Backwardation en el Mercado de Futuros

Ha llegado el momento de conocer que es contango y backwardation en el mercado de futuros.

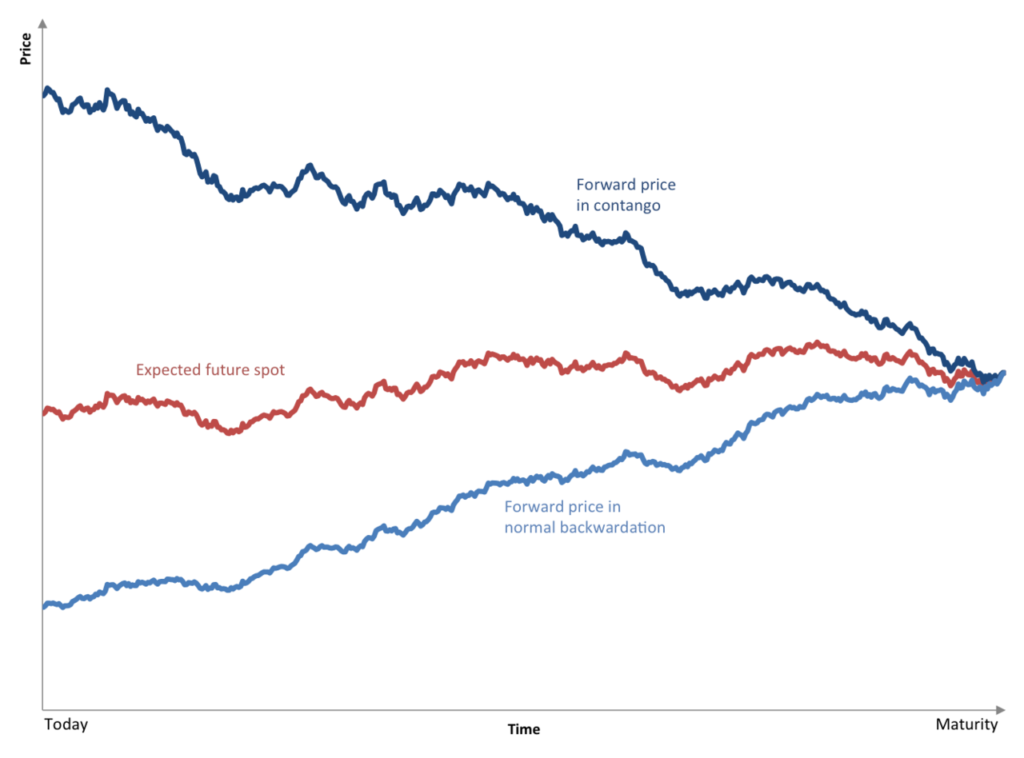

- Una situación de Contango es una situación normal, el precio del activo en los siguientes futuros cotiza a mayor precio que el actual y paulatinamente íra bajando, se espera que la materia sea más cara en el futuro (a día de hoy).

- Una situación de Backwardation es una situación atípica, no hay demanda de dicho producto o simplemente se esperan precio aun más bajos que en los siguientes meses, simplemente, nadie quiere la materia por el momento (a día de hoy).

Es un tema complicado, pero debemos al menos conocer estos básicos.

La esencia de todo mercado de futuros es anticipar el comportamiento de la oferta y la demanda. Las materias primas se distinguen de otros activos por su gran dependencia de factores externos, así como por el hecho de que se entregan de forma física. Por lo tanto, es fundamental estar bien informado.

Es importante tener en cuenta otros factores al calcular el precio del futuro, como por ejemplo los costes de almacenamiento de la materia prima. Estos costes se deben agregar al precio del futuro, lo que puede provocar un cambio brusco en la curva. Aunque el precio del petróleo puede parecer relativamente barato, existen diversas situaciones que pueden dificultar el acceso a este (por ejemplo, todos los tanques de almacenamiento llenos).

Unos costes de almacenamiento elevados afectan al precio del crudo. De todos modos, estos aspectos dependen de cada materia prima, almacenar oro es mucho más sencillo. Pese a lo anterior si nos pagan por comprar petróleo y luego nos cobran 100$ por guardar el barril…

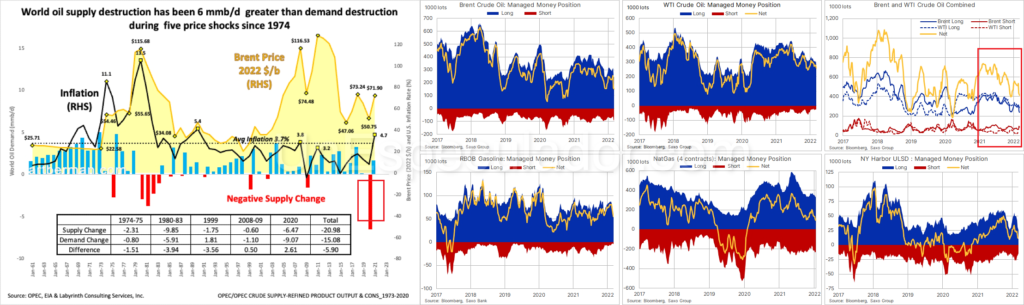

La resurrección del petróleo

La energía es un negocio cíclico. El mercado premia el crecimiento, lo que incentiva a los inversores a perforar más pozos. Esto aumenta la oferta, lo que eventualmente lleva a un exceso de oferta sobre la demanda, lo que a su vez provoca una caída en los precios. El ciclo se invierte a medida que caen los precios de la energía…

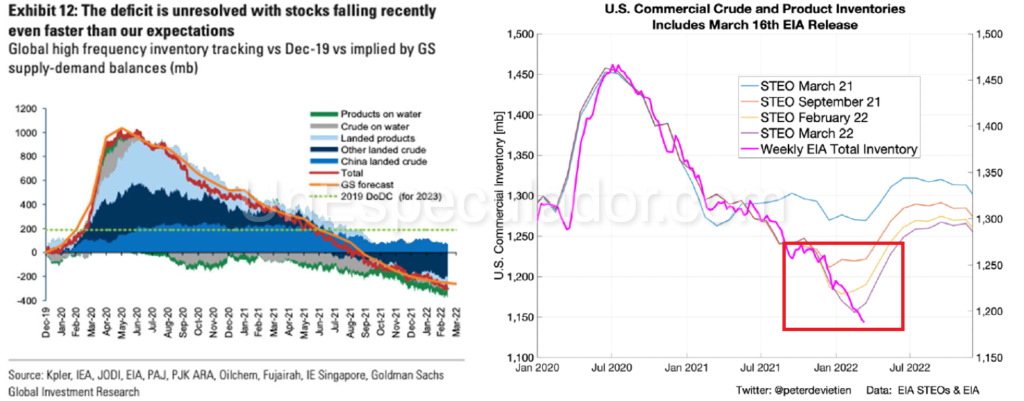

En la imagen anterior, podéis observar la destrucción de capacidad productiva. La velocidad de reactivación ha sido nula. Personalmente, pensaba podrían volver a 75-80$. Un camuflaje que calmaría los datos de inflación, su inutilidad ha superado mis expectativas en los inventarios.

El mercado necesita más oferta, pero el mecanismo normal de compensación está siendo bloqueado por las políticas ESG. Los activistas están convencidos de que la energía tradicional pronto será superada por las energías renovables, tanto en términos de rentabilidad económica como en emisiones de carbono. Están comprometidos a difundir el mensaje de que las energías renovables son la mejor opción para el futuro. Fantasías mentales.

Para empeorar las cosas, ni la energía eólica ni la energía solar generan energía cuando el viento no está soplando o el sol no brilla. Con el fin de suavizar la variabilidad, se debe construirse capacidad adicional.

Gran parte de la crisis energética está relacionada con la inversión masiva en energías renovables, todas ellas tienen un rendimiento extremadamente bajo. No es casualidad que la proliferación de las energías renovables se haya producido durante una década donde las materias primas eran económicas y abundantes.

Trading Petróleo: Inversiones Directas e Indirectas

Como hemos visto, debido a la volatilidad que tiene el petróleo, es una materia prima en la que «poder invertir». A la hora de invertir (o hacer trading con el petróleo, lo podéis llamar como queráis) podemos hacerlo de dos formas, a través de las inversiones directas y a través de las inversiones indirectas.

Se trata de fórmulas diferentes y cada una de ellas tiene sus ventajas e inconvenientes. Vamos a ver por separado las caracteristicas para entender mejor las diferencias.

¿Cuál es la Mejor Inversión en Petróleo: Directa o Indirecta?

Propiamente dicho no existe una mejor opción a la hora de invertir en petróleo. Dependiendo de la persona y de su grado de conocimiento del mercado:

- Si eres un experto en volatilidad y sus herramientas irás directamente a la inversión directa con derivados.

- Si eres un inversor medio, es mejor opción coger simplemente empresas del sector, además la rentabilidad suele ser mayor a medio plazo.

Trading Petróleo: Inversión Directa

La inversión directa es lo que hemos visto hasta ahora, una inversión que se basa principalmente en adquirir petróleo a través de la compra de futuros o ETPs (Exchanged Traded Products).

Una inversión directa tiene ventajas, se trata de una operación rápida con generalmente mucha liquidez se efectúa a través de derivados financieros.

Pese a ello, es necesario contar con determinados conocimientos financieros tales como el apalancamiento para poder sacar el máximo partido. Como hemos visto, los rendimientos puede que no estén del todo claros, ya que además de la diferencia entre los dos precios a los que se encuentra el petróleo, el pasado y el del futuro, hay que tener en cuenta el rendimiento de los roll-over como hemos visto con anterioridad.

Cuando estamos ante un activo como el petróleo, que se caracteriza por contar con curvas volátiles, ya sea de contango o de backwardation se complica MUCHÍSIMO la operativa.

Los ETPs suelen estar formados por futuros y opciones del producto, por lo que no se puede recomendar a medio plazo.

ETC Petróleo – WisdomTree WTI Crude Oil – EUR Daily Hedged

Ticker: ECRD

WisdomTree WTI Crude Oil – EUR Daily Hedged está diseñado para proporcionar una exposición al petróleo con una cobertura de divisas diaria. Este ETC replica el subíndice Bloomberg WTI Crude Oil Euro Hedged Daily.

WisdomTree WTI Crude Oil – EUR Daily Hedged es una materia prima cotizada (ETC), está respaldado por swaps. Las obligaciones de pago de las contrapartes de los swaps con el emisor están protegidas por garantías que se valoran a precios de mercado diariamente.

TER 0,49% – 0.00184% comisión diaria

Trading Petróleo: Inversión Indirecta

También es posible invertir de forma indirecta en el petróleo, a través de las acciones. Si la volatilidad aumenta o te cuesta entender como funciona la curva, esta sería la mejor opción (no hay que complicarse).

La razón para invertir indirectamente en el petróleo es sencilla, podemos comprar acciones de empresas que trabajan con esta materia prima.

Si el petróleo recupera cierto precio, esto es una muy buena noticia para el mundo del petróleo, a la larga estas van a cotizar al alza y van a tener un precio más elevado de lo que hemos pagado por ellas. El petróleo sería el culpable de nuestra rentabilidad, por lo tanto, causa de manera indirecta nuestro beneficio.

Evidentemente, nunca vamos a tener una certeza absoluta de lo que va a ocurrir.

Una de las ventajas más evidentes que tenemos a la hora de invertir de manera indirecta en el petróleo, es que tenemos a nuestra disposición una gran cantidad de activos. De esta forma, podemos invertir tanto en el mundo de la extracción, en el sector del refinamiento o en cualquiera que se encuentre derivado del petróleo, incluido su transporte.

Esta flexibilidad es clave a la hora de saber cribar nuestra información.

ETF de Petróleo y Gas Natural

Si consideramos una recuperación del sector…

Ticker: EXH1

El ETF pretende replicar la rentabilidad de un índice compuesto por compañías del sector del gas y petróleo europeo. El Índice se reajusta trimestralmente y los componentes se ponderan por su capitalización bursátil con un límite máximo para cumplir las normas de diversificación.

TER 0,46% – 18 empresas

Ticker: SPOG – IS0D – IOGP

Exposición a una amplia gama de compañías globales implicadas en la exploración y producción de petróleo y gas. Exposición sectorial a la rentabilidad del S&P Commodity Producers Oil & Gas Exploration & Production Index.

TER 0,55% – 71 empresas

Acciones Petróleo – ¿Como invertir en Petróleo?

Adjunto algunos titulos individuales he llevado o llevo en cartera…

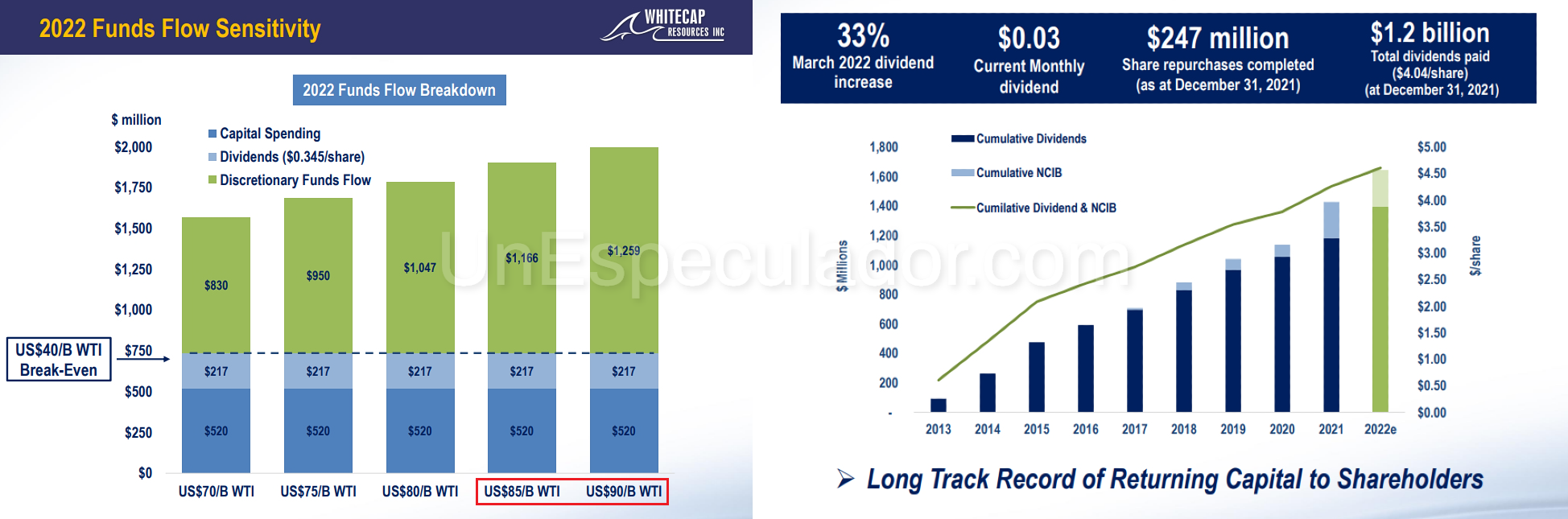

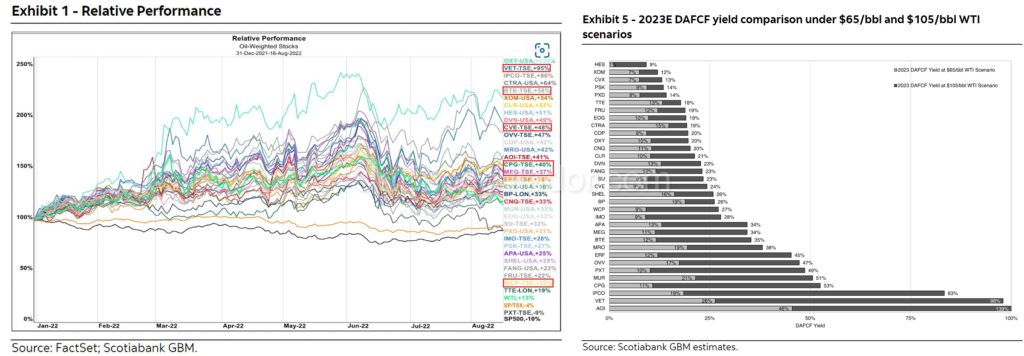

Whitecap Resources

Ticker: WCP

Entre las muchas acciones a destacar en el sector, Whitecap Resources no es de las más conocidas. Este productor canadiense tiene una excelente gestión, es extremadamente competitivo. El potencial a partir de los 80$+ hace que sea una opción a tener en cuenta. Al mismo tiempo, es una empresa reconocida por almacenar más CO2 del que emiten anualmente.

Whitecap Resources ha adquirido recientemente Xto Energy Canada. Todos los insiders parecen muy convencidos de esta operación y han comprado una cantidad considerable de acciones. El pago es a 4 años aprovechando los tipos de interés.

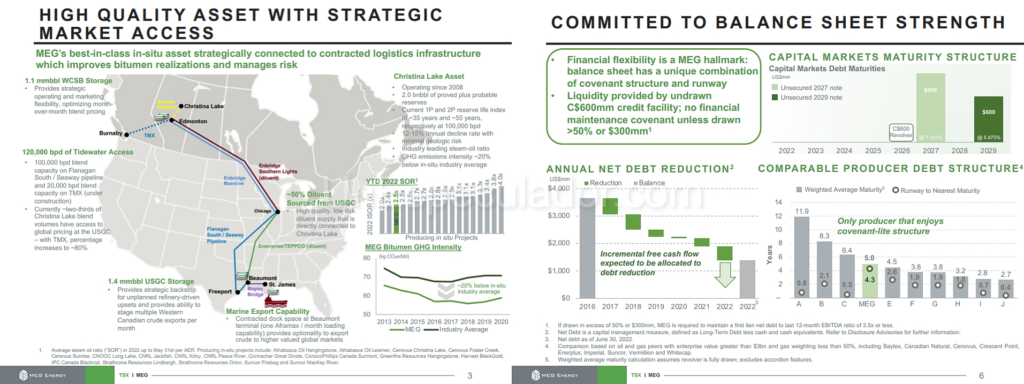

Meg Energy Corp

Ticker: MEG

MEG Energy se enfoca en la producción sostenible de petróleo in situ en la región al sur de Athabasca, está estratégicamente conectada a la infraestructura logística. Una ventaja competitiva clave es su reducción de deuda y una elevada cantidad de buybacks. La empresa tiene una de las mejores reservas, 50 años de producción.

En marzo 2022, MEG recibió la aprobación para recomprar 27,2 millones de acciones (10 % de las acciones en circulación) durante un año. La producción se sitúa entre 80-100k b/d, lo que se traduce en una generación de free cash flow de más de 400M de $ y reducir la deuda en unos 175M por trimestre.

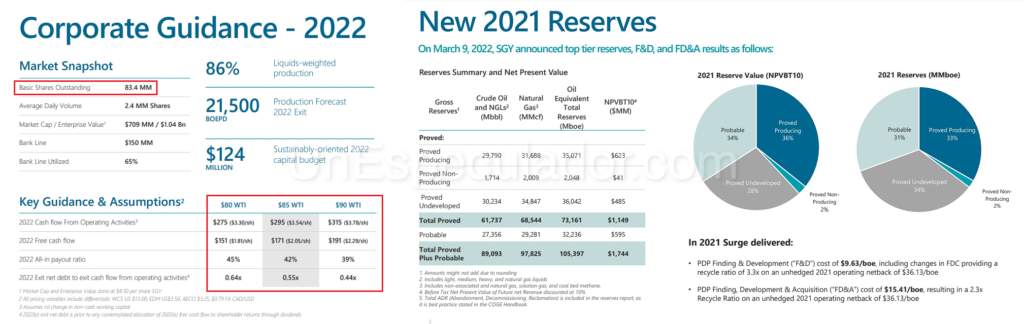

Surge Energy

Ticker: SGY

Surge Energy es una compañía de exploración y producción de petróleo con una reserva de crudo de calidad muy alta. Recientemente, compraron dos propiedades más en SE Saskatchewan construyendo una nueva central y agregando 5,000 barriles más a su producción. Las reservas estimadas son de 2,6M barriles. La Compañía anticipa generar mayores beneficios operativos y una caja elevada debido a los actuales precios mucho más elevados.

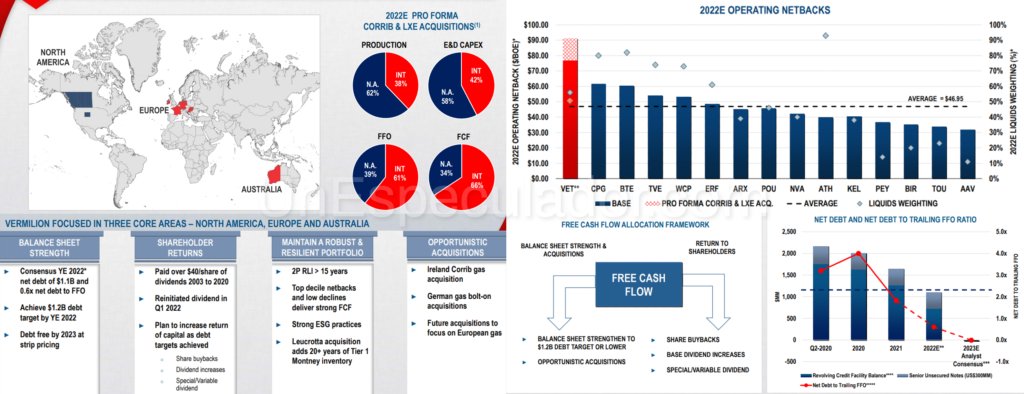

Vermilion Energy

Ticker: VET

Vermilion Energy tiene como objetivo la producción de energía, principalmente a través de la extracción de petróleo y gas natural en Canadá y Estados Unidos. Tienen activos de gas natural en Países Bajos, Alemania y programas de reacondicionamiento de petróleo en Francia y Australia. Vermilion tiene una participación del 20% en el campo de gas Corrib en Irlanda.

El modelo operativo está diseñado para generar free cash flow. La empresa espera aumentar aún más el crecimiento orgánico de su inventario y producción a través de adquisiciones. Las adquisiciones están enfocadas en asegurarse que los accionistas existentes no se vean afectados. La directiva y personal tienen el 5% las acciones como prueba.

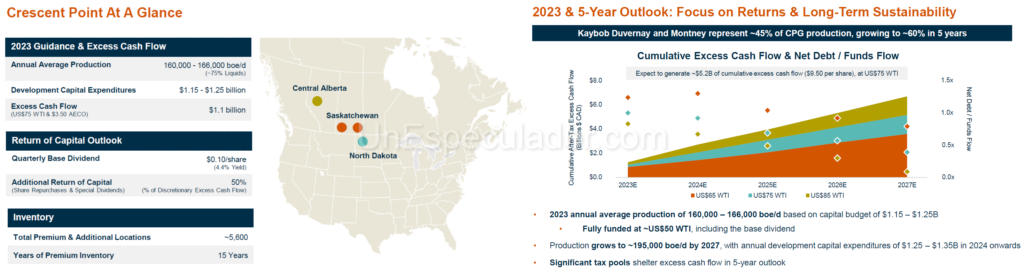

Crescent Point Energy

Ticker: CPG

Crescent Point Energy es una empresa de exploración, desarrollo y producción de petróleo y gas con sede en Canadá. Producción de 160,000 a 166,000 barriles equivalentes de petróleo por día, con aproximadamente el 75% de petróleo tras la adquisición de Montney a Spartan Delta. Con aproximadamente 15 años de inventario, es una empresa a tener en cuenta.

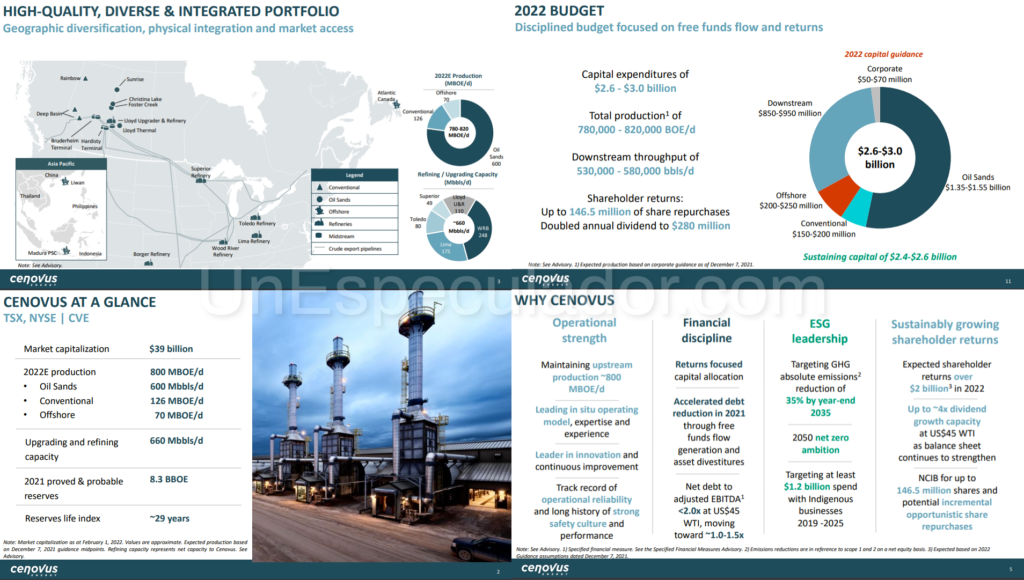

Cenovus Energy

Ticker: CVE

Cenovus Energy se dedica a la producción de gas y petróleo. Sus actividades incluyen el desarrollo, producción y comercialización de petróleo, gas natural licuado y gas natural en Canadá. Opera a través de cuatro segmentos: oil sands, deep basin, refinamiento y transporte. Empresa diversificada en el sector con amplia experiencia, gran presencia insiders.

Baytex Energy

Ticker: BTE

Baytex Energy es una empresa de energía canadiense dedicada a la exploración, desarrollo y producción de petróleo y gas natural. Su principal área de operación son Canadá y USA respectivamente, esto proporciona una cartera diversificada de activos relacionados como pozos de petróleo más pesados y LNG.

Baytex Energy establece un objetivo de producción promedio de 153,000 a 157,000 barriles de petróleo equivalente por día (boe/d) para el año 2023, con un 84% de petróleo. La adquisición de Ranger Energy LLC aumento 162,000 acres a Eagle Ford en Texas, diversifcando la cartera de activos.

Ecopetrol

Ticker: EC

Ecopetrol es una empresa líder en la industria de energía colombiana. Está especializada en la exploración, producción, transporte y refinación de petróleo y gas natural. Cuenta con una extensa red de oleoductos y refinerías, así como una amplia presencia internacional. Ofrece servicios de refinación, transporte y distribución de combustibles y productos derivados del petróleo para satisfacer las necesidades energéticas de Colombia y otros países.

Está comprometida con la sostenibilidad energética y con la protección del medio ambiente, proyectos en aumento en la región.

Conclusión Trading Petróleo – Invertir en Petróleo

Muchos analistas han afirmado que la era del petróleo está llegando a su fin, pero esto no es cierto. El oro negro seguirá siendo de gran importancia para los próximos 15-20 años, por lo que no hay de qué preocuparse.

El petróleo sigue siendo la materia prima más utilizada y nuestra forma de vida depende de él, por lo que es difícil imaginar que esto cambie. Aunque el mundo se vuelva cada vez más sostenible con el tiempo, este es un debate que dejamos a otros. Personalmente, no creo en grandes revoluciones ecológicas, sino en pasos paulatinos. Irónicamente, a medida que las economías se desarrollan, el consumo de petróleo aumenta. Las materias primas son fundamentales para la supervivencia de cualquier sociedad, por muy avanzada que sea.

En Asia, especialmente China e India, el consumo ha aumentado a un ritmo sin precedentes. El mayor peligro en energía es vender demasiado pronto, ya que una demanda creciente y una oferta significativamente menor pueden llevar a un mercado alcista que puede durar años.

Actualización

El largo ha sido muy rentable, muchas gracias a todos.

Grupo Telegram para preguntas: https://t.me/unespeculador

Gracias a todos, si el contenido de esta web te resulta útil, agradecería mucho que me apoyaras en Patreon para poder seguir desarrollando aportes de calidad para ti.

Sígueme en Twitter para estar al día de todas las novedades: https://twitter.com/enricjaimez

Gracias por apoyar UnEspeculador, este Patreon se dedica exclusivamente a pagar los diferentes servicios de datos, research, hosting, seguridad para la web y las múltiples horas que dedico a trabajar en abierto, es totalmente opcional y agradezco a la gente quiera colaborar (todo gratis no es posible, no funciona).

https://www.patreon.com/unespeculador

En este nivel de suscripción añadiré toda una serie de contenido y material extra, esto puede incluir ideas por desarrollar, seguimientos, informes, explicaciones más detalladas…

Bibliografía utilizada:

Advanced Positioning, flow, and sentiment analysis in Commodity markets – Mark J S Keena

Energy Trading & Investing: Trading, Risk Management, and Structuring Deals in the Energy Markets – Davis Edwards

An Insider’s Guide To Trading The Global Oil Market – Simon Watkins

The Oil Market: Let The Market Work to Re-balance Supply and Demand – Alaine Hardridge