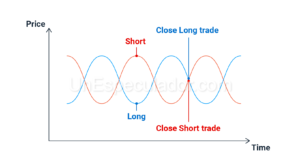

En los últimos años, el trading long-short ha pasado desapercibido en comparación con otras estrategias más exóticas. Esta estrategia de inversión puede ser igualmente efectiva. La base es relativamente sencilla, comprar un activo con la expectativa de que su precio aumente (posición long) y vender otro activo con la intención de que su precio disminuya (posición short). Esto brinda a los especuladores la oportunidad de aprovechar realmente un spread entre ambos activos o una regresión a la media.

En este artículo, exploraremos cómo implementar una estrategia long-short y presentaremos varias ideas operativas que pueden ser útiles para que luego podáis idear vuestras propias ideas.

Estrategias Long-Short | Reflexivity in Research

Antes de adentrarnos en los aspectos técnicos, me gustaría plantear los mecanismos plausibles de esta estrategia.

La teoría de la reflexividad, desarrollada por el famoso especulador George Soros, es un marco conceptual sostiene que los mercados financieros no son eficientes y que la percepción de los inversores sobre la realidad económica puede influir en la realidad de la misma. Según Soros, la percepción de los inversores puede ser influenciada por varios factores, tales como la información que reciben, sus propias emociones y sus sesgos cognitivos.

Comprender la teoría de la reflexividad puede ser un primer paso para una mejor comprensión de las oportunidades alcistas y las situaciones de caída en los mercados financieros. La estrategia long-short se basa en la premisa de que los mercados no son completamente eficientes y que existen oportunidades para obtener ganancias a través de los diferenciales. Esto implica identificar países, sectores y acciones que puedan estar sobrevalorados o subestimados.

Al aprovechar estas oportunidades, se pueden obtener ganancias a través de la compra de activos no están siendo correctamente valorados y la venta de activos sobrevalorados. Con la teoría de la reflexividad en mente, podemos estar mejor preparados para adaptarnos a los cambios en los mercados financieros y aprovechar las oportunidades que se presentan.

De la misma forma, se puede diversificar una cartera de inversión con spreads, estos pueden ayudarnos a reducir el riesgo y la volatilidad.

- Reliability sostiene que las opiniones de los participantes sobre el mundo nunca corresponden perfectamente con el estado real de las cosas, debido a que las personas tienen perspectivas sesgadas e inconsistentes.

- Reflexivity, por otro lado, sostiene que estas perspectivas imperfectas pueden influir en la situación con la que se relacionan a través de las acciones de los participantes.

En su obra, George Soros sostiene que reliability es inherente a la condición humana, ya que la complejidad del mundo supera nuestra capacidad de comprenderlo y nuestra estructura cerebral nos hace propensos a errores y distorsiones. Reflexivity, por otro lado, se aplica exclusivamente a situaciones que tienen participantes pensantes y conecta el pensamiento de los participantes con el estado real de las cosas en direcciones opuestas, ya sea para entender el mundo o para tener un impacto en él.

Los principios de la reflexividad pueden parecer contradictorios con algunos de los principios básicos de la teoría económica, la cual ha intentado eliminar la incertidumbre asociada con la reflexividad para establecer leyes universalmente válidas y explicativas. Esta tarea resulta imposible debido a que la incertidumbre asociada con la aleatoriedad es inherente en casi cualquier sistema complejo.

Los bucles de retroalimentación reflexiva pueden ser negativos o positivos. Los bucles de retroalimentación negativa acercan los puntos de vista de los participantes y la situación real, mientras que los bucles de retroalimentación positiva separan al participante de la realidad.

Trading Long-Short 130/30 – Tendencial

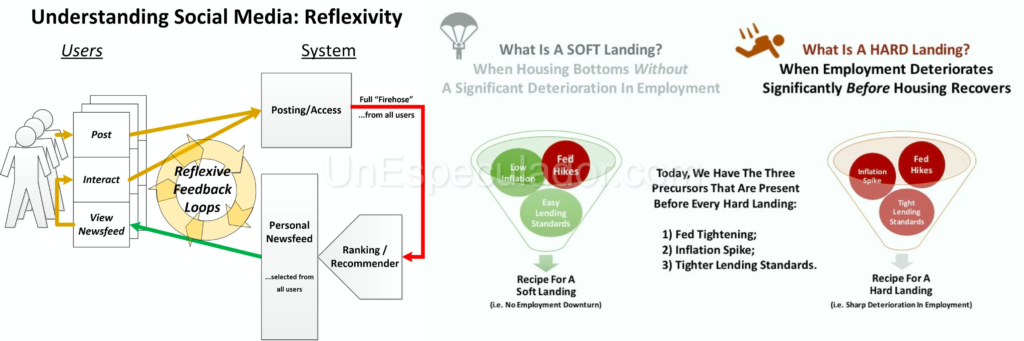

Los balances de la Reserva Federal (FED) y del Banco Central Europeo (ECB) pueden ser considerados como los indicadores clave para seguir un proceso de tightening o endurecimiento de política monetaria. Estos organismos utilizan su balance para controlar la oferta monetaria, afectando así la disponibilidad de crédito y la liquidez en los mercados financieros.

En el caso de la renta variable, una mayor liquidez puede impulsar los precios al alza, ya que los inversores tienen más capacidad para comprar acciones y otros activos de riesgo. Destacar, también puede aumentar el apetito por el riesgo y la especulación, lo que puede derivar en burbujas o crisis financieras.

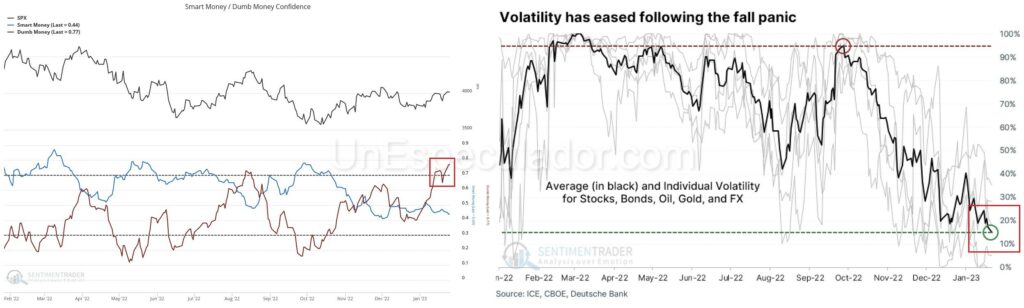

La volatilidad en los mercados financieros es sinónimo de incertidumbre y puede generar nerviosismo entre los inversores. En este contexto, las acciones y otros activos suelen experimentar movimientos bruscos y repentinos, lo que puede traducirse en pérdidas significativas en un corto período de tiempo.

En ocasiones, la volatilidad puede disminuir temporalmente y generar una falsa sensación de seguridad entre los inversores. En estos momentos, muchas personas creen que lo peor ya ha pasado y que pueden obtener rendimientos elevados invirtiendo en activos de riesgo, esta percepción puede ser muy engañosa.

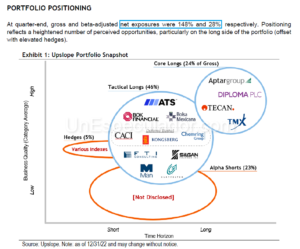

Las cifras exactas de la exposición deben ser usadas como referencia 130-30 corresponde a una estrategia donde utilizamos el lado largo en 130% y un lado corto del 30%. En este ejemplo, siguiendo la politica monetaria y las diferentes oportunidades del momento, el hedge fund Upslope Capital Management indica su lado largo es 148% y el corto 28%.

Si bien en un primer momento los porcentajes de apalancamiento puede parecer elevados, debemos recordar el uso de derivados financieros como son los futuros y opciones hacen que este pueda parecer mayor de lo que realmente es.

En realidad, cuando la volatilidad disminuye, es posible que los activos financieros generen rendimientos más bajos en comparación con periodos de mayor incertidumbre. Esto se debe a que la volatilidad está directamente relacionada con el riesgo: cuanto mayor sea la volatilidad, mayor será el riesgo y por lo tanto, mayor será la compensación que los inversores exigen por asumir ese riesgo.

Es importante no dejarse llevar por una falsa sensación de seguridad cuando la volatilidad disminuye. Es necesario analizar detenidamente las condiciones del mercado y evaluar si el nivel de riesgo es adecuado para la estrategia que se está siguiendo.

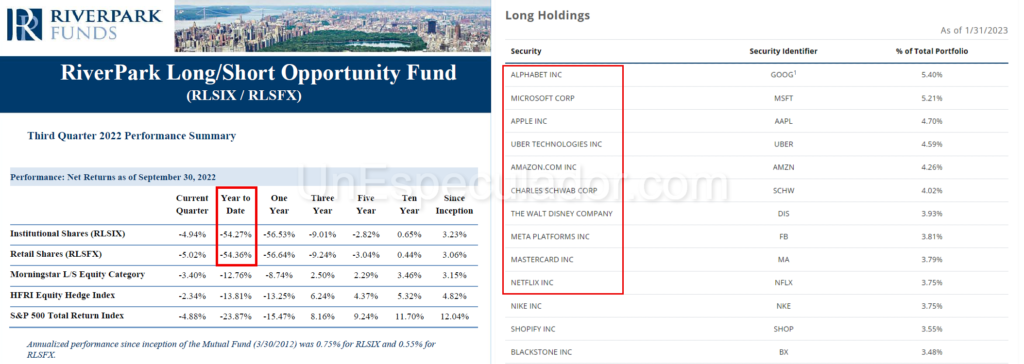

No comprender las dinamicas explicadas lleva a situaciones como las de RiverPark Long/Short Opportunity, su gestor en lugar de realizar una compresión profunda de las dinamicas se estaban realizando se mantuvo largo en los activos más populares y se puso corto en los ETFs sectoriales que precisamente estaban a punto de recuperarse (sector industrial y homebuilders).

Aprovechando su error paso a explicar estas herramientas.

Trading Long-Short ETFs

Paper: Pairs trading: is it applicable to exchange-traded funds? – Ekin Tokat, Ahmet Cevdet Hayrullahoglu (2021)

La estrategia de trading de pares se ha consolidado como una herramienta market neutral y relativamente fácil de aplicar. En este sentido, el paper desarolla un marco de trabajo basado en la cointegración que establece una serie de condiciones previas para determinar la elegibilidad de los pares ETFs.

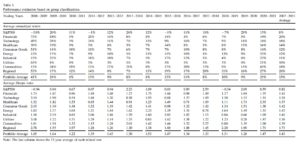

Para evaluar el rendimiento long-short, se ha analizado una cartera de 45 pares desde enero de 2007 hasta enero de 2021, abarcando así un ciclo completo de mercado con períodos alcistas y bajistas. La cartera se ha comparado con el índice SP500, considerado como un proxy del mercado en general.

Los resultados del paper muestran que la estrategia de trading long-short generan una rentabilidad media anual del 15% con un ratio medio de Sharpe de 1.43 (incluido los costes de transacción). Además, la estrategia funciona mejor en condiciones de mercado bajista cuando la habilidad de selección es mucho más importante.

El comercio long-short es una estrategia popular en los hedge funds. Dado que en el pasado los precios de un par de ETF estuvieron estrechamente cointegrados, existe una alta probabilidad de que estos dos valores compartan fuentes comunes de correlaciones de rendimiento fundamentales. Una perturbación temporal podría mover un ETF fuera de la banda de precios habitual, lo que presenta una oportunidad de arbitraje estadístico.

El universo de pares se actualiza continuamente, lo que garantiza que los pares que ya no se mueven en sincronía se eliminen del trading y solo se mantengan aquellos pares con una alta probabilidad de convergencia.

Trading Long-Short Sectores

La mayoría de los participantes del mercado piensan siempre en el largo plazo, muchos de ellos consideran el corto o medio plazo como un conjunto aleatorio. El mantra utilizado es relativamente sencillo, seleccionando buenas empresas se estará entre las supervivientes a largo plazo. La operativa en corto es sobre el papel menos atractivo, la rentabilidad a la baja sin apalancamiento solo puede ser del 100% (si el activo se fuera a 0) y por ello las estrategas only long son predominantes.

Ahora bien, esto no significa temporalmente puedan ser utilizadas para aprovechar oportunidades asimétricas, especialmente en casi caídas como hemos visto previamente.

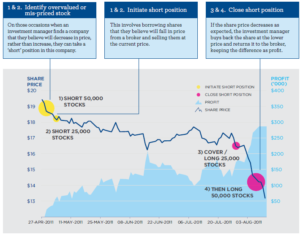

La posición larga implica invertir en activos cuyo precio se espera que aumente, mientras que la posición corta implica vender activos cuyo precio se espera que disminuya.

- Consumer Discretionary (XLY)

- Consumer Staples (XLP)

En este caso, la estrategia consiste en posicionarse corto en Consumer Discretionary (XLY) y largo en Consumer Staples (XLP) al mismo tiempo.

Consumer Discretionary y Consumer Staples son dos sectores del mercado de valores que tienen características muy diferentes. Consumer Discretionary incluye empresas que ofrecen productos y servicios que los consumidores compran por elección, como ropa, entretenimiento y viajes. Por otro lado, Consumer Staples incluye empresas que ofrecen productos que los consumidores necesitan en su vida diaria, como alimentos, productos de limpieza y medicamentos.

En una estrategia de trading long-short, se puede buscar obtener ganancias tomando posiciones cortas en Consumer Discretionary (XLY) y largas en Consumer Staples (XLP).

La idea detrás de esto es que, en un entorno económico más débil, los consumidores tienden a gastar menos en productos y servicios que no son esenciales, como los ofrecidos por el sector de Consumer Discretionary. En cambio, tienden a gastar más en productos y servicios esenciales, como los ofrecidos por el sector de Consumer Staples.

Por lo tanto, si se espera que la economía se debilite, los precios de las acciones de las empresas de consumer discretionary pueden disminuir a medida que los consumidores gastan menos en estos productos. Por otro lado, los precios de las acciones de las empresas de consumer staples pueden aumentar o mantenerse a medida que los consumidores siguen consumiendo estos productos (inelásticos).

Para protegerse contra la posibilidad de pérdidas en la posición corta en XLY, se utiliza la posición larga en XLP como una cobertura. Esto significa que si el mercado sube y el precio de XLY aumenta, se puede obtener una pérdida en la posición corta, pero al mismo tiempo, se obtendría una ganancia en la posición larga en XLP, compensando en cierta medida las pérdidas.

Select Sector SPDRs

Los Select Sector SPDRs son ETFs únicos que dividen el SP500 en 11 fondos sectoriales. De esta manera, se puede personalizar inversiones seleccionando y ponderando estos sectores para alcanzar los objetivos específicos.

Juntos, los once Select Sector SPDRs representan el SP500 en su totalidad. Cada Select Sector SPDR también se puede comprar individualmente, brindándote una exposición no diluida a un sector o grupo industrial en particular.

- XLE – Energy Select Sector SPDR

- XLV – Health Care Select Sector SPDR

- XLF – Financial Select Sector SPDR

- XLI – Industrial Select Sector SPDR

- XLK – Technology Select Sector SPDR

- XLP – Consumer Staples Select Sector SPDR

- XLU – Utilities Select Sector SPDR

- XLB – Materials Select Sector SPDR

- XLY – Consumer Discretionary Select Sector SPDR

- XLRE – Real Estate Select Sector SPDR

Dos ejemplos sencillos:

- Por ejemplo, una estrategia long-short podría consistir en tomar una posición corta en el ETF XLF (Financial Select Sector SPDR) y una posición largo en el ETF XLU (Utilities Select Sector SPDR) si se espera que el sector financiero tenga un menor desempeño que el sector de servicios públicos. Esta estrategia aprovecharia el spread en el rendimiento entre los dos sectores.

- Otra estrategia long-short podría ser tomar una posición larga en el ETF XLK (Technology Select Sector SPDR) y una posición corta en el ETF XLP (Consumer Staples Select Sector SPDR) si se espera que el sector tecnológico tenga un mejor desempeño que el sector de bienes de consumo básicos en una recuperación economica.

Podeis encontrar las versiones UCITs en la web de SPDR.

Trading Long-Short | Fases del Mercado

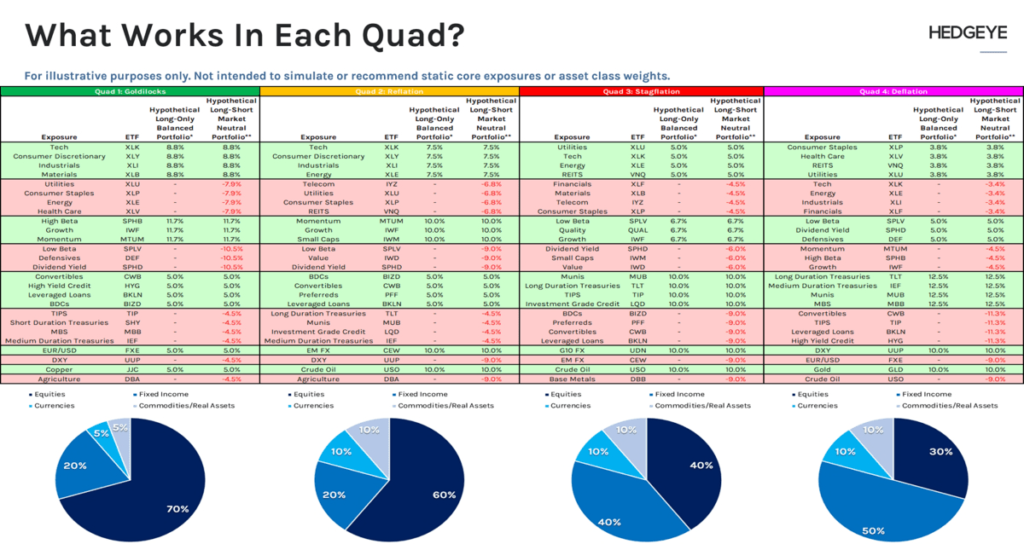

Growth, Inflation, Policy (GIP), que asigna cuatro posibles resultados a un cuadrante según la aceleración o desaceleración del crecimiento económico y la inflación. Cada cuadrante tiene una respuesta gubernamental típica (neutral, restrictiva, limitada o acomodaticia).

- Growth accelerating, Inflation slowing (QUAD 1)

- Growth accelerating, Inflation accelerating (QUAD 2)

- Growth slowing, Inflation accelerating (QUAD 3)

- Growth slowing, Inflation slowing (QUAD 4)

Basado en este modelo de Hedgeye, se puede seleccionar las clases de activos que históricamente funcionan mejor en cada cuadrante. Ray Dalio tiene un proceso de gestión de riesgos similar centrado en el crecimiento y la inflación.

En el mundo de las finanzas y la economía, hay muchos términos y conceptos que pueden resultar abrumadores para aquellos que no están familiarizados con ellos. Uno de estos conceptos es el modelo de los cuatro cuadrantes, que se utiliza para entender cómo interactúan el crecimiento económico y la inflación.

Este modelo se basa en un cuadro de dos por dos, en el que el eje horizontal representa el crecimiento económico y el eje vertical representa la inflación. Dependiendo de cómo se desarrollen estas dos variables, se pueden identificar cuatro escenarios diferentes, cada uno de los cuales se conoce como un cuadrante.

El primer cuadrante es conocido como goldilocks, y se produce cuando el crecimiento económico es moderado y la inflación es baja. Este es considerado el escenario ideal, ya que permite un crecimiento estable y sostenible sin presiones inflacionarias.

El segundo cuadrante, conocido como roaring, se produce cuando tanto el crecimiento económico como la inflación están acelerando al mismo tiempo. Este escenario es considerado positivo para los inversores, ya que puede conducir a mayores beneficios y retornos.

Sin embargo, si la inflación comienza a afectar los patrones de consumo de las personas y las ganancias de las empresas, se entra en el tercer cuadrante, conocido como stagflación. Este es un escenario difícil para los inversores y la economía en general, ya que se caracteriza por un crecimiento económico lento y una inflación alta.

Finalmente, el cuarto cuadrante es conocido como fiasco, y se produce cuando tanto el crecimiento económico como la inflación se desaceleran al mismo tiempo. Este escenario es considerado muy negativo, ya que puede llevar a una caída en los precios de los activos y una recesión económica.

Trading Hedging – Long and Short Position

La venta corta (short) tiene varios beneficios clave para los inversores. En primer lugar, permite obtener ganancias de la caída de los precios de las acciones, lo que no solo puede aumentar los rendimientos de la cartera, sino que también puede proporcionar diversificación frente a la cartera tradicional de only long.

Además, la venta corta aumenta el conjunto de oportunidades de un gestor de inversiones. Si un inversor largo considera que una acción no es atractiva, sus únicas opciones son vender la acción si la posee o no comprarla. A pesar de ello, la capacidad de vender en corto acciones aumenta el conjunto de oportunidades y opciones de un gestor.

Por último, la venta corta permite obtener ganancias de una caída del precio de las acciones. Si un inversor corto encuentra una acción que espera que caiga de precio, puede venderla en corto. Si las suposiciones son correctas y la acción cae de precio, el inversor corto puede generar activamente una rentabilidad (para luego comprar el dip).

El lado largo es generalmente el más sencillo de elegir, buscar posibles empresas completamente sobrevaloradas es una tarea mucho más complicada debido a la naturaleza del lado corto. En lugar de desarrollar una teoría de cuáles son los activos más adecuados para el lado corto, me parece más ilustrativo presentar algunos de los cortos estoy realizando o he realizado con acciones.

Trading Long-Short – Unsupervised Learning

Machine learning es un campo que se centra en el desarrollo de algoritmos y modelos que pueden aprender de los datos y hacer predicciones o tomar decisiones automáticamente sin ser programados explícitamente para hacerlo. En otras palabras, se trata de un enfoque para resolver problemas que implica entrenar un modelo con datos y utilizarlo para hacer predicciones o tomar decisiones a medida llegan nuevos datos.

Dentro del campo de machine learning, una de las categorías principales es el aprendizaje supervisado, que implica entrenar un modelo utilizando ejemplos etiquetados o anotados de datos, es decir, datos que incluyen una respuesta o etiqueta previa. Por ejemplo, en un problema de clasificación de imágenes, se proporcionarían imágenes etiquetadas con las categorías a las que pertenecen y el modelo aprendería a clasificar imágenes nuevas en estas mismas categorías.

El aprendizaje no supervisado, por otro lado, se refiere a una categoría de algoritmos de machine learning en los que los datos de entrenamiento no están etiquetados y no se proporcionan respuestas o etiquetas previas al modelo. En su lugar, el modelo debe identificar patrones o estructuras en los datos por sí mismo. El aprendizaje no supervisado se utiliza comúnmente en la reducción de dimensiones y la detección de anomalías.

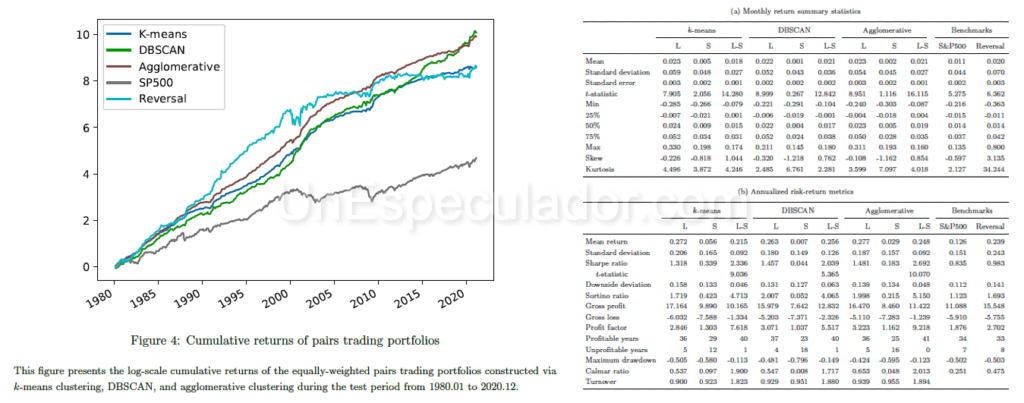

Paper: Pairs Trading via Unsupervised Learning – Chulwoo Han, Zhaodong He – 2021

En este paper se desarrolla una estrategia de trading de pares mediante aprendizaje no supervisado. A diferencia de las estrategias convencionales de trading de pares que identifican pares basados en series de tiempo de rendimiento, este trabajo identifica pares incorporando características de la empresa además de la información de precios.

En el paper, desarrollan estrategias de trading long-short mediante aprendizaje no supervisado. Empleamos tres métodos de agrupamiento, es decir, k-means clustering, DBSCAN y agglomerative hierarchical clustering, se utiliza la información factorial de la empresa, así como el rendimiento historico.

Se revela que las características de la empresa son una fuente importante de información en la identificación de pares. El agrupamiento de acciones basado en sus características, así como en los rendimientos pasados, reduce significativamente la volatilidad y el riesgo a la baja de las estrategias y mejora el rendimiento.

Los métodos de agrupamiento seleccionan acciones principalmente de los sectores de fabricación y financiero y de los deciles de mediana y gran capitalización, lo que hace que las estrategias sean altamente escalables. Cada grupo consta de uno o pocos sectores, lo que implica que las acciones en la misma industria tienden a comportarse de manera similar. Parece que la rentabilidad de las estrategias no solo se debe a la divergencia de las acciones en la misma industria, sino también a la divergencia entre diferentes industrias.

Aplicado al mercado de valores de EE. UU. desde enero de 1980 hasta diciembre de 2020, la cartera long-short construida mediante la agrupación obtiene una rentabilidad media anualizada estadísticamente significativa del 24,8% y un índice Sharpe de 2,69. La estrategia sigue siendo rentable después de contabilizar las comisiones y eliminar las acciones más pequeñas del NYSE.

Conclusiones Trading Long-Short | Estrategias Long-Short

El trading long-short es una estrategia que permite a los inversores obtener ganancias tanto en mercados alcistas como bajistas. Esta técnica se basa en vender activos que se espera que bajen de precio, mientras que al mismo tiempo se compran aquellos que se espera que se recuperen a largo plazo. Es importante tener en cuenta que la posición corta (short) es una estrategia temporal para aprovechar caídas o como cobertura, ya que la posición total de la cartera sigue siendo alcista.

Al elaborar nuestra propia estrategia de inversión, es importante considerar varios puntos de vista y enfoques diferentes para determinar cuál es el que mejor se adapta a nuestras necesidades y objetivos de inversión. En el artículo se han presentado varias opciones, desde la estrategia long-short con ETFs o acciones, hasta sistemas basados en factores.

No descarto seguir ampliando el articulo con más ejemplos y material.

Grupo Telegram para preguntas: https://t.me/unespeculador

Gracias a todos, si el contenido de esta web te resulta útil, agradecería mucho que me apoyaras en Patreon para poder seguir desarrollando aportes de calidad para ti.

Sígueme en Twitter para estar al día de todas las novedades: https://twitter.com/enricjaimez

Gracias por apoyar UnEspeculador, este Patreon se dedica exclusivamente a pagar los diferentes servicios de datos, research, hosting, seguridad para la web y las múltiples horas que dedico a trabajar en abierto, es totalmente opcional y agradezco a la gente quiera colaborar (todo gratis no es posible, no funciona).

https://www.patreon.com/unespeculador

En este nivel de suscripción añadiré toda una serie de contenido y material extra, esto puede incluir ideas por desarrollar, seguimientos, informes, explicaciones más detalladas…