Detrás de muchas operativas no hay ninguna base factible, son meros supuestos sin fundamento. Las ilusiones pseudocientíficas no aportan ninguna ventaja real en los mercados. Innumerables estrategias pueden ser exitosas durante un periodo corto de tiempo, pero luego desaparecen rápidamente.

Los mercados son sistemas adaptativos complejos, que cambian su comportamiento en respuesta al entorno. Una gran cantidad de elementos están interconectados, interactuando entre sí dentro de un mismo ecosistema para generar una dinámica única en cada momento.

Competición global, gobiernos, grupos de presión, empresas, innovación…

Trading Asimétrico | Sistema Adaptativo Complejo

Después de la Regulación NMS en USA (2005) y MiFID en Europa (2007) los mercados se fueron progresivamente fragmentando.

Los productos financieros se negocian en innumerables exchanges a nivel mundial. Esta fragmentación de los mercados puede tener un efecto directo en la liquidez, así como en la transparencia y la prevención de la fuga de información. Por lo tanto, es importante que los inversores sean conscientes de los riesgos y beneficios que conlleva la negociación en diferentes exchanges

El tamaño promedio de las órdenes ha disminuido, lo que ha hecho posible que el intercambio entre grandes participantes se realice de forma parcialmente facilitada por las dark pools. Esto ha permitido una mayor liquidez en los mercados financieros.

Las estrategias HFTs proporcionan una liquidez constante a las órdenes pequeñas que son ejecutadas cuando el mercado se encuentra en equilibrio. Además, estas estrategias intentan identificar órdenes más grandes para posicionarse en la misma dirección (un sutil front running). Esto les permite aprovechar el impacto generado por el desequilibrio en el flujo de órdenes.

A medida que los datos aumentan año tras año, el mercado se ve afectado por cambios estructurales y conductuales en los agentes. Esto hace que sea imposible saber con exactitud el motivo detrás de cada cifra.

En lugar de adentrarnos en extrañas teorías esotéricas, es importante enfocarse en crear un modelo que pueda adaptarse a diferentes situaciones. Buscamos analizar los diferentes elementos en la medida nuestras posibilidades.

En lugar de adentrarnos en teorías esotéricas, es importante centrarnos en el desarrollo de un modelo que se adapte a diferentes situaciones. Debemos analizar los diferentes elementos en la medida de nuestras posibilidades. Los mercados financieros están compuestos por una gran cantidad de factores cuantitativos y cualitativos. No todos estos factores pueden ser analizados con exactitud, muchos dependen de las circunstancias y de la aleatoriedad.

Los sistemas adaptativos complejos (complex adaptive systems en inglés) son sistemas dinámicos compuestos por entidades interconectadas que se adaptan a su entorno mediante mecanismos de retroalimentación. Estos sistemas se caracterizan por asumir una incertidumbre y complejidad debido a la influencia de factores aleatorios, así como por su capacidad para auto-organizarse de forma no lineal. Además, estos sistemas se pueden aplicar a una amplia variedad de campos, desde la biología hasta la economía.

Los cambios en un componente de un sistema pueden tener un impacto significativo en su comportamiento general, incluso llevar a cambios drásticos. Los Sistemas de Agentes Autónomos (CAS) ofrecen una herramienta útil para modelar la conducta de sistemas complejos en la economía.

Los sistemas adaptativos complejos son sistemas que involucran muchos componentes que se adaptan o aprenden mientras interactúan entre si.

Complicado y complejo son conceptos diferentes.

Sistema Complicado

Los distintos componentes de un sistema mantienen una cierta autonomía entre ellos. Si uno de estos elementos se elimina, se reduce la complejidad sin alterar sustancialmente el funcionamiento del sistema.

Sistema Complejo

La complejidad aumenta cuando existe una fuerte interdependencia entre los elementos. En estos casos, la eliminación de uno de ellos puede provocar una alteración significativa en el comportamiento del sistema, desencadenando una reacción en cadena que afecte a todo el conjunto.

La complejidad es una propiedad profunda de un sistema, mientras que la complicación no lo es.

Mercados Financieros – Radical Complexity

Las historias añaden una capa de profundidad a los sistemas. Aunque los datos se publican con regularidad, los mercados no se comportan de forma predecible. Son los pequeños y sutiles movimientos, los que a menudo pasan desapercibidos, los que marcan la diferencia.

Por ello, debemos tener un punto de vista scenario based aceptando las diferentes situaciones en términos de posibilidad y probabilidad.

Todas estas variables contribuyen a definir un escenario dinámico en el que la actividad en las redes sociales, los medios tradicionales, la objetividad de los canales financieros, el optimismo entre los inversores principiantes y la velocidad de los movimientos del mercado juegan un papel fundamental.

Paper: Radical Complexity – Jean-Philippe Bouchaud – Marzo 2021

Radical Complexity, aborda el tema de la complejidad radical, un concepto que se refiere a la imposibilidad de predecir el comportamiento de un sistema complejo. El paper explora cómo los sistemas complejos pueden evolucionar de manera impredecible y cómo esto puede afectar a la toma de decisiones. El autor también discute cómo los sistemas complejos pueden ser modelados para mejorar la toma de decisiones.

an intuitive understanding of the economic or financial mechanisms that suggest some particu- lar dependence between assets and construct

El análisis económico a menudo se encuentra en la trampa de buscar predicciones comprobables y precisas. La economía clásica ha intentado cumplir con este estándar al desarrollar una variedad de métodos para obtener números exactos (PIB, inflación, tipos de cambio, etc.).

No obstante, para lograr resultados más confiables, es necesario asegurarse de que los modelos creados estén basados en mecanismos causales plausibles. Estos modelos deben abarcar diferentes escenarios, incluso aquellos que no pueden ser plenamente representados debido a variables intangibles.

This is what I would like to call “Radical Complexity”. Simple models can lead to unknowable behaviour, where “Black Swans” or “Unknown Unknowns” can be present, even if all the rules of the model are known in detail.

Debemos aceptar que el comportamiento global de un sistema no puede ser explicado únicamente por la interacción entre sus partes. Esto significa que, aunque los sistemas complejos pueden ser descritos por modelos matemáticos, no debemos esperar que estos modelos expliquen por completo el comportamiento global.

Los grandes movimientos de precios en los mercados financieros a menudo ocurren sin eventos de noticias obvios que puedan explicarlos. Esto sugiere que existen factores endógenos dentro de los mercados que impulsan estos cambios de precios.

Trading Asimétrico: Riesgo y Rentabilidad

En algún momento, los sistemas pasan de ser complicados a ser complejos, lo que supone un desafío aún mayor para su administración. La complejidad implica mucho más que un desafío, ya que puede provocar caídas no previstas y eventos inesperados. Además, su comportamiento no puede ser reducido a las partes que lo componen, dando la sensación de que tienen vida propia. Esto se refleja en los cuatro pilares de la teoría de la complejidad: actores, interconexión, interacción y auto–organización.

- El primero es la diversidad de actores. Tienes que tener en cuenta a todos los actores del mercado. Al considerar el tamaño de los mercados globales, ese número es obviamente vasto.

- El segundo pilar es la interconexión. El mundo de hoy está masivamente interconectado a través de internet, redes sociales y otras formas de tecnología de comunicación.

- El tercer pilar de la teoría de la complejidad es la interacción. Los mercados interactúan a una escala masiva. Se realizan trillones de dólares en transacciones financieras cada día.

- El cuarto pilar, y este es el más difícil de entender para la gente, es el comportamiento adaptativo. El comportamiento adaptativo significa que tu comportamiento afecta el mío y el mío afecta el tuyo. A su vez, eso afecta el comportamiento de otra persona, y así sucesivamente.

Una oportunidad asimétrica es una oportunidad que presenta una ventaja mucho mayor que su desventaja. En el trading asimétrico, los especuladores buscan identificar oportunidades de inversión que tengan una relación de riesgo/rentabilidad desequilibrada. Esto significa que los inversores buscan oportunidades donde el riesgo sea mucho menor que la rentabilidad potencial. Esto se logra mediante la identificación de oportunidades en los mercados financieros que ofrezcan una relación de riesgo/rentabilidad muy favorable.

Fundamental Asymmetry (also Seneca’s Asymmetry): When someone has more upside than downside in a certain situation, he is antifragile and tends to gain from (a) volatility, (b) randomness, (c) errors, (d) uncertainty, (e) stressors, (f) time. And the reverse.

El estudio detallado de un sector es una herramienta fundamental para entender mejor el entorno en el que se desarrolla una tendencia. Esto permite identificar oportunidades de crecimiento, así como amenazas potenciales. Además, la especialización aporta la comprensión de los factores generan las ventajas.

The finer we want to hone in on the subtleties of financial markets, the more we need to rely on making sense of empirical data, and to remember what the great Richard Feynman used to say: It doesn’t matter how beautiful your theory is, it doesn’t matter how smart you are. If it doesn’t agree with experiment, it’s wrong.

El ruido nunca es aceptado como factor, los medios y comentaristas siempre buscan relacionar todos los acontecimientos, no importa como.

En lugar de malgastar el tiempo leyendo explicaciones inútiles, es mejor dedicar ese tiempo a buscar nuevas oportunidades. Muchas personas se quedan atrapadas en los medios, temiendo perderse la próxima oportunidad, cuando en realidad la están desaprovechando al estar entretenidos.

Incorporar información de calidad para nuestra operativa se vuelve cada vez más desafiante debido a la saturación informativa existente. Esto hace que sea cada vez más difícil encontrar datos relevantes y de calidad para nuestras operaciones.

Elementos no narrativos

- Cuota de mercado

- Flujos de capital al sector

- Sector en tendencia

- Mercado en expansión

- Nuevas fuentes de ingresos en desarrollo

- Capacidad para atraer y retener talento

- Histórico de rendimiento superior

Reconocer probabilidades > habilidades

Buscamos

- Low Downside

- High Upside

The Holy Grail of Investing is finding a situation with an asymmetric upside/downside ratio. – Mark Unferth

Low Downside

La pérdida máxima en una posición debe ser una cantidad de capital asumible que se pueda perder de forma permanente. No se debe arriesgar más de lo que se puede permitir, pues un error en el sistema o estrategia puede llevar a una situación de ruina. Por ello, es importante establecer límites de pérdida que sean asumibles.

High Upside

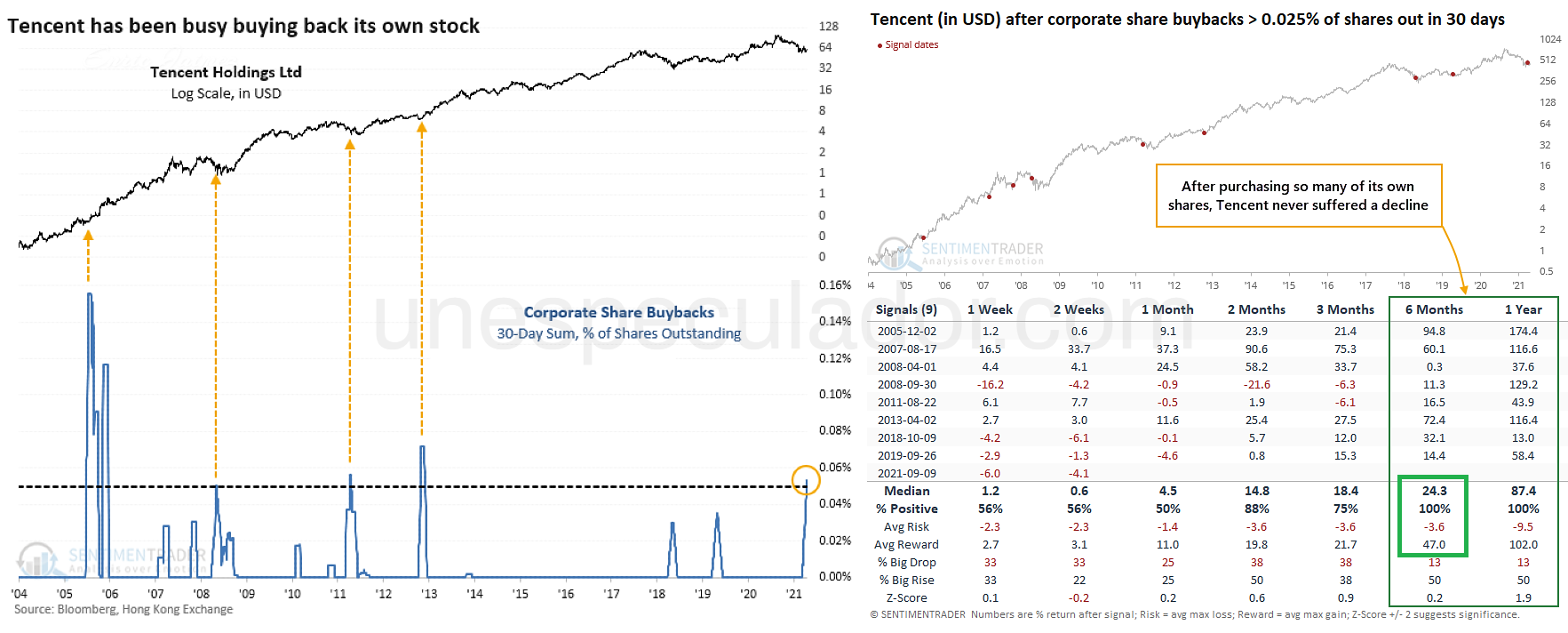

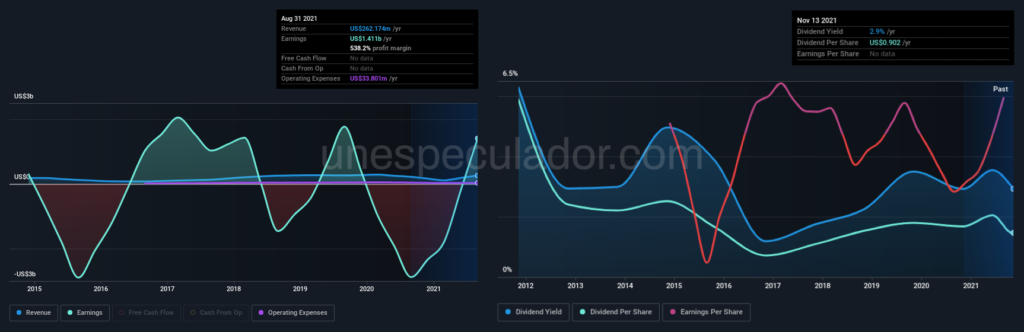

Analizamos el efecto buybacks y los rendimientos…

Las ganancias deben superen en gran medida las posibles pérdidas asumidas. Si nuestro riesgo es el 10%, queremos encontrar operaciones que puedan tener retornos superiores al 10% como mínimo.

La recompensa debe ser siempre mayor que la perdida, fijaos en el risk/reward (no recomiendo Tencent, solo ilustro el proceso aprovechar buybacks).

Es importante distinguir entre errores e inutilidad.

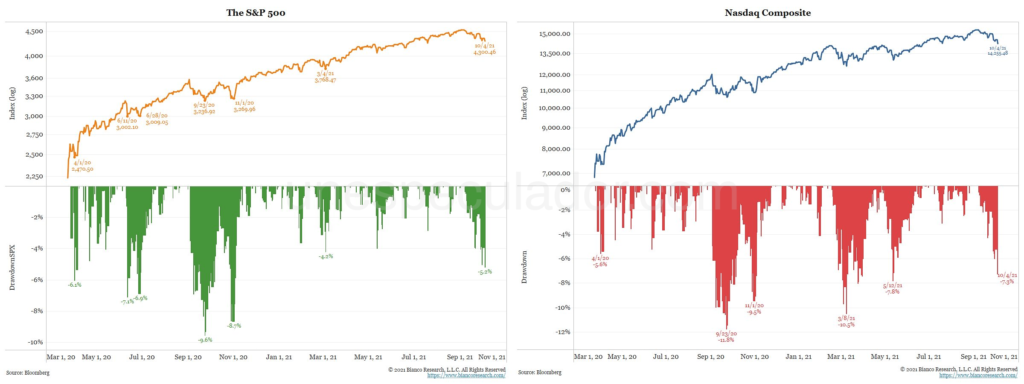

Los permabears llevan años y años fracasando en su empeño de hundir los mercados.

El discurso se repite una y otra vez, lo que sugiere que todo está manipulado y que nada es auténtico en realidad. A pesar de esto, el mercado sigue en aumento y se crean nuevas narrativas constantemente para justificar las valoraciones elevadas. A pesar de ello, cuando se llega a un nuevo récord histórico, el discurso cambia abruptamente: las valoraciones actuales se consideran insostenibles y se afirma que se trata de una burbuja.

Mera opinión, el mercado corregirá cuando llegue el momento (como se puede observar en las estadísticas). Cuando el mercado cae un -30%, muchos piensan que es poco y que debe seguir cayendo aún más. Estas personas no compran nada intentando adivinar el mínimo, tiene miedo. Por otra parte, estas mismas personas suelen vender en pánico, liquidando posiciones significativas como respuesta a las grandes pérdidas que se presentan.

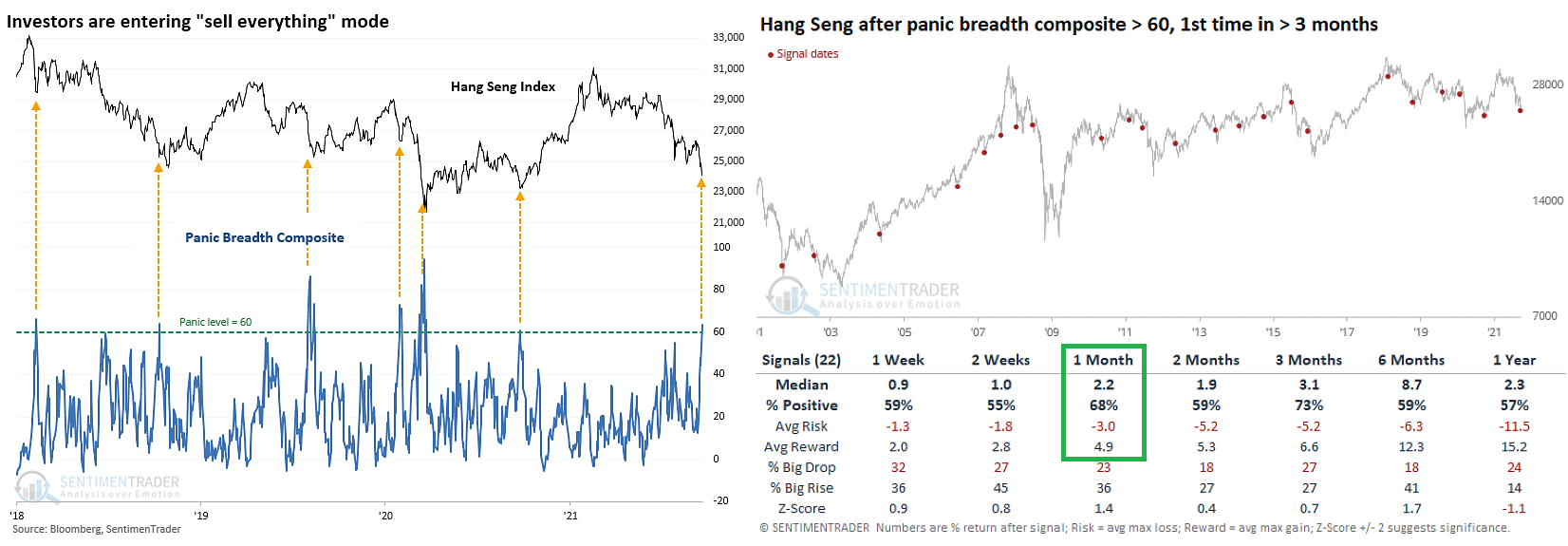

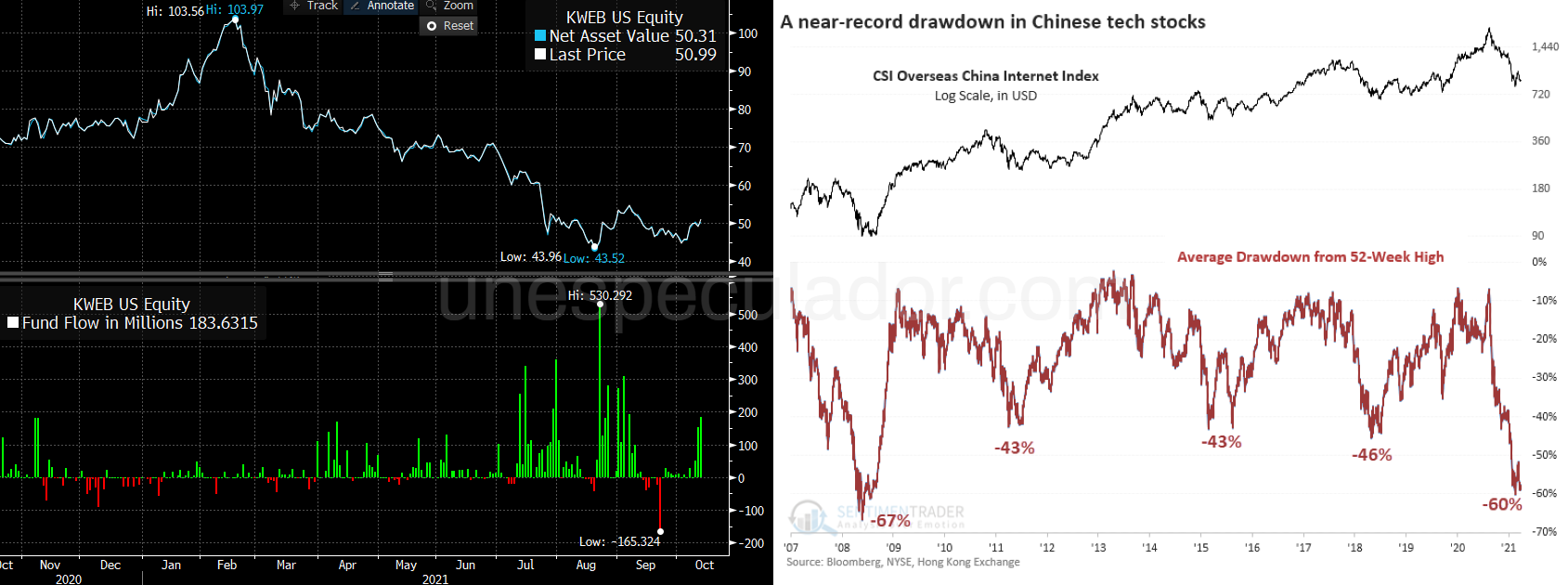

No todos los mercados tienen las mismas estadísticas, examinemos primero China, un mercado extremadamente volátil.

Nada nuevo, sin apenas consecuencias algunos meses después.

Una vez que hemos aplicado nuestro indicador panic breadth, podemos proceder al backtesting para analizar los resultados. Según nuestros estudios, cuando el indicador supera el umbral de 60, el mercado ha mostrado una tendencia alcista del 68% de las veces en el siguiente mes. Además, la ganancia media de esta operación es de un 4,9%, con un riesgo asumido del 3%.

Tener una mentalidad contraria implica establecer una creencia fuera del sistema existente, incluso cuando todos los demás están presagiando una crisis inminente. En este caso, esperar una caída del 50% antes de plantearse entrar, aunque estas caídas suelen ser mucho mayores que las del SP500. Si queremos ser contrarios, debemos esperar un tiempo, observar los datos y calcular los riesgos antes de ponernos largo. Así, podremos aprovechar las oportunidades que nos ofrezca el mercado.

Ser contrario no significa simplemente tomar una postura opuesta a la mayoría, significa tomar una decisión basada en la información disponible y en la lógica, en lugar de seguir a la multitud. Hablemos ahora de las caídas y correcciones.

Estadísticas de los Retrocesos, Correcciones y Shocks

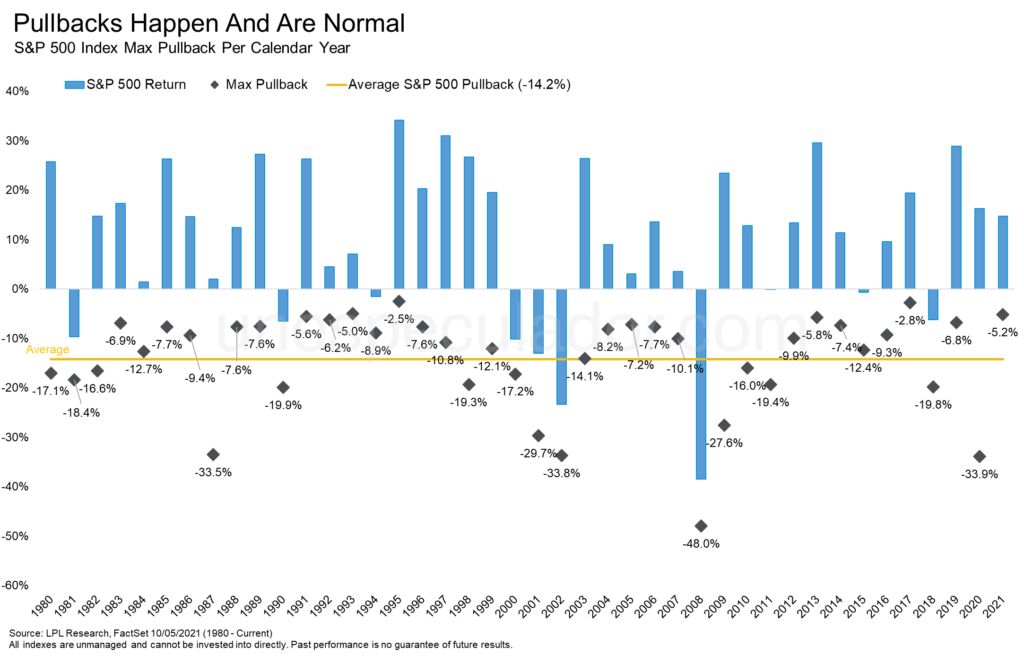

Históricamente, el mercado ha obtenido un rendimiento promedio del 8-10% anualmente durante los últimos 80-90 años. Esta tendencia se ha confirmado, ya que el 74% de los años han sido positivos (existen varias metodologías de medición, estos datos son indicativos). Estos resultados se aplican tanto al mercado americano como a la renta variable europea y asiática, que presentan resultados similares.

- Un mercado alcista puede ser medido desde el mínimo alcanzado después de una caída del 20% o más hasta el siguiente máximo alcanzado.

- Un mercado bajista puede ser medido cuando hace un cierre 20% por debajo del máximo. Su duración es el período entre el máximo anterior y el cierre más bajo luego de haber caído un 20% o más.

El mercado sube mucho más de lo que baja, con mercados alcistas que han durado más de 10 años con una rentabilidad anualizada del 17%. Por otro lado, los mercados bajistas suelen durar menos de 3 años, con una media de -22%, y un solo caso extremo de –83%.

Aunque un mercado alcista no es un camino de rosas, la volatilidad siempre está presente y los periodos de incertidumbre y en rojo son comunes. El período 2009–2021 ha sido uno de los mejores, con el Brexit, disputas comerciales, el gobierno de Trump y la pandemia del Coronavirus.

Los supuestos expertos no han parado de pronosticar el colapso. En lugar de basar nuestra entrada en timing o en opiniones, es mejor analizar la frecuencia histórica de retrocesos.

Formato: El mercado cae % cada X meses de media.

- 10% – 11 meses

- 15% – 24 meses

- 20% – 4 años

- 30% – 10 años

- 40% – 20-30 años

- 50% – 2-3 veces por siglo

Estos son datos históricos en una muestra amplia, nos aportan una guía útil.

Los retrocesos son generalmente impredecibles.

La demanda de un activo no es aleatoria, aunque pueda parecerlo. Esto se debe a la complejidad de los sistemas en los que los inversores se desenvuelven, los cuales están compuestos por una amplia variedad de reglas comerciales deterministas que interactúan entre sí. En un mercado global, es inviable predecir de donde viene cada variable.

Alternancia

La alternancia es una característica omnipresente en los mercados financieros modernos. Cuando un fondo se reequilibra, intercambia una posición existente en un activo por una nueva posición en otro. Muchos fondos siguen una amplia variedad de reglas para realizar estas transacciones.

Bucles de Retroalimentación

Los bucles de retroalimentación son ciclos en los que una acción o evento desencadena una serie de reacciones que, a su vez, afectan nuevamente al evento original. Estas reacciones pueden amplificar o atenuar los efectos iniciales, creando un ciclo continuo de retroalimentación.

Machine Learning and Panic Selling – Venta de pánico

Paper: When Do Investors Freak Out? Machine Learning Predictions of Panic Selling – Daniel Elkind, Kathryn Kaminski – 2022

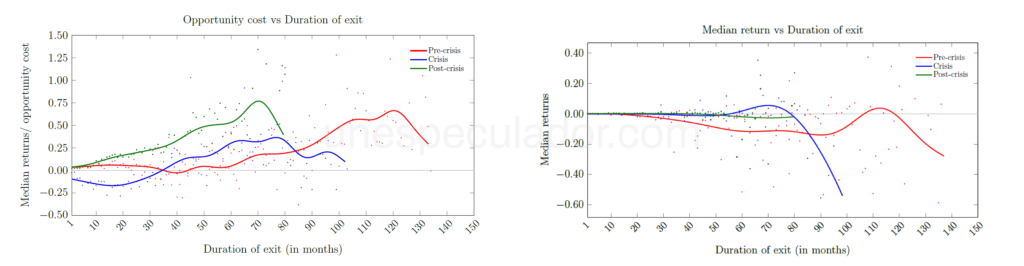

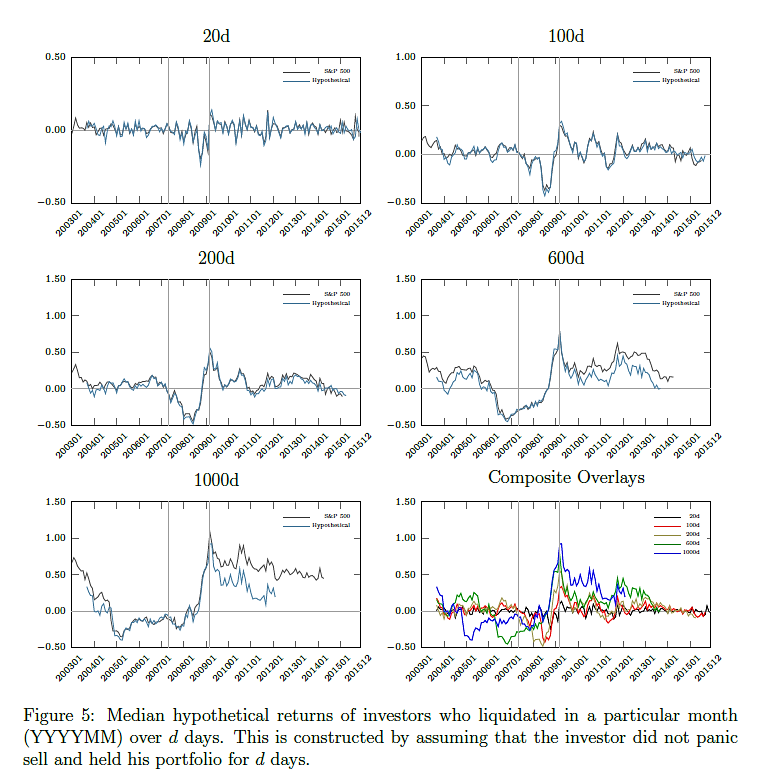

Este interesante paper pone en evidencia como los inversores entran ocasionalmente en pánico, vendiendo una gran parte de sus activos. El estudio recoge los datos de 653455 cuentas entre 2003 y 2015 con el objetivo de examinar las ventas motivadas por pánico, este comportamiento esta definido como freakout. Con la ayuda machine learning, se pretende analizar los patrones de comportamiento de los inversores durante los momentos de crisis.

La amplia muestra ilustra como un desproporcionado número de personas realizan fuertes ventas cuando hay caídas en el mercado, una respuesta emocional. Si bien retirar rápidamente el capital de los mercados protege durante una crisis, estos inversores a menudo esperan demasiado tiempo para reinvertir, por lo tanto se pierdan importantes ganancias cuando los mercados se recuperan.

El inversor medio obtiene un rendimiento nulo o negativo después de vender en pánico (no se pone corto). Al calcular el coste de oportunidad de la venta, se encuentra que esta no es ni de lejos óptima, pero puede ser beneficiosa como mecanismo de stop-loss en mercados que se deterioran muy rápidamente.

El inversor medio obtiene un rendimiento nulo o negativo después de vender en pánico (no se pone corto). Al calcular el coste de oportunidad de la venta, se encuentra que esta no es ni de lejos óptima, pero puede ser beneficiosa como mecanismo de stop-loss en mercados que se deterioran muy rápidamente.

En segundo lugar, los investigadores descubrieron que el 30,9% de los inversores que sufrieron pánico nunca volvieron a invertir en activos de riesgo. Sin embargo, aquellos que lo hacen 58,5% regresan al mercado en un plazo de aproximado de 6 meses.

Los resultados demográficos sugieren que los inversores con una experiencia declarada como buena o excelente tienen una mayor probabilidad de actuar de manera exagerada o de realizar ventas en pánico.

and find that a higher proportion of investors who are male, above the age of 45, married, have a greater number of dependents, or have declared themselves to have excellent investment experience or knowledge tend to freak out.

La posibilidad de que se produzcan ventas impulsadas por el pánico o la desesperación es más acentuada en los inversores que declaran tener buena o excelente experiencia en inversiones. Por el contrario, aquellos que no poseen esta información y aquellos que se han autodefinido como inexpertos en inversiones tienen menos tendencia a realizar ventas con temor o desesperación.

Estrategia de Trading Asimétrico

Pasamos a aplicar estos conceptos en un ejemplo actual.

Si bien vamos a tratar un caso en particular, podemos considerar es un ejemplo ilustrativo de los mecanismos.

Brazil Stocks Trim Losses After Flirting With Bear Market – Bloomberg

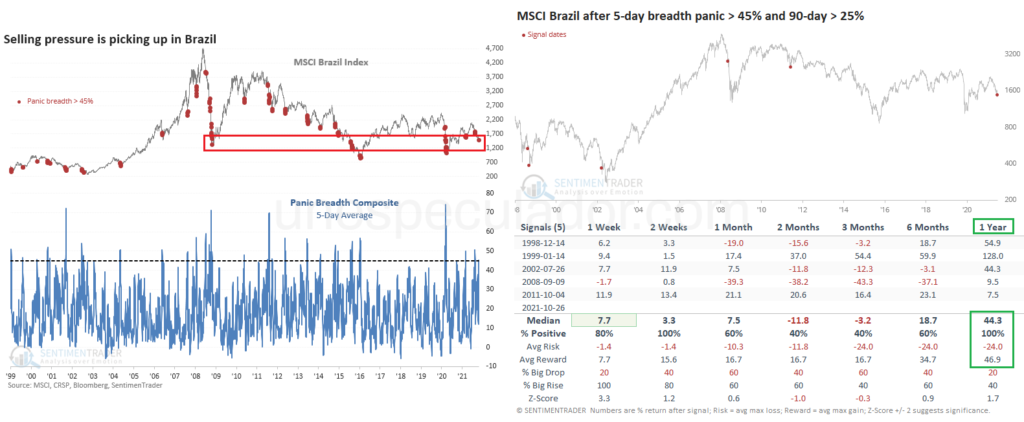

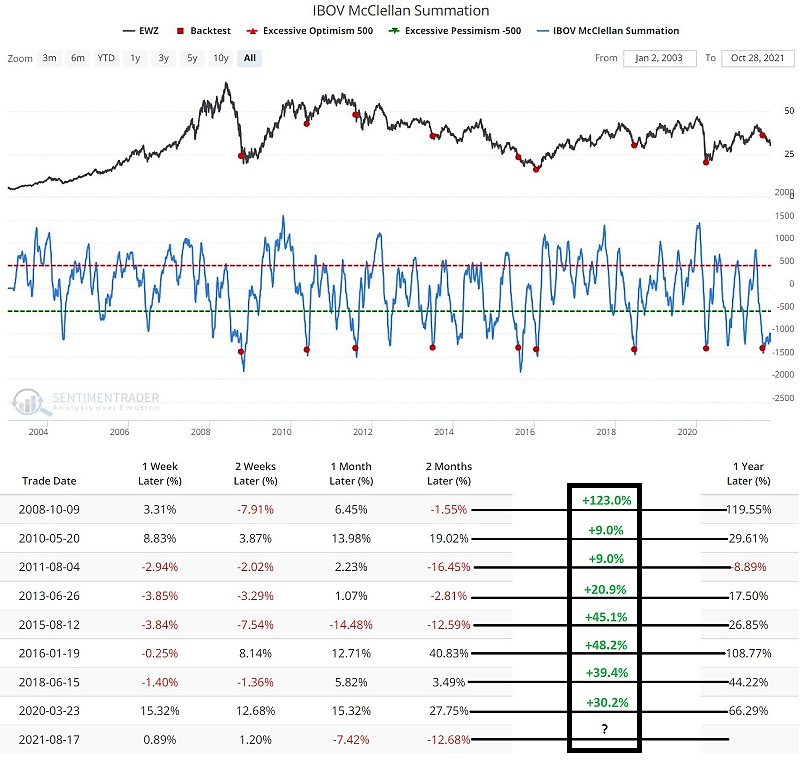

Brasil presenta en estos momentos una situación complicada, un número creciente de inversores está entrando en lo que podríamos denominar como pánico.

En los últimos días, la presión vendedora ha sido fuerte y amplia. Los inversores se han centrado menos en aspectos positivos como la caída de los casos de Covid y la creciente demanda de productos básicos y más en aspectos negativos como la agitación política y el aumento del tipo de interés.

Las diferentes acciones en la bolsa Ibovespa han estado en constantemente caída, la línea Advance/Decline se ha desplomado al segundo nivel más bajo en los últimos 15 años.

Esta situación puede ser analizada gracias a un indicador de sentimiento como Optix.

El índice de optimismo (Optix) para países se basa en la negociación de los principales ETF disponibles por países individuales o agregados (como los denominados mercados emergentes).

Optix calcula de 0 (máximo pesimismo) a 100 (máximo optimismo) el ánimo inversor.

Los datos ponderan:

- Trading activity in put options versus call options

- Future volatility expectations

- Average discount of the fund to its NAV

- Price behavior

Generalmente se mantiene por encima de 20 y por debajo de 80.

El flujo de fondos representa el flujo diario de entrada y salida del ETF. Está ajustado al NAV, por lo que es una mejor representación del dinero real que ingresa o sale del fondo.

Si el pánico empuja al 50% o más de las acciones a nuevos mínimos (30% actualmente) el índice MSCI Brasil repunta considerablemente a los 12 meses (ha pasado 5 veces).

Si EWZ (iShares MSCI Brazil) cumple esta estrategia, las ganancias promedio en 10-12 meses suelen ser 40.6%, con una tasa éxito del 88%. Esta operación me interesa, independientemente del resultado.

Si esperamos las condiciones de nuestro modelo, el riesgo asumido es pequeño comparado con el posible rendimiento en los próximos 6-12 meses.

En ningún caso tenemos que comprar automáticamente sin pensar, primero el modelo y después profundizamos en otros aspectos macroeconómicos.

Brasil tiene abundantes materias primas, es una economía relativamente diversificada. Destacan la producción de café, azúcar, látex y soja.

La superficie de Brasil esta dominada por bosques tropicales, es el cuarto mayor exportador mundial de madera. Además, en Brasil se encuentra la mayor cantidad de ganado comercial del mundo (probablemente por el bajo precio del grano). Grandes multinacionales de las industrias alimenticias y bio se han instalado en el país.

Brasil también es una gran potencia industrial, especialmente en minerales. Hablamos del segundo mayor exportador mundial de hierro y uno de los principales productores mundiales de aluminio y carbón.

Los sectores de la industria textil, aeronáutica, farmacéutica y química están en aumento. A medida el turismo se vaya recuperando, la economia brasileña continuara creciendo.

A pesar de que el índice MSCI Brasil (EWZ) repunta cada vez al año siguiente, no tenemos que dar nada por seguro. El tamaño de la muestra es pequeño y muchas variables pueden torcer esta estrategia.

Conclusiones Trading Asimétrico | Sistema Adaptativo Complejo

Instead of aiming for precise numerical predictions based on unrealistic assumptions, one should make sure that models rely on plausible causal mechanisms and encompass all plausible scenarios, even when these scenarios cannot be fully characterized mathematically. A qualitative approach to complexity economics should be high on the research agenda.

Aceptando que el futuro es impredecible, Complex Adaptive Systems nos ofrece un marco para comprender mejor los mercados financieros. Esto nos permite dejar de lado la magia oscura y enfocarnos en la construcción de una estrategia basada en la evidencia. Esto nos ayuda a tomar decisiones informadas y a prepararnos para lo que el futuro nos depare.

Long only in bull sectors. Short only in bears.

Esto es lo único sencillo que podemos encontrar y es totalmente cierto: analizar e investigar los mercados es un proceso continuo de búsqueda de patrones repetitivos, preferiblemente ocultos. Por lo tanto, añadimos esta información a la teoría.

Existe un delicado equilibrio entre complicado y complejo que debe ser el proceso de búsqueda. Si el proceso de investigación es demasiado complicado, las ideas podrían quedar incompletas debido a la parálisis por análisis; pese a lo anterior, si el proceso de análisis carece de complejidad, esto podría llevar a una simplificación excesiva sin ningún tipo beneficio.

El público suele tener una tendencia a ser perezoso, careciendo de la capacidad de generar sus propias ideas y estrategias. Muchos de ellos no tienen el ánimo para leer artículos extensos como este. Las personas que forman parte del grupo panic selling son aquellas que no tienen la habilidad de tomar sus propias decisiones.

Desearte toda la suerte en tu operativa, continuamos trabajando.

Grupo Telegram para preguntas: https://t.me/unespeculador

Gracias a todos, si el contenido de esta web te resulta útil, agradecería mucho que me apoyaras en Patreon para poder seguir desarrollando aportes de calidad para ti.

Sígueme en Twitter para estar al día de todas las novedades: https://twitter.com/enricjaimez

Gracias por apoyar UnEspeculador, este Patreon se dedica exclusivamente a pagar los diferentes servicios de datos, research, hosting, seguridad para la web y las múltiples horas que dedico a trabajar en abierto, es totalmente opcional y agradezco a la gente quiera colaborar (todo gratis no es posible, no funciona).

https://www.patreon.com/unespeculador

En este nivel de suscripción añadiré toda una serie de contenido y material extra, esto puede incluir ideas por desarrollar, seguimientos, informes, explicaciones más detalladas…