En la última década, los Exchange Traded Funds (ETFs) han consolidado su estatus prominente como productos financieros relevantes. Gracias a su habilidad para desafiar las estrategias convencionales de gestión activa, estos instrumentos han cosechado un éxito rotundo en el mercado, ganando cada vez más adeptos entre los inversores.

Los ETFs proporcionan una vía accesible para obtener exposición a prácticamente cualquier sector o mercado a nivel global. Estos instrumentos financieros abarcan una amplia gama de activos, que van desde inversiones convencionales hasta activos más alternativos, como materias primas y REITs. Además, los ETFs representan una opción conveniente para diversificar una cartera de inversiones de manera efectiva.

En este artículo, nos sumergiremos exhaustivamente en todos los conceptos fundamentales necesarios para comprender el tema, para luego adentrarnos gradualmente en aspectos más avanzados y detallados.

Guía completa ETFs en Español | Fondos Cotizados

En esta guía, no solo exploraremos de manera exhaustiva los elementos básicos necesarios para comprender el tema, sino que también profundizaremos en numerosos conceptos clave. Abordaremos cada uno de ellos con detenimiento para garantizar una comprensión completa y detallada.

¿Qué es un ETF?

ETF son las siglas de Exchange Traded Funds o fondo de inversión cotizado en castellano. ¿Esto que significa? simplemente son fondos de inversión que tienen como objetivo replicar el comportamiento de una serie de valores que tienen como referencia.

En términos sencillos, un ETF (Exchange Traded Fund) es un fondo que se negocia en bolsa como una acción. A diferencia de las acciones individuales de una sola empresa, un ETF está compuesto por una variedad de activos. Esto permite que los inversores compren o vendan participaciones en un ETF en cualquier momento durante el horario de negociación en el mercado bursátil. En otras palabras, los ETFs brindan a los inversores la oportunidad de diversificar sus carteras con una sola inversión que incluye múltiples activos.

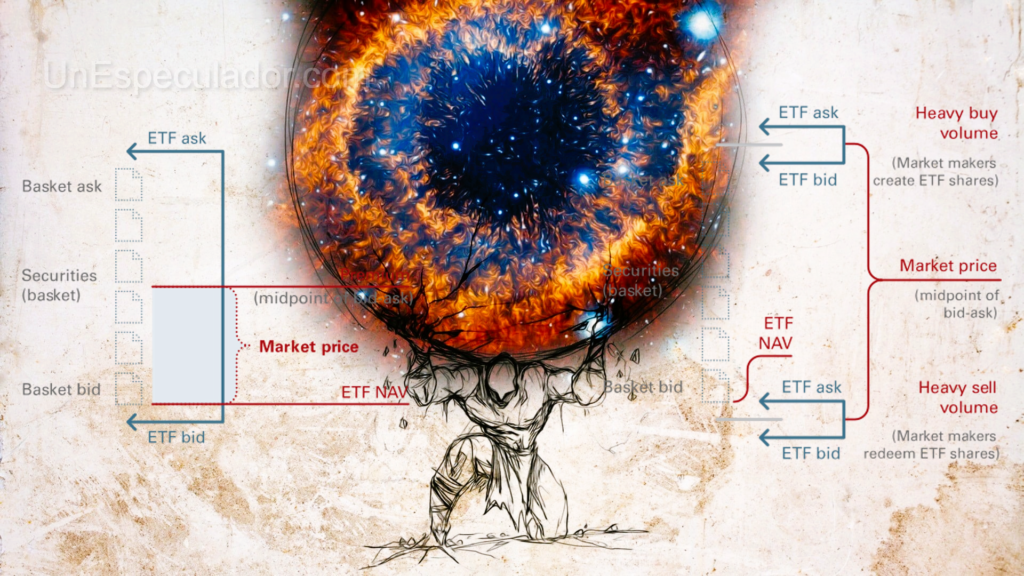

Liquidez de los ETF – Dos Mercados

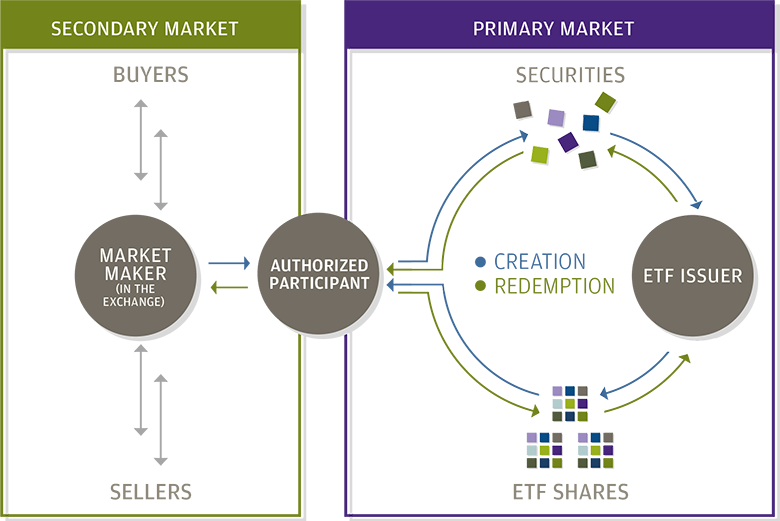

En este contexto, es importante entender que los ETFs operan en dos mercados: el mercado primario y el mercado secundario.

Mercado Primario ETFs (Creadores)

El mercado primario se refiere al proceso de creación y emisión de nuevas participaciones de un ETF. Esto se lleva a cabo a través de la intervención de un creador autorizado (Authorized Participant, AP). Un AP es una entidad financiera que cuenta con un acuerdo con el patrocinador del ETF para crear y canjear las participaciones del fondo. En el proceso de creación de nuevas participaciones, el AP entrega un conjunto de activos subyacentes, como acciones o bonos, al ETF y recibe a cambio nuevas participaciones del fondo. Este mecanismo contribuye a mantener el valor del ETF alineado con el valor de los activos subyacentes.

Mercado Secundario ETFs (Público)

En contraste, el mercado secundario se refiere a la negociación de las participaciones del ETF en una bolsa de valores convencional. En este mercado, los inversores pueden comprar y vender participaciones del ETF a lo largo del día, de manera similar a como lo harían con una acción común. El precio de las participaciones en el mercado secundario se establece a través de la oferta y la demanda, lo que significa que puede variar en relación al valor de los activos subyacentes del ETF.

El volumen de negociación de un ETF público puede parecer insignificante, ya que su diseño consiste en replicar la composición de otros mercados.

A pesar de que los ETFs replican la composición de otros mercados, su volumen de negociación puede parecer comparativamente menor en relación a los mercados subyacentes que están replicando. Por ejemplo, un ETF que replica el índice FTSE 100 de la bolsa de Londres puede tener un volumen de negociación diario de unos pocos millones de libras, mientras que el volumen de negociación diario del mercado subyacente del FTSE 100 puede ser de varios miles de millones de libras.

Estructura Básica de un ETF

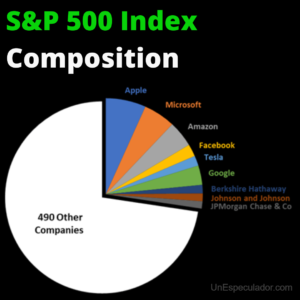

La estructura de un índice bursátil varía en función del grupo de activos que representa. Puede tratarse de un índice clásico, compuesto por una selección de valores de renta variable, o de un conjunto de títulos de renta fija. Asimismo, también existen índices específicos para los REITs (Real Estate Investment Trusts) y para grupos de empresas dedicadas a un sector en particular.

Un caso práctico: si decidimos invertir en un ETF que replica el índice bursátil SP500, este fondo cotizado tendrá una estrategia de inversión enfocada en obtener un rendimiento similar al del mencionado índice. De esta forma, el ETF buscará replicar (copiar) la composición y el desempeño del SP500 para lograr su objetivo de inversión.

¿Para quién es recomendado invertir en ETFs?

Los ETFs constituyen una alternativa atractiva para aquellos inversores que buscan obtener una rentabilidad sostenible a medio o largo plazo. Estos vehículos de inversión brindan la posibilidad de acceder a una amplia variedad de activos, tales como acciones, bonos, materias primas…

Los ETFs resultan especialmente adecuados para pequeños inversores que buscan diversificar su cartera, así como para aquellos que desean realizar inversiones a largo plazo y contribuciones periódicas.

Para los inversores relativamente novatos, adquirir un ETF sencillo puede ser un excelente primer paso. Los ETFs suelen tener comisiones más bajas en comparación con otros tipos de fondos de inversión, lo que los hace accesibles para aquellos con presupuestos más modestos. Si el objetivo es obtener rendimientos para los ahorros sin asumir riesgos significativos, los ETFs de renta fija pueden representar una opción sólida. Estos ETFs invierten en bonos y otros instrumentos de renta fija, lo que los convierte en opciones menos volátiles que los ETFs de renta variable.

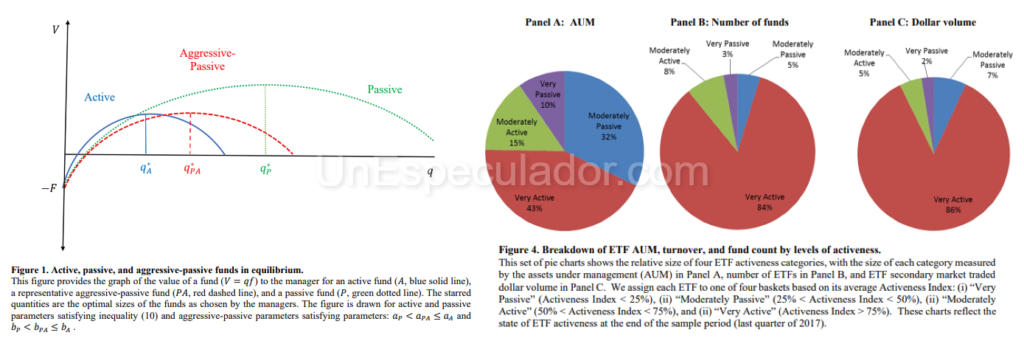

¿Los ETF son activos o pasivos?

Pueden ser ambos.

Una estrategia se considera pasiva cuando sigue un enfoque sistemático basado en la aplicación de reglas y filtros para seleccionar las acciones que deben incluirse en la cartera de inversión. Está diseñada para replicar el rendimiento de un índice específico del mercado, como un índice bursátil, de bonos o de materias primas, en lugar de intentar superarlo activamente.

Los gestores de estos ETFs no toman decisiones activas sobre qué activos comprar o vender, sino que mantienen una cartera que imita de cerca la composición y el peso de los activos subyacentes en el índice de referencia.

¿Qué son los ETFs de gestión activa?

Los ETFs también pueden ser activos.

Aunque los ETFs a menudo se asocian con estrategias de inversión pasiva, muchos creadores de ETFs tienen la capacidad de desarrollar y administrar índices de manera activa para adaptarse a ciertas condiciones del mercado o para reflejar estrategias específicas. Estos índices, aunque están diseñados internamente por los gestores del ETF, se presentan como herramientas que permiten a los inversores rastrear el desempeño de una canasta específica de activos.

Los creadores de ETFs pueden aplicar criterios específicos para seleccionar y ponderar activos dentro de estos índices, con el fin de lograr un desempeño superior o para seguir estrategias temáticas particulares. Esto implica que, aunque el enfoque pueda ser activo, el índice resultante aún se comercializa como una representación de un segmento o tema particular del mercado. Esta capacidad para gestionar índices de forma activa dentro de un marco de inversión pasiva proporciona a los inversores una gama más amplia de opciones de inversión adaptadas a diferentes objetivos y estrategias de cartera.

¿Qué diferencias hay entre un ETF y un Fondo de Inversión?

Fondos de Inversión Clásicos

Los fondos de inversión clásicos son una opción de inversión en la que un gestor personalmente elige cómo invertir y diversificar el dinero de los inversores.

A diferencia de los fondos cotizados en bolsa (ETF), los fondos de inversión clásicos no están abiertos a cotización, lo que significa que no existe la opción de comprar y vender de manera inmediata. Además, estos fondos son menos transparentes con su información y tienen una mayor propiedad intelectual.

Los costes de gestión asociados con los fondos de inversión clásicos suelen ser más elevados, incluyendo costes de custodia, gestión y reembolso. Además, estos fondos no son líquidos, lo que significa que puede tardar semanas en entrar o salir de ellos. Los fondos de inversión clásicos también suelen exigir un capital mínimo más elevado, lo que hace que no sean una opción viable para los pequeños inversores.

Fondos de Inversión Cotizados o ETFs

Los fondos de inversión cotizados, también conocidos como ETFs, son una opción de inversión en la que la elección de valores viene predeterminada por el ETF. Cada fondo de inversión cotizado se basa en una cesta específica de valores que se replican sin intentar predecir nada.

A diferencia de los fondos de inversión tradicionales, los ETF no presentan una barrera de entrada para los pequeños inversores. Estos fondos cotizados replican los movimientos del mercado y se basan en una cesta específica de valores que se está imitando. Además, ofrecen una cotización diaria y la flexibilidad de entrar o salir prácticamente en cualquier momento. Los ETFs se destacan por su alta transparencia en datos y valores, junto con gastos asociados reducidos y un número limitado de comisiones.

¿Qué son los ETF UCITs?

Los UCITS (Unidades de Inversión en Valores Cotizados) son ETFs (Fondos Cotizados) domiciliados en Europa y sujetos a la regulación de la Unión Europea. Estos ETFs están principalmente en manos de inversores europeos, pero su popularidad está aumentando en otros mercados, como América Latina y Asia, debido a sus beneficios fiscales. Además, estos fondos ofrecen una seguridad y transparencia adicionales, lo que los hace aún más atractivos para los inversores.

UCITS stands for Undertakings for the Collective Investment of Transferable Securities

La Unión Europea ha implementado un sistema de estándares de seguridad destinado a proteger a los inversores de vehículos de inversión inadecuados. Estos estándares abarcan la diversificación adecuada, lo que implica que ningún valor individual puede representar más del 20% del valor liquidativo del fondo. Estas medidas de seguridad buscan garantizar que los inversores estén protegidos de los riesgos financieros.

Además de mantener los activos de los inversores separados de los del proveedor, los UCITS también aseguran la protección de los recursos de los inversores en caso de que el emisor enfrente dificultades financieras. Estos instrumentos también requieren que los emisores sean líquidos y estén constantemente accesibles.

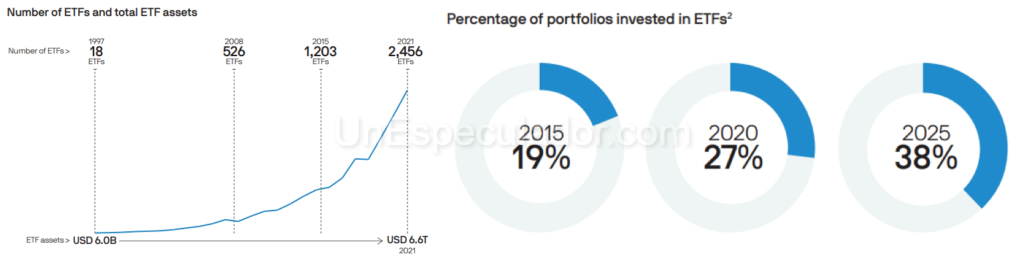

Historia y Evolución de los ETFs

A finales de la década de los 80, tras el famoso lunes negro, la incertidumbre se apoderó de los mercados financieros. La volatilidad de los precios de todos los activos hacía casi imposible predecir lo que iba a suceder incluso a corto plazo. Fue entonces cuando los ETFs comenzaron a emerger como respuesta a la inestabilidad que caracterizaba a los fondos de inversión de la época.

Después de varios años, en 1993 el primer fondo de inversión cotizado en bolsa hizo su aparición. Esta primera opción, denominada S&P500 SPDR (SPY), replicaba los valores del índice S&P 500. Dos años después, llegó el segundo fondo de inversión: el MidCap SPDR, el cual busca replicar el comportamiento del S&P MidCap 400 Index.

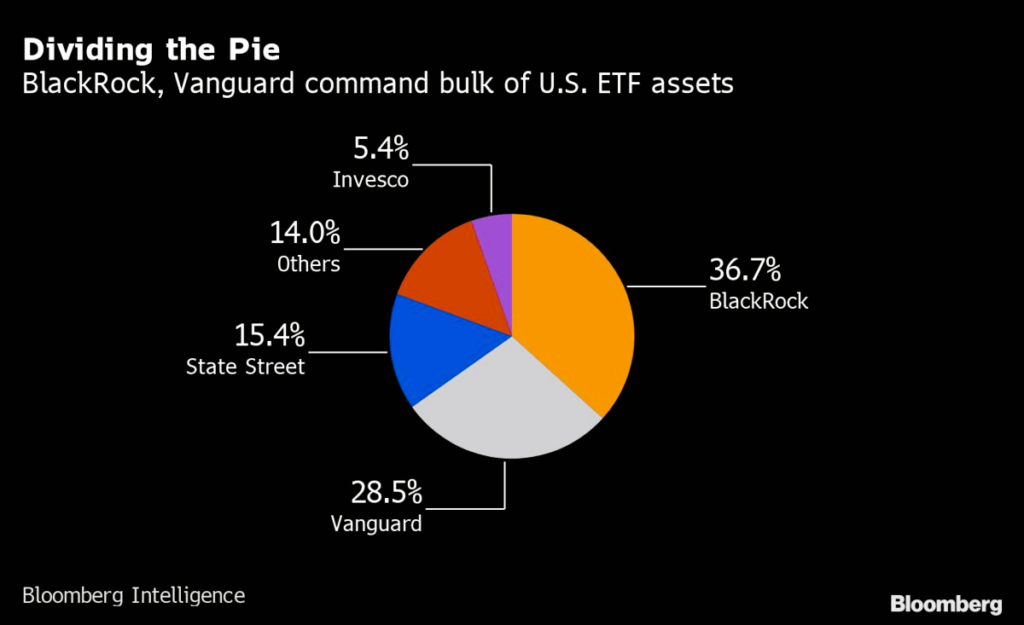

En 1996, la entrada de nuevas compañías al mercado, como Morgan Stanley y Barcklays Global Investors, dio lugar a la creación de uno de los índices más importantes de la época: los MSCI. Posteriormente, el gigante de los fondos indexados, Vanguard, se unió al grupo. Esto contribuyó a la popularización del índice.

Los ETFs con más volumen del mundo son:

1. SPDR S&P 500 ETF (SPY)

2. iShares Core S&P 500 ETF (IVV)

3. Invesco QQQ Trust (QQQ)

4. iShares Core MSCI Emerging Markets ETF (IEMG)

5. Vanguard Total Stock Market ETF (VTI)

6. Vanguard FTSE Developed Markets ETF (VEA)

7. iShares Core MSCI EAFE ETF (IEFA)

8. Vanguard FTSE Emerging Markets ETF (VWO)

9. iShares MSCI Japan ETF (EWJ)

10. iShares Russell 1000 Growth ETF (IWF)

Ventajas de los ETFs

Accesible para pequeños inversores

Invertir en ETFs es una excelente opción para aquellos con un presupuesto limitado, ya que permite invertir con relativamente poco capital, ofreciendo a todos la posibilidad de acceder a la inversión gradualmente.

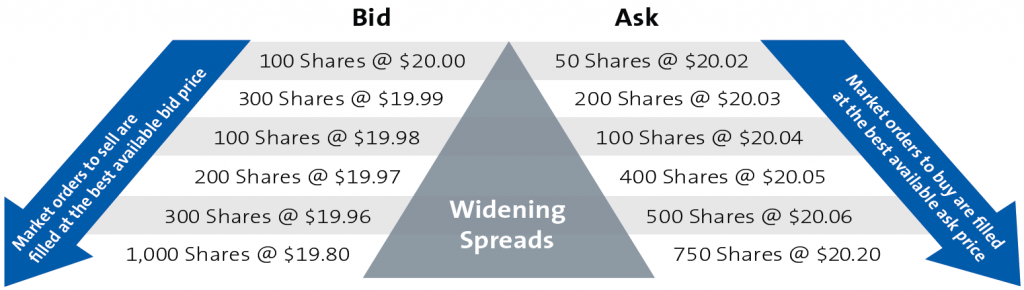

Liquidez

Los ETFs más populares atraen a una amplia gama de inversores con diferentes objetivos y un alto volumen de negociación. Esto significa que hay una mayor liquidez disponible, lo cual es ideal para los inversores. Contrariamente, los ETFs con un volumen de negociación más bajo son menos líquidos, por lo que recomiendo siempre entrar con una orden LMT para minimizar los riesgos.

Diversificación

Al tener la opción de seleccionar entre productos, sectores, empresas o materias primas para replicar, la diversificación se vuelve mucho más fácil.

Comisiones reducidas

Las bajas comisiones de gestión (llamadas TER) pueden aumentar la rentabilidad final de forma significativa. El rango de comisiones suele ser entre un 0,25% y un 0,6%, y además, al tomarse de referencia un índice, los costes de compraventa no afectan al resultado.

Reparto de dividendos

Similar a las acciones, los ETFs también generan dividendos. Los inversores tienen dos opciones para recibir estos dividendos: recibirlos en efectivo o reinvertirlos. Los primeros se conocen como ETF de distribución, mientras que los segundos se denominan ETF de acumulación. Estas opciones permiten a los inversores optar por recibir los dividendos en efectivo o reinvertirlos en el mismo ETF para aumentar su inversión.

Reinversión de dividendos para evitar impuestos

La ventaja de reinvertir los dividendos es que no se tienen que presentar declaraciones fiscal en ese momento.

Gran transparencia

Al igual que ocurre con las acciones, el precio al que se cotiza este producto en el mercado se conoce en todo momento. Esta información está disponible en la mayoría de las páginas web de los fondos cotizados, actualizándose diariamente (excepto en el caso de Vanguard, que la publica mensualmente). Esta transparencia de precios no es algo común en los fondos de inversión tradicionales.

Inconvenientes de los ETFs

Cuidado con las comisiones

El creador del ETF cobra comisiones conocidas como TER. Aunque no suelen ser excesivamente altas, es importante tener en cuenta también los costos asociados al broker cada vez que se realiza una transacción de compra o venta. Por consiguiente, el coste total de los ETFs comprende dos tipos de comisiones (del creador del ETF y del broker).

El creador del ETF cobra comisiones conocidas como TER. Aunque no suelen ser excesivamente altas, es importante tener en cuenta también los costos asociados al broker cada vez que se realiza una transacción de compra o venta. Por consiguiente, el coste total de los ETFs comprende dos tipos de comisiones (del creador del ETF y del broker).

Fiscalmente reciben el mismo trato que las acciones

Depende cada pais, usaremos España como ejemplo.

Una vez que el capital se retira, los beneficios generados por el trading con ETFs se tributan como una acción en España, con una tasa del 19–23%. Esta tributación se aplica por tramos según los beneficios obtenidos.

- Hasta 6.000 € de beneficios: 19%

- Entre 6.001 € a 50.000 € de beneficios: 21%

- A partir de 50.001 € de beneficios: 23%

Cifras orientativas.

Riesgo de falta de liquidez

No todos los ETF son interesantes ni recomendables. Hay muchas opciones disponibles, pero algunas de ellas pueden no ser adecuadas para nosotros. Por eso, es importante informarse bien antes de invertir y evitar aquellos productos que no sean adecuados para nuestras necesidades.

Spread del mercado

Al comprar o vender estos productos, se incurre en un spread, es decir, una pequeña diferencia entre el precio de compra y el de venta. En este sentido, se recomienda el uso de órdenes LMT (Limit) para evitar las órdenes MKT (Market), ya que esto permite al inversor fijar un precio límite de compra o venta y evitar pagar un precio mayor al deseado en caso de fluctuaciones abruptas del mercado.

¿En qué fijarnos para elegir ETFs?

Al adentrarse en el mundo de los ETF, puede resultar complicado elegir en que invertir. De la misma forma, hay una serie de consejos prácticos que pueden ayudar a seleccionar con mayor tranquilidad.

Primero, utilizar índices con un buen historial de crecimiento a largo plazo.

Un aspecto crucial consiste en garantizar una diversificación adecuada al incluir una amplia variedad de empresas y sectores, lo que reduce el riesgo de pérdidas y aumenta las posibilidades de obtener ganancias. Asimismo, optar por ETFs de acumulación para reinvertir los beneficios y evitar el pago de impuestos resulta muy favorable. Por otro lado, es recomendable evitar productos financieros complejos basados en swaps y enfocarse en ETFs con un alto volumen de negociación y liquidez para facilitar la compra y venta. Al considerar el uso de ETFs de acumulación, es importante resaltar que esta opción resulta altamente recomendable debido a los beneficios derivados del efecto de crecimiento exponencial que ofrece el interés compuesto.

Continuamos…

Profundizando en los ETFs

En esta segunda parte de nuestra discusión sobre Exchange Traded Funds (ETFs) como vehículos de inversión financiera, ampliaremos nuestra perspectiva para abordar conceptos más avanzados.

Conceptos importantes a conocer al invertir en ETFs

Para garantizar la rentabilidad y la seguridad óptimas de nuestra inversión en un producto, es fundamental comprender los diversos elementos relacionados con los ETFs. Investigar el punto de referencia (benchmark) y comprender las diferencias entre los ETFs sintéticos y físicos nos permitirá asegurarnos de que la inversión se ajuste a nuestras expectativas.

ETFs y el valor del assets allocation: ¿Qué es y cómo elegir el nuestro?

Al utilizar un enfoque de asignación de activos (asset allocation en inglés), esencialmente fijamos un objetivo y distribuimos nuestras inversiones de la mejor forma posible para lograrlo. Buscamos una combinación de activos que se ajuste a nuestro perfil de riesgo y a los rendimientos que esperamos obtener. Dependiendo de nuestra aversión al riesgo al invertir, la composición de nuestra asignación de activos variará para ajustarse.

¿Cuáles son los principales instrumentos y vehículos financieros que forman parte de un asset allocation?

Los principales instrumentos y vehículos financieros que forman parte de una asignación de activos son acciones, bonos, fondos de inversión, ETFs, opciones, futuros, divisas, inversiones alternativas y productos estructurados. Estos le ofrecen a los inversores diversos medios para aprovechar las oportunidades de los mercados financieros y diversificar su cartera de inversiones.

Configurar una cartera de inversión consiste en distribuir el capital entre diversos activos financieros, seleccionando el porcentaje de cada uno de ellos. Como inversores, debemos tener en cuenta la rentabilidad de cada producto para crear una cartera diversificada que se adapte a nuestras necesidades. Esta distribución de capital puede variar en el tiempo, permitiéndonos ajustar nuestra cartera según la situación del mercado.

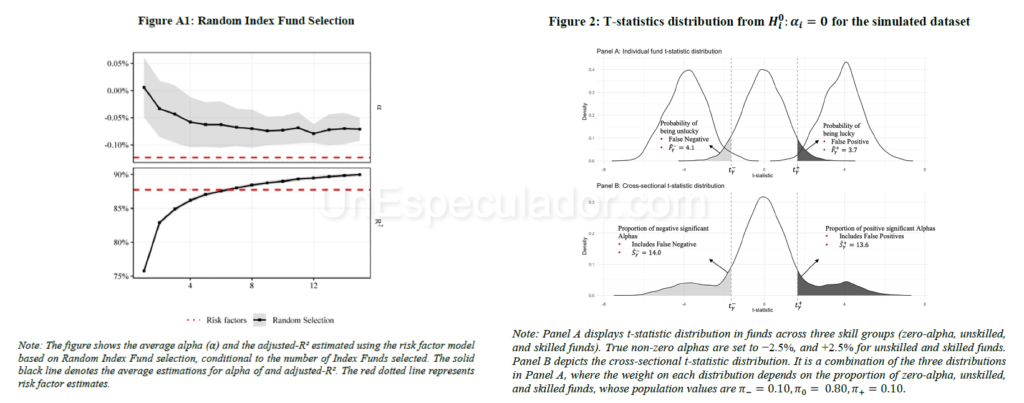

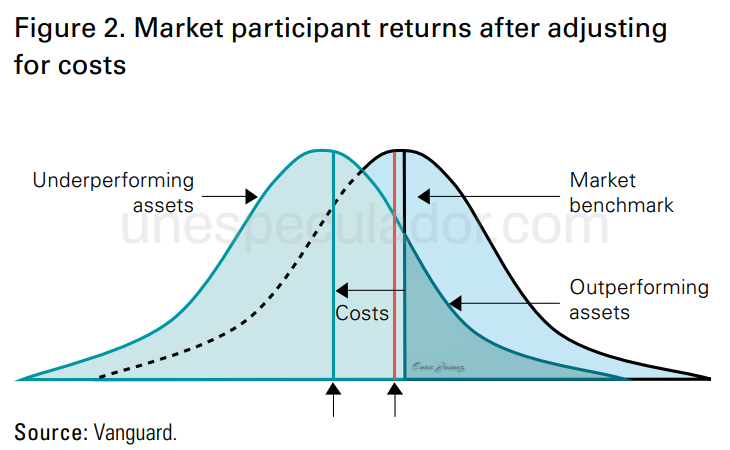

Paper: Unskilled fund managers: replicating active fund performance with few ETFs – Elias Cavalcante-Filho, Fernando Moraes, Rodrigo De-Losso (2021)

Este paper analiza la distribución del rendimiento de los fondos activos utilizando los ETFs como benchmark, lo que incluye los costes de transacción y facilita la caracterización de los rendimientos extraordinarios a través de los alfas. Después de evaluar varias combinaciones de ETFs, el artículo concluye que conjuntos de 3 a 5 ETFs pueden replicar la mayoría de los niveles de rendimiento de fondos activos. Además, el artículo propone algoritmos de selección específicos para ETFs y estima que el 95% de los fondos de gestión activa no generan realmente valor para sus inversores.

¿Cuál es el asset allocation que debo elegir?

Depende cada persona.

Dado que el entorno económico y social puede variar en relativamente poco tiempo y que nuestra aversión o tolerancia al riesgo es subjetiva, la elección de un correcto asset allocation es muy importante. Esto significa que cada persona debe encontrar la mezcla de activos adecuada para su situación financiera actual, que refleje su perfil de riesgo y su objetivo de inversión. Esto requiere una evaluación cuidadosa de su tolerancia al riesgo, su horizonte temporal y sus metas financieras. Una vez que se haya realizado esta evaluación, podrá establecer una estrategia de inversión adecuada para lograr sus objetivos.

Propongo 3 perfiles típicos que se pueden encontrar en los manuales teoricos, meros ejemplos.

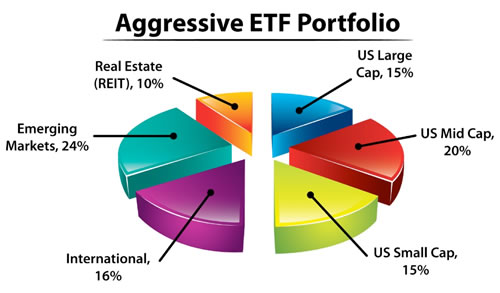

Perfil de inversor agresivo

Este perfil de inversión es muy común. Utilizamos principalmente ETFs, un REIT y algunas acciones. Estamos dispuestos a aceptar un mayor riesgo con el fin de obtener una mayor rentabilidad.

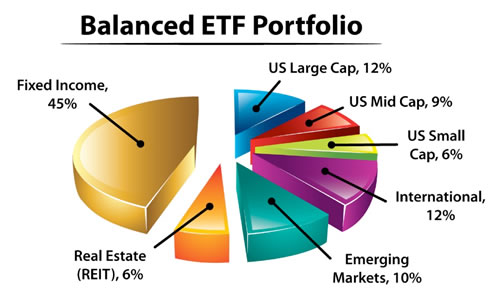

Perfil de inversor neutral

Los bancos ofrecen un modelo principal para diversificar los activos financieros de manera que se minimicen los riesgos. Este modelo está diseñado para generar ganancias moderadas, sin asustar a los clientes.

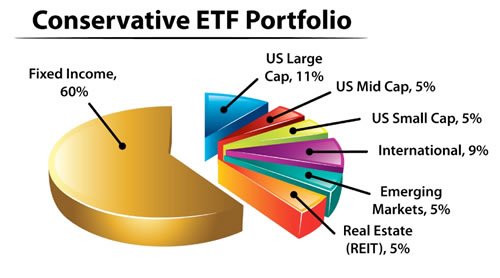

Perfil de inversor conservador

Un inversor precavido con una alta aversión al riesgo, se concentra en inversiones a largo plazo con el objetivo de evitar cualquier tipo de arriesgos. Su estrategia de inversión es una que no sólo evita cualquier tipo de riesgo, sino que también es eficaz y rentable.

Diferencia entre ETFs sintéticos y ETFs físicos

Dentro de los ETFs existen diferentes tipos, entre los que destacan los ETFs físicos y los ETFs sintéticos. Ambos tienen características y riesgos distintos, y es importante entender las diferencias entre ellos.

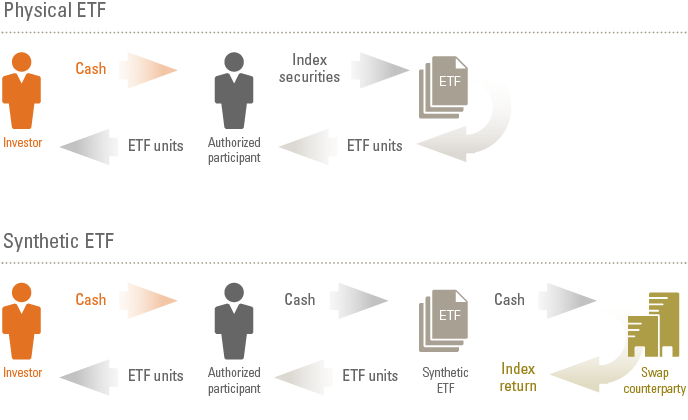

¿Qué es un ETF físico?

Si el creador del ETF adquiere todos los activos subyacentes o una gran parte de los mismos, se considera un ETF físico. Estos ETFs tienen la característica de comprar y mantener los activos para replicar el índice o la canasta de activos que representan.

ETF de réplica física completa

El Creador del Exchange Traded Fund (ETF) adquiere y mantiene en su cartera todos los activos que componen el ETF. Esta estructura de fondo cotizado está diseñada para replicar los valores que componen el índice de referencia, de manera que si se produjeran cambios en su composición, el ETF se adapte automáticamente para seguir la nueva estructura.

ETF de réplica física optimizada

Una versión reducida de la réplica completa, pensada para limitar los costes asociados a la replicación física de un fondo. Si el fondo contiene un gran número de valores, los costes de transacción pueden afectar a la rentabilidad. La falta de liquidez de los activos también puede ser un problema. Para evitar estos inconvenientes, se analiza y se calcula cuántos valores son necesarios para que la rentabilidad se aproxime lo más posible a la esperada con todos los componentes del fondo.

¿Qué es un ETF sintético?

Al invertir en un ETF sintético, los inversores pueden aprovechar los beneficios de una rentabilidad garantizada del índice de referencia gracias al empleo de un swap. Esto permite reducir el tracking error y disminuir los costes de gestión respecto a un ETF de réplica física.

La mayoría de los participantes en los swaps son grandes grupos financieros, por lo tanto, el riesgo es relativamente bajo. Para evitar posibles problemas, es recomendable abstenerse de invertir en ETFs más exóticos. La principal diferencia entre los ETFs sintéticos y los tradicionales reside en el riesgo que asumimos como inversores. Esto se debe a que un swap con una entidad financiera se lleva a cabo para garantizar el valor del ETF en el futuro.

¿Qué es el Tracking Error?

El tracking error, o error de seguimiento, es una métrica que evalúa la discrepancia entre el rendimiento de un Exchange-Traded Fund (ETF) y el índice o activo subyacente que busca replicar.

Esta métrica se fundamenta en la disparidad de rendimiento entre el ETF y el índice o activo subyacente en cuestión. Para cuantificar esta discrepancia, se recurre al cálculo del error de seguimiento, expresado como la desviación estándar (σ) de las diferencias entre el rendimiento del ETF y el del mercado que pretende emular.

![Guia ETFs Avanzada Enric Jaimez 1 Guía avanzada ETFs en Español [Asset Allocation - Benchmark]](https://unespeculador.com/wp-content/uploads/2019/10/Guia-ETFs-Avanzada-Enric-Jaimez-1.png)

Por lo general, la diferencia entre el índice y su réplica es mínima. En ocasiones puede presentarse la desventajosa circunstancia de que la desviación sea significativa, lo que podría resultar en una reducción de la rentabilidad esperada.

Aunque los dos conceptos son similares, también presentan diferencias significativas. El tracking error es una medida de la variación entre los rendimientos de un Exchange Traded Fund (ETF) y los índices que intenta replicar. Por otro lado, la diferencia de seguimiento de los índices es una medida de la desviación de los precios de los componentes de un ETF con respecto al índice que intenta replicar. Ambos conceptos sirven para mostrar la eficacia de un fondo indexado en la replicación de un índice determinado.

TE = s (Exchange Traded Funds – Mercados)

Cuando los inversores se acercan por primera vez al concepto de tracking error en los ETFs, es común sentir cierta confusión. El tracking error es un índice que refleja la volatilidad a la que nos enfrentamos en la inversión realizada y que compara la rentabilidad de los fondos cotizados con el benchmark utilizado como referencia.

¿Qué es un Benchmark?

Un benchmark es el índice de referencia que se emplea para comparar el fondo cotizado con nuestro producto.

Supongamos que nuestro fondo ha tomado como benchmark el SP500 y este ha tenido una rentabilidad del 5%.

- Si nuestro ETF ha logrado un 4,8%, estamos obteniendo una rentabilidad menor de la esperada (tracking error).

- Si en cambio conseguimos un 5,1%, significará que la gestión del fondo cotizado está haciendo un excelente trabajo.

La ocurrencia del segundo escenario es poco común; normalmente, se da la situación descrita en el primer caso, aunque es importante señalar que el tracking error ha disminuido con el tiempo.

Valor neto de los activos (NAV)

El valor neto de los activos (NAV, por sus siglas en inglés) es una medida del valor total de los activos que posee un fondo de inversión, incluyendo los ETFs. El NAV se calcula dividiendo el valor total de los activos del fondo por el número de acciones en circulación. En el caso de los ETFs, el NAV se calcula al final del día de negociación y se utiliza para determinar el precio de cierre del ETF.

El NAV es un indicador importante, ya que representa el valor intrínseco del fondo y refleja el rendimiento de los activos subyacentes. En el caso de los ETFs, el NAV se utiliza como una medida de referencia para comparar el precio de mercado del ETF con su valor real.

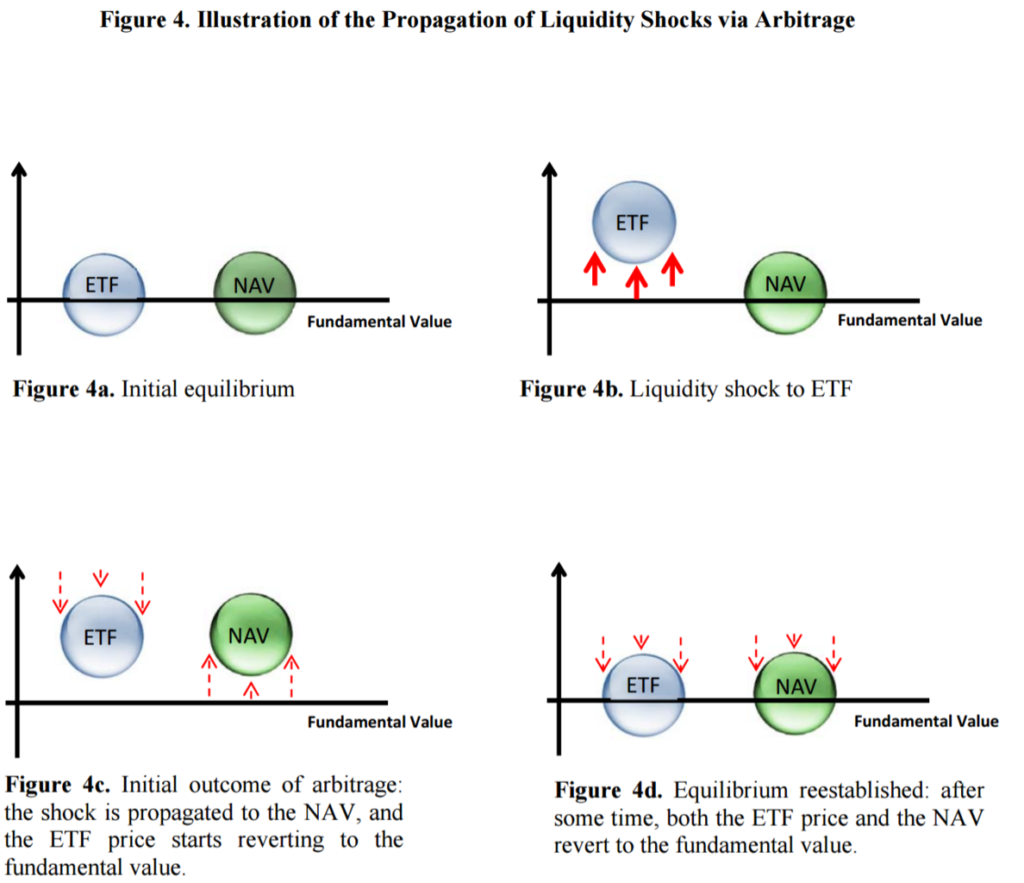

Cuando el precio del ETF se negocia por encima del NAV, se considera que está operando con una prima (premium), mientras que si se negocia por debajo del NAV, se considera que está operando con un descuento (discount).

Es importante tener en cuenta que el NAV no es necesariamente igual al precio de mercado del ETF. El precio de mercado se determina según la oferta y la demanda en el mercado secundario, mientras que el NAV se basa en el valor de los activos subyacentes. Debido a factores como la oferta y la demanda del mercado, la liquidez y la eficiencia del mercado, el precio de mercado del ETF puede fluctuar en relación al NAV.

Investigación ETFs

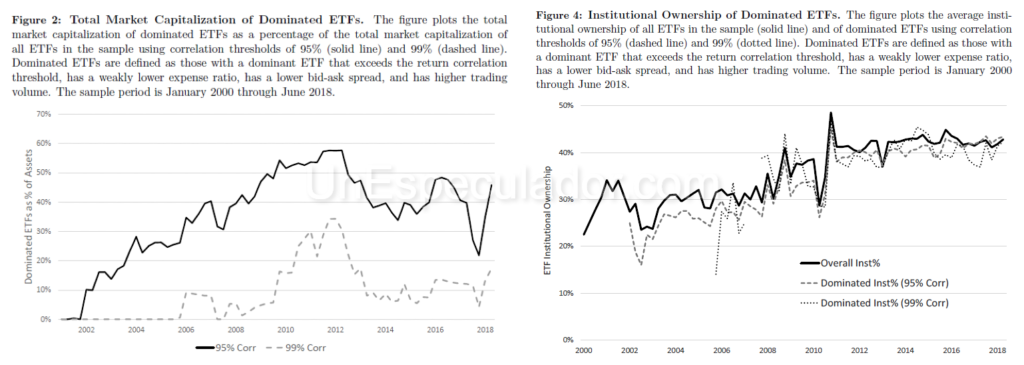

Paper: Dominated ETFs – David C. Brown, Scott Cederburg, Mitch Towner (2021)

Este paper separa los ETFs en dos grandes grupos.

A striking number of the 569 total funds in our sample are dominated in at least one quarter, as 322 (109) distinct ETFs have been dominated by 164 (66) distinct ETFs at the 95% (99%) correlation threshold. At the 95% correlation threshold, dominated ETFs tend to fall into the Smart Beta (41%) and Sector (27%) categories, whereas dominant ETFs tend to be Index ETFs (62%).

Los ETFs denominados dominated, exhiben rendimientos altamente correlacionados con los de sus competidores más económicos y líquidos. A pesar de contar con opciones más asequibles y de mayor liquidez, los inversores persisten en asignar capital a estos ETFs, generando costes significativos a largo plazo.

La creciente complejidad del mercado de ETFs en los últimos años suele traducirse en mayores costes para los inversores. Este estudio evidencia que la sofisticación de los productos no garantiza necesariamente un rendimiento superior.

Una hipótesis plausible respecto a la atracción de considerables activos hacia los ETF complejos es que podrían superar a sus homólogos en rendimiento. La evidencia no respalda esta conjetura de momento. No se encuentran evidencias de un desempeño superior por parte de los ETFs más exoticos en términos de rendimientos promedio.

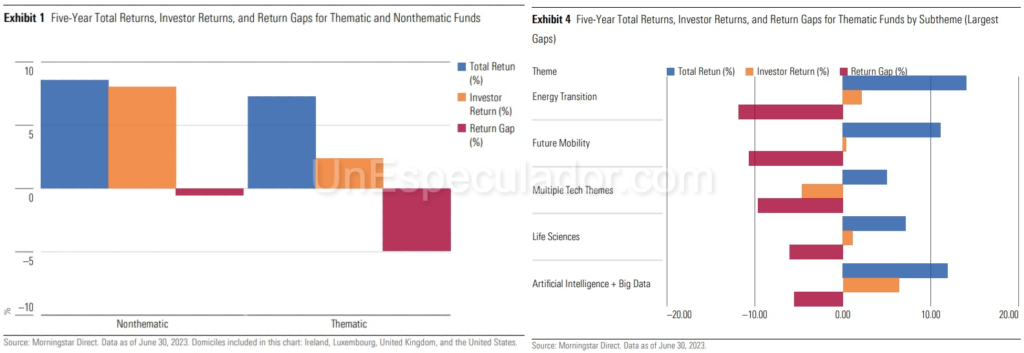

Los inversores en fondos temáticos han experimentado pérdidas de más del 2/3 de las ganancias totales de sus vehículos de inversión debido a una elección desafortunada, entran generalmente muy tarde.

Según un estudio de Morningstar, aunque el rendimiento total promedio de los fondos de inversión temáticos fue del 7.3% anualizado durante un período de cinco años (hasta el 30 de junio de 2023), los inversores solo lograron un rendimiento promedio del 2.4% en dichos fondos. Esto representa una brecha de casi 5% anualizado.

No te compliques.

Conclusión Guía completa ETFs en Español | Fondos Cotizados

El objetivo de muchas entidades financieras es comercializar productos diseñados para obtener comisiones y no necesariamente ofrecer una calidad óptima ni una rentabilidad efectiva. Estas entidades buscan atraer capital para generar ganancias a través de comisiones, a veces exorbitantes. Se aprovechan de forma indebida de la deficiente conciencia financiera de la mayoría de la gente.

Las claves para la inversión en ETFs son unas sencillas normas:

Un horizonte de tiempo razonable es esencial para una inversión exitosa. Establecer una expectativa realista para el rendimiento de la inversión en un marco de tiempo adecuado significa que hay que estar preparado para aceptar algunos períodos con rendimientos bajos o incluso negativos. Es importante mantener la disciplina para ceñirse a la estrategia y no vender en el peor momento posible presa del pánico o cambiar de idea cada poco tiempo.

Recomiendo evitar las webs con multitud de patrocinadores y material publicitario, especialmente aquellas diseñadas por agencias de marketing. Estas webs están plagadas de información de una calidad muy baja, por lo que mejor no hablar de algunis youtubers. Si estudias bien todo este material, te darás cuenta del ahorro de dinero que puedes conseguir. Estoy totalmente convencido de ello.

En cuanto a diferentes ideas: ETFs Recomendados – Mejores ETFs

Grupo Telegram para preguntas: https://t.me/unespeculador

Gracias a todos, si el contenido de esta web te resulta útil, agradecería mucho que me apoyaras en Patreon para poder seguir desarrollando aportes de calidad para ti.

Sígueme en Twitter para estar al día de todas las novedades: https://twitter.com/enricjaimez

Gracias por apoyar UnEspeculador, este Patreon se dedica exclusivamente a pagar los diferentes servicios de datos, research, hosting, seguridad para la web y las múltiples horas que dedico a trabajar en abierto, es totalmente opcional y agradezco a la gente quiera colaborar (todo gratis no es posible, no funciona).

https://www.patreon.com/unespeculador

En este nivel de suscripción añadiré toda una serie de contenido y material extra, esto puede incluir ideas por desarrollar, seguimientos, informes, explicaciones más detalladas…

Bibliografia utilizada:

https://www.etftrends.com/

https://investor.vanguard.com/etf/

https://www.blackrock.com/es/recursos/educacion/centro-de-aprendizaje-sobre-etf/que-es-un-etf

Visual Guide to ETFs – Bloomberg – David J. Abdner

The ETFs Handbook – David J. Abdner