Las variables macroeconómicas nos ofrecen una estructura para entender mejor el entorno económico. Los mercados financieros son sistemas adaptativos y complejos, que se basan en dinámicas de precio, riesgo, sentimiento, volumen y liquidez para determinar el comportamiento de los precios.

En este enfoque, titulado Trading Macroeconomía, seguimos profundizando en el análisis global macro, incorporando los flujos de fondos (o flujos de capital) a un producto determinado.

Estos principios serán utilizados para crear nuestro propio modelo que he titulado tactical fund flow para agrupar diferentes conceptos.

Tactical Fund Flow | Trading Macroeconomía

Existen una gran variedad de datos macroeconómicos a nuestra disposición, tal vez demasiados. Cuando añadimos más variables a nuestro conjunto, nos enfrentamos al desafío de reducir la cantidad de datos para poder obtener información significativa, de lo contrario nos veremos abocados al llamado análisis parálisis.

Los grandes conjuntos de datos pueden ser un desafío para manejar, conocidos comúnmente como conjuntos de datos complejos. Estos conjuntos de datos pueden ser difíciles de gestionar y a veces incluso intratables.

Los modelos con factores dinámicos se han convertido en una práctica común para reducir las dimensiones. Estos modelos extraen los factores comunes subyacentes de los informes económicos pertinentes y los transforman en una única serie de datos, lo que facilita la interpretación y análisis de la información.

Cluster analysis, or clustering, is an unsupervised machine learning task. It involves automatically discovering natural grouping in data. Unlike supervised learning (like predictive modeling), clustering algorithms only interpret the input data and find natural groups or clusters in feature space.

Tactical Fund Flow es una estrategia de trading basada en datos macroeconómicos que proporcionan información significativa sobre la actividad económica. Esta estrategia se centra en la identificación de patrones en la actividad de los flujos de fondos, lo que permite a los inversores tomar decisiones informadas sobre la dirección de los mercados financieros.

El modelo Tactical Fund Flow utiliza un enfoque cuantitativo para identificar la tendencia principal del mercado basándonos en sus componentes más críticos.

Si bien el modelo sigue algunas reglas generales, creo en tener la mayor flexibilidad posible. Los precios del mercado pueden ser un indicativo de la actividad económica, pero no directamente. Los datos económicos comprenden estadísticas económicas oficiales, informes de los bancos centrales y documentos relacionados con diversas organizaciones industriales.

Una estrategia global macro competitiva no utiliza los datos económicos clásicos sino datos derivados de los mismos. Para llevar a cabo un mejor análisis es necesario ciertas técnicas de statistical learning, incluso para las personas no–quants. Esto significa que, aunque se sigan algunas reglas generales, se debe tener la mayor flexibilidad posible para adaptarse al mercado y aprovechar las oportunidades que se presenten. Esto se logra mediante el uso de herramientas como modelos predictivos, algoritmos de aprendizaje automático y análisis de datos avanzados.

Estas herramientas permiten una mayor flexibilidad y adaptabilidad para el análisis de datos económicos, lo que permite tomar decisiones de inversión más informadas. Esto, a su vez, contribuye a una estrategia global macro competitiva que se adapta a los cambiantes mercados financieros. Los precios del mercado son un indicador de la actividad económica, pero los datos económicos oficiales, los informes de los bancos centrales y los documentos relacionados con diversas organizaciones industriales son la clave para una mejor comprensión de la economía.

Para aprovechar esta información, es necesario contar con herramientas de statistical learning, incluso para aquellos que no sean expertos en el área.

¿Qué es Statistical Learning?

Statistical Learning es un conjunto de herramientas que nos permiten modelar y comprender mejor un conjunto de datos.

A diferencia de los precios, los datos económicos necesitan un conocimiento detallado y de cierta experiencia antes de ser tratados. Sin ese conocimiento, incluso la transformación estadística más elaborada puede significar absolutamente nada.

Estas consideraciones aparentemente teóricas son extremadamente importantes, nunca viene de más entender por qué se están realizando algunos procesos.

Fund Flows Data – Análisis Macroeconómico

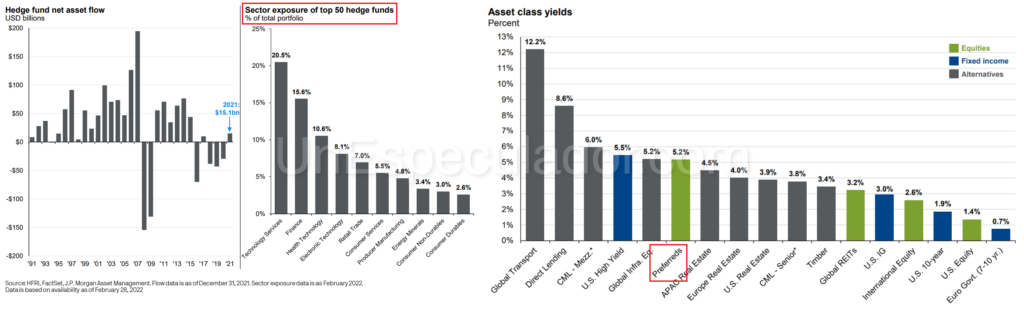

Los datos de posicionamiento son una de las variables más interesantes a tratar y uno de los componentes principales de mi modelo.

El análisis de los fund flows nos ayuda a identificar patrones de comportamiento en los grandes participantes. Estos patrones mejoran la comprensión sobre los diferentes cambios en las variables que pueden afectar a los mecanismos de price discovery.

Cuantificamos los cambios en el nivel de interés y actividad en un determinado producto financiero.

Muchos de los problemas más idiosincrásicos en los datos de fund flow es como deben ser tratados. La utilidad tiene un aspecto subjetivo si no sabemos que estamos observando.

Los procedimientos clásicos generalmente descuidan la interacción con el mercado.

Los inversores suelen tomar decisiones de acuerdo con la moda, lo cual no tiene ninguna relación con el desempeño de los activos a largo plazo, pero sí con el rendimiento a corto. A medida que el tiempo transcurre, los canales de información han cambiado, ya que la prensa ha sido reemplazada por las redes sociales. Esto ha generado una gran cantidad de información, pero la mayoría de ella no tiene calidad.

Es evidente que no toda la información es igual de importante. Algunos datos tienen mayor importancia que otros, y es necesario determinar cuáles son los más relevantes para obtener ventaja.

Paper: Fund Flows and Underlying Returns: The Case of ETFs – Arsenio Staer -2014/2017

La entrada o salida de capital en un producto es determinante.

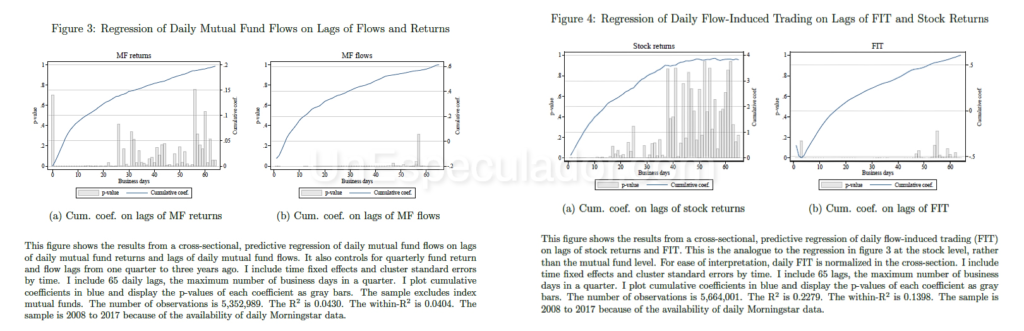

En este paper se investiga la relación entre los fund flows a ciertos ETFs y los rendimientos de sus valores subyacentes. Se utiliza una amplia base de datos para buscar ciertos patrones de regresión.

Las estadísticas muestran una correlación global del 38% (activos subyacentes y fund flow) por lo que:

Hipótesis 1: Impacta en los precios. Los flujos a un ETF están positivamente y significativamente relacionados con los rendimientos de las acciones subyacentes.

Hipótesis 2: Reversión en los precios. Los flujos a un ETF rezagado están relacionados negativamente y significativamente con los rendimientos de las acciones subyacentes.

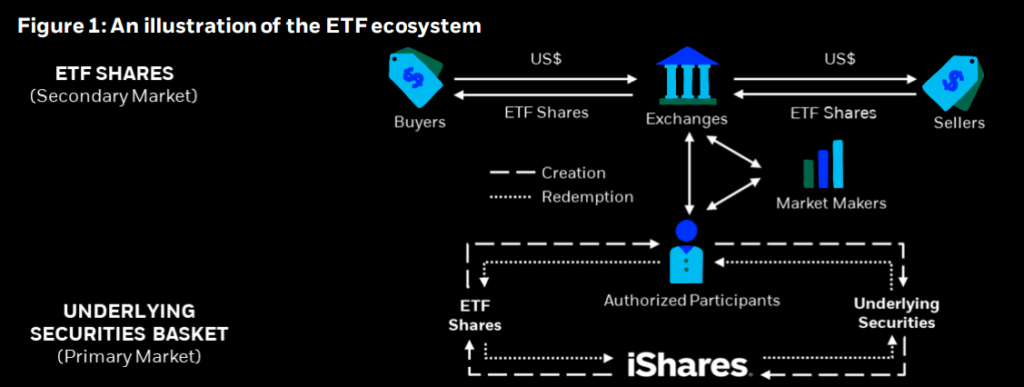

No todos los fund flows son iguales, existen los convencionales y los ETFs. Los ETFs tienen un mecanismo de creación y reembolso. La creación ocurre cuando un participante autorizado (AP), generalmente una gran institución, da a un fondo una canasta de valores subyacentes. El AP recibe a cambio una parte equivalente.

La redención es el proceso opuesto. El AP entrega una parte del ETF y a cambio recibe la canasta de valores subyacentes.

Debido a su naturaleza específica, los Agentes de Participación (AP) están obligados a comprar y/o vender activos subyacentes para crear o fragmentar paquetes de inversión. Esto conlleva una intervención casi constante en los mercados subyacentes, sin embargo, no se trata de especulación.

La relación establecida entre los flujos de fondos y los rendimientos subyacentes no debe ser necesariamente interpretada como una muestra inequívoca de la presión que se ejerce sobre los precios.

Existen varias hipótesis sobre la relación entre los fund flows y los rendimiento (Edelen y Warner, 2001).

- La primera explicación es la hipótesis de la información, donde los shocks de información positiva afectan positivamente tanto a los flujos de capital como a los rendimientos que se manifiestan simultáneamente.

- La segunda explicación posible se basa en el comportamiento del inversor que persigue el rendimiento: los rendimientos positivos pasados llevan a invertir más en un determinado producto, lo que resulta en un flujo positivo por la relación positiva entre los rendimientos rezagados y los flujos de capital actuales.

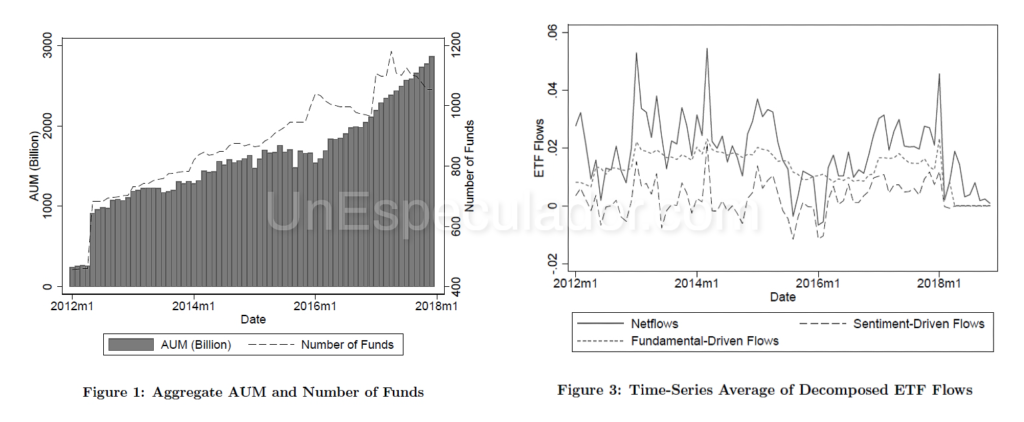

Para probar estas predicciones, se analizan una muestra de 286 ETFs de renta variable estadounidense en el período 2000-2014. El trabajo fue actualizado en 2017 con más datos obtenidos de Bloomberg y del Center for Research in Security Prices (CRSP).

El estudio encuentra claras evidencias de que un inflow o outflow genera presión en el precio de los activos subyacentes.

El autor estima que 18% a 26% del rendimiento un producto depende de este fenomeno, a largo plazo la regresión a la media va descontando el efecto hasta dejarlo en un margen no significativo. Por lo tanto, a corto plazo altera los precios pero a medio plazo no.

Se encuentra pues una relación de causalidad positiva entre los fund flows y el rendimiento del índice subyacente en varias especificaciones y subperíodos.

Los participantes autorizados impulsados por las oportunidades de arbitraje intradía y las grandes órdenes de sus clientes participan activamente en la creación y reembolso de los ETFs, produciendo potencialmente una intervención que acompaña el propio mercado.

El componente permanente en el efecto puede ser interpretado como una mejora en la eficiencia del mercado fijando precios, el componente transitorio sugiere efectivamente el desequilibrio que generan los fund flows.

Una vez documentada la evidencia que sugiere que al menos una parte de la actividad de creación-reembolso del ETF resulta en un movimiento de precios, podemos ir un paso más allá. La pregunta es si el aumento exponencial en la cantidad total de activos invertidos en estos productos está formando nuevas dinámicas.

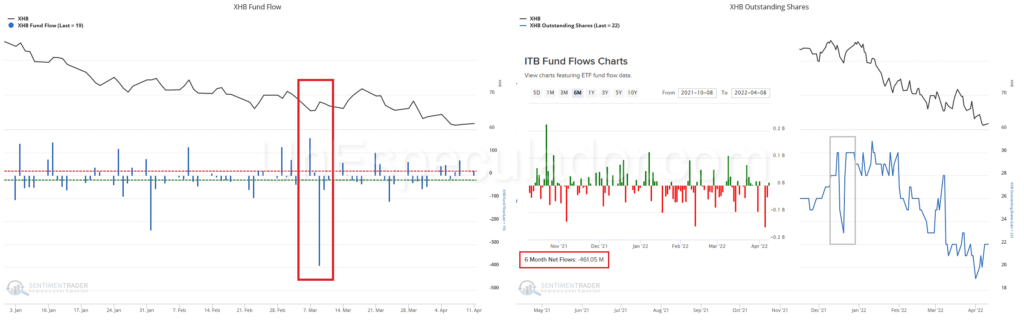

Los indicadores de vivienda son extremadamente útiles, en este caso utilizamos los datos del indice SPDR S&P Homebuilders ETF (XHB) para detectar un importante outflow asi como una gran cantidad de redemptions por parte del AP.

Es una señal bajista para el conjunto del mercado.

Economic Policy Uncertainty and Global ETF Flows

Paper: Economic Policy Uncertainty and Global ETF Flows – Kai Wua, Yuying Sun

Economic Policy Uncertainty Index (EPU)

Se estudia ahora la relación entre el índice EPU y los fund flows utilizando una muestra de ETFs globales domiciliados en USA entre 2012 a 2017.

El estudio encuentra el aumento de EPU se asocia negativamente con los fund flows.

Si bien esto no es ningún hallazgo destacable, confirma la idea que los inversores prestan una atención especial a las incertidumbres políticas en muchas regiones del mundo (mero ruido).

Paper: Fusion of Sentiment and Asset Price Predictions for Portfolio Optimization – Mufhumudzi Muthivhi, Terence L.van Zyl

La combinación de la opinión pública en forma de texto y la posible reacción en los precios es un tema realmente novedoso dentro de la comunidad financiera a causa de su espectáculo.

La investigación raramente explora la aplicación de datos sobre el sentimiento digital de los inversores en el problema de la selección de activos.

Estudiamos la atención en las redes para intentar predecir el sentimiento a un activo.

Primero se selecciona una cartera óptima bajo los criterios de modern portfolio theory, por lo tanto, se analiza la varianza media a través de los años 2001 a 2018 gracias a una red neuronal. Matizar una cartera óptima no significa la cartera más rentable, sino que los parámetros de riesgo y rentabilidad están correctamente ajustados.

La cartera que incluye una variable de sentimiento consigue un aumento significativo en el rendimiento por encima de los modelos meramente reglamentarios.

Datos de sentimiento: se extraen los datos de sentimiento de Google (noticias agregadas recientemente) y Twitter. Para Google se usa Selenium WebDriver que permite recopilar los nombres de las acciones y su ticker.

Utilizando indicadores de sentimiento, la estrategia presenta un rendimiento mayor que la formulación tradicional. Sin embargo, la estrategia es más inestable y con menos atractivo para los inversores adversos al riesgo.

El estudio sugiere que las estrategias de cartera conscientes del sentimiento producen rendimientos positivos. Esto ha sido contrastado tanto en mercados alcistas como bajistas, dado que el periodo observado es amplio.

Tactical ETFs – Smart Money, Crowd Intelligence, and AI

Llegados este punto, comprendemos el fund flow y los indicadores de sentimiento son ventajas temporales.

Un error muy habitual es crear una «narrativa económica» que justifica ambos datos, las razones son a menudo endebles. Primero debe existir una base económica real y se debe diseñar una serie de pruebas empíricas. Cualquier sospecha de que una hipótesis se desarrolla después de mirar los datos es una señal de alerta.

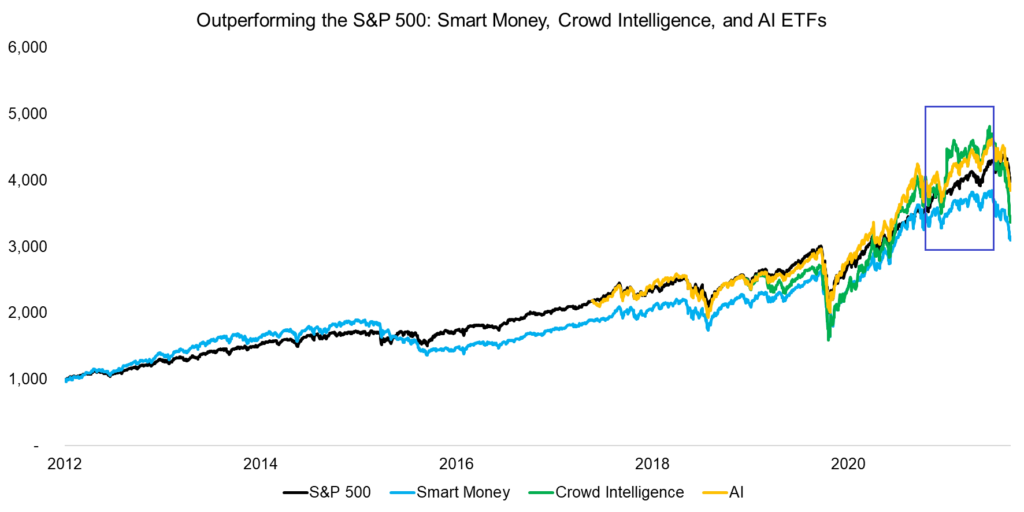

El trabajo de Factor Research nos permite observarlo.

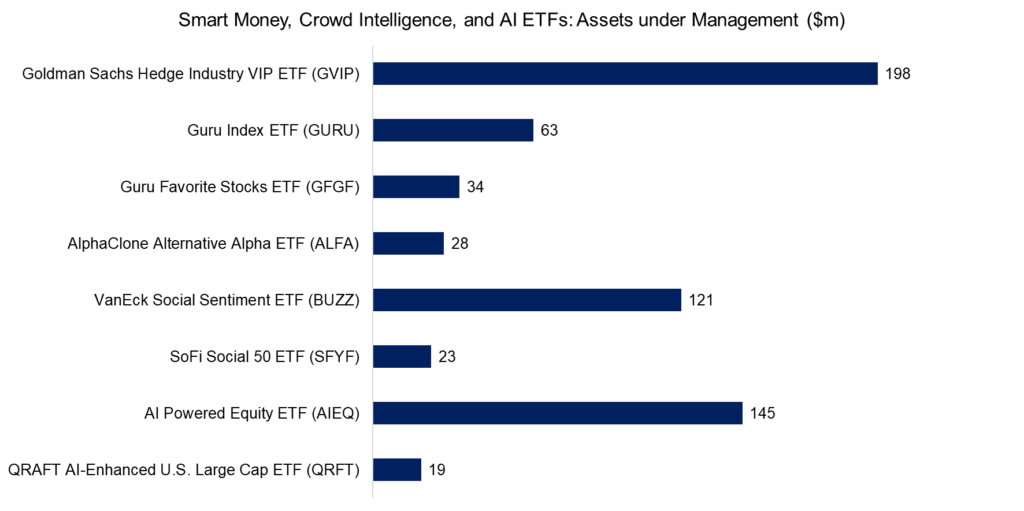

- Smart Money (GVIP, GURU, GFGF y ALFA): ETFs imitan las transacciones de inversores de renombre.

- Inteligencia colectiva (BUZZ y SFYF): las acciones se seleccionan en función de la supuesta sabiduría y el sentimiento de la plebe.

- Inteligencia artificial (IA, AIEQ y QFRT): las acciones son elegidas por machine learning.

Comparamos los 8 ETFs con el SP500. Para ello se crea un índice equal weight ponderando los diferentes ETFs en tres grupos según su categoría.

Comparamos los 8 ETFs con el SP500. Para ello se crea un índice equal weight ponderando los diferentes ETFs en tres grupos según su categoría.

Smart Money, Crowd Intelligence y IA han estado tomando las mismas decisiones.

La exposición adecuada por factores puede ayudar a superar el rendimiento del SP500 durante un tiempo, pero no es una ventaja constante. De hecho, el autor considera este efecto puede ser denominado dopaje institucional.

Ciertas aplicaciones de machine learning tienen la capacidad de adaptarse a través del tiempo. No obstante, los mercados tienen cambios estructurales. Estamos tratando desde preferencias a normas cambiantes. La cantidad de datos disponibles es limitada y el riesgo de sobreajustar una relación a través del tiempo es muy alta.

Nunca es una buena idea adoptar una estrategia basándonos únicamente en un backtest. Debemos cuestionar si los resultados obtenidos pueden ser meramente una ilusión temporal. En otras palabras, necesitamos razones nos permitan asignar de forma dinámica.

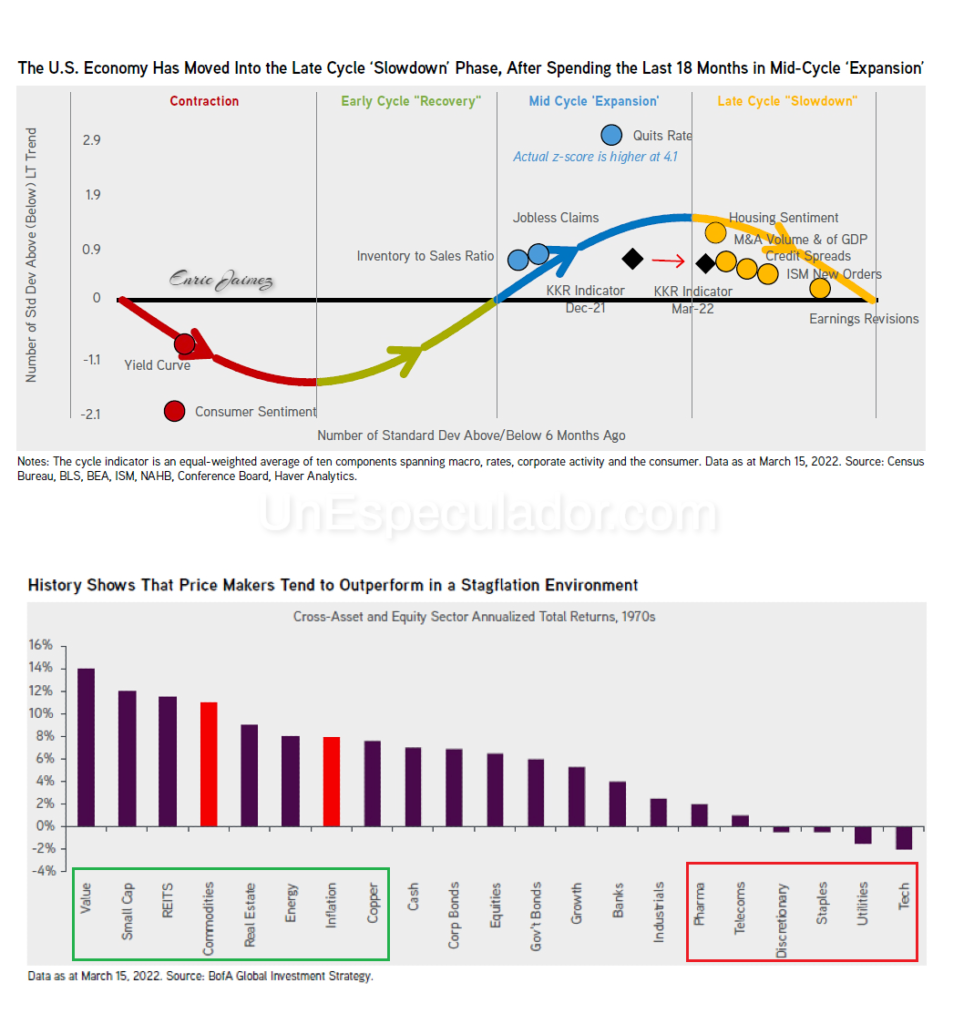

La geopolítica y las diferentes políticas monetarias son los factores determinantes en un ciclo económico, una ralentización en el consumo supone un crecimiento reducido en los resultados. Los estímulos dan paso a la inflación que provoca un endurecimiento en las condiciones crediticias.

Si no entendemos los diferentes regímenes, no podremos asignar una parte de nuestro capital a sectores industriales, financieros o REITs. La inflación no suele ser transitoria, esto impulsa las materias primas. Los activos de corte defensivo nunca son atractivos, pero si rentables llegados su momento.

Las estrategias oportunistas son una ventaja enorme cuando hay poca liquidez y mucha volatilidad.

No solamente nos centramos en defender, también vamos a ir al ataque, inversión temática, energética y capital privado.

Comprendemos la importancia de formular indicadores propios y como los diferentes escenarios económicos tienen una complejidad muy a menudo simplificada.

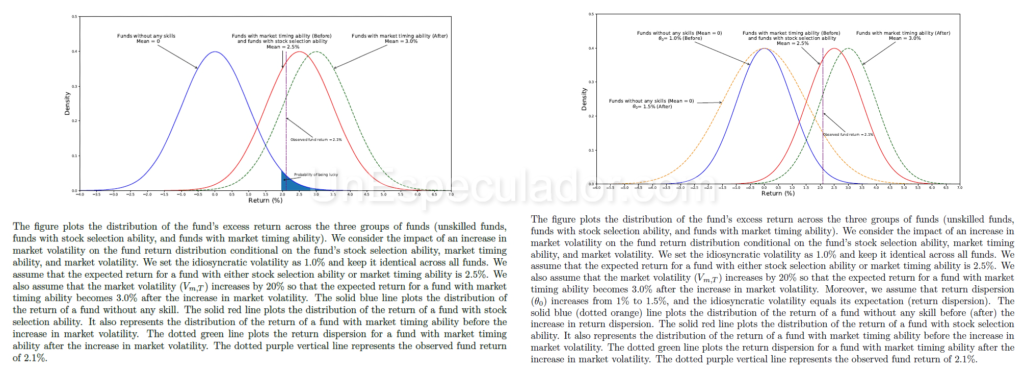

Paper: Where Does Money Flow? A Tale of Two Manager Abilities and The Role of Market Volatility – Bing Han, Yangyi Liu, Ronghua Luo

Este estudio nos muestra cómo los inversores distinguen entre la habilidad de selección de acciones y el momento de mercado de los fondos mutuos. Además, la volatilidad del mercado tiene un impacto contrario en las respuestas de los inversores a los dos tipos de habilidades. Cuando la volatilidad del mercado aumenta, hay un aumento en los flujos hacia los fondos con habilidades de selección de acciones y una disminución en los flujos hacia los fondos con habilidades de temporización de mercado.

Los resultados empíricos son sólidos y no se pueden explicar con los determinantes establecidos de los flujos de fondos mutuos, que incluyen las calificaciones de Morningstar y varios sesgos conductuales. Demostramos que estos resultados son coherentes con la predicción de un modelo de aprendizaje bayesiano.

Los inversores esperan una menor probabilidad de que un fondo tenga habilidad de temporización de mercado cuando la volatilidad del mercado es elevada, ya que el valor añadido de esta habilidad aumenta con la volatilidad del mercado.

A medida que la volatilidad del mercado aumenta, los inversores responden con mayor intensidad a la capacidad de selección de acciones de los fondos y con menor intensidad a la habilidad de temporización de mercado de los mismos. Estos hallazgos no se explican con las medidas convencionales de comportamiento de persecución de retorno de los inversores y los sesgos conductuales bien conocidos.

Este estudio revela que existen inversores sofisticados en el mercado de fondos mutuos, cuya presencia y comportamiento no pueden ser ignorados. Esto significa que los inversores sofisticados y menos sofisticados coexisten en el mercado de fondos mutuos y que ambos tienen un impacto significativo en los flujos de fondos. Por lo tanto, este estudio aporta una mejor comprensión del problema clave de cómo los inversores en fondos mutuos asignan el capital.

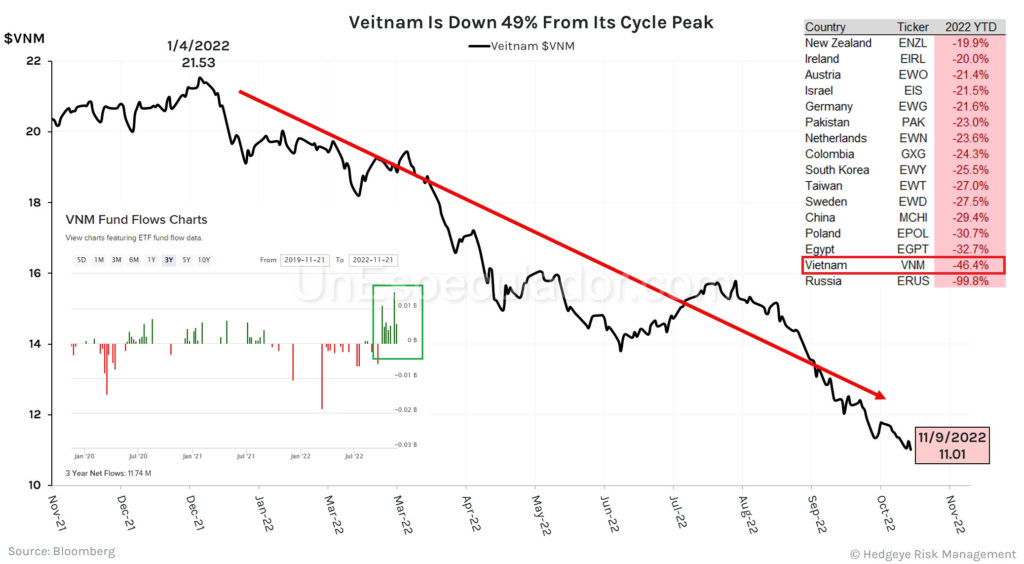

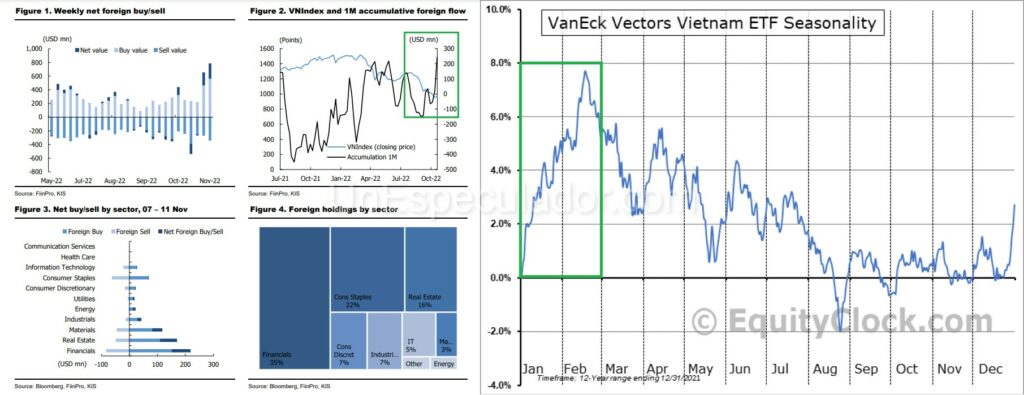

Invertir en Vietnam – Fund Flow ETF VNM

Vietnam es uno de los países del Sudeste Asiático con mayor crecimiento económico y estabilidad política.

Geográficamente privilegiado, con abundantes recursos naturales y una mano de obra asequible, el país ofrece numerosas oportunidades de inversión debido a sus sectores aún inexplorados, lo que lo convierte en una opción con un gran potencial.

Además, el norte se ha convertido en un lugar de interés para los fabricantes extranjeros que buscan diversificar su cadena de producción. La subcontratación de tecnología y una infraestructura de calidad continúan mejorando gracias a las iniciativas gubernamentales. Esto lo convierte en un mercado con oportunidades inexploradas que merece la pena explorar.

Es momento escoger un vehículo adecuado para captar una posible recuperación acompañada de un fuerte fund flow positivo.

VanEck Vietnam ETF busca replicar el rendimiento general del país. Esto incluye empresas que cotizan en bolsa que están constituidas en Vietnam o que están constituidas fuera del país, pero que tienen al menos 50% de sus ingresos/activos relacionados directamente con Vietnam.

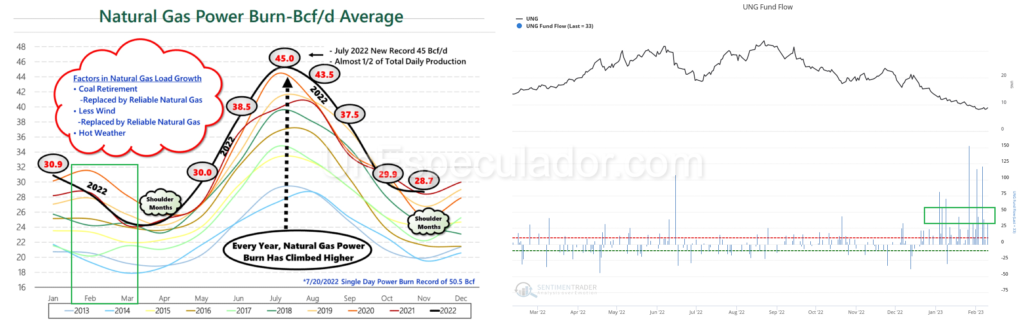

Trading en Gas Natural – Fund Flow en Gas Natural

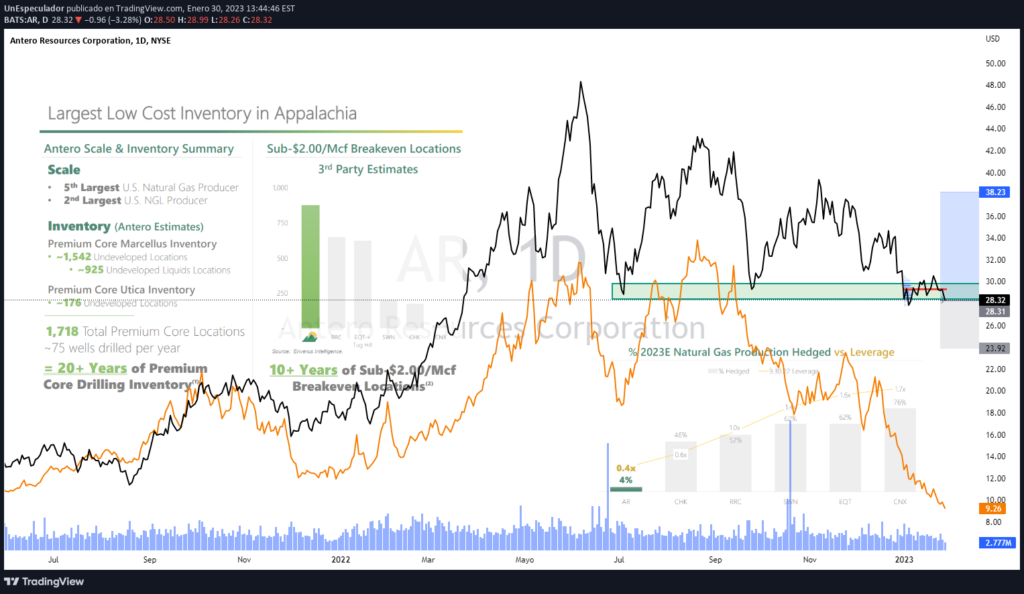

El precio del gas natural se encuentra en un nivel extremadamente bajo en estos momentos. A pesar de la pesimista perspectiva del sector, existe la posibilidad de una recuperacio´n, lo que significa que los inversores pueden aprovechar esta situacio´n con productores sin hedges.

Antero Resources es una compan~i´a de exploracio´n y produccio´n de gas natural que se encuentra entre los li´deres del sector. Esta empresa estadounidense ofrece una oportunidad de exponernos a una posible recuperacio´n del gas natural, ya que su precio/ganancia (P/E) ajustado es de 5,83x y su P/E estimado a futuro es de 5,01x.

La empresa cuenta con una infraestructura de transporte integrada que facilita la exportacio´n de LNG. Para mejorar au´n ma´s su posicio´n financiera, el 25 de octubre de 2022, el Consejo de Administracio´n autorizo´ un aumento de 1000 millones de do´lares mediante la recompra de acciones (buybacks).

Tienen ma´s de 20 an~os de Inventario Premium. Years of Premium Inventory significa los an~os de inventario de primera calidad. Esto se refiere a la cantidad de combustible natural que una empresa de gas natural ha acumulado para su uso futuro. Esto le permite a la empresa tener un suministro constante de combustible para su negocio.

• 5th Largest U.S. Natural Gas Producer

• 2nd Largest U.S. NGL Producer

La divergencia entre AR y UNG (naranja) se ha vuelto considerable, es ahi´ donde debemos evaluar el riesgo y la posible rentabilidad.

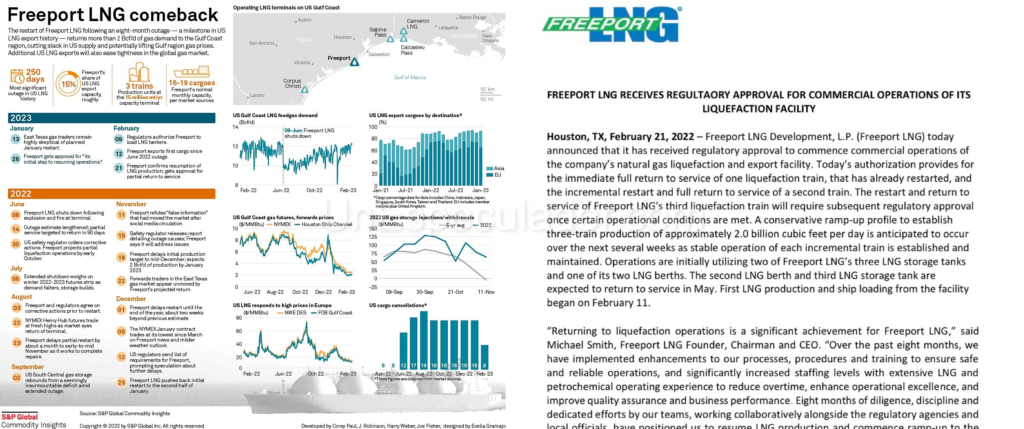

La ausencia de exportaciones de Freeport LNG desde junio de 2022 hasta febrero de 2023 fue un acontecimiento importante en la historia de las exportaciones de gas natural de los Estados Unidos que demostró la creciente conexión entre la oferta estadounidense y los mercados globales de gas.

Las interrupciones en el suministro de GNL son inherentemente probables. El 32% de las plantas de GNL del mundo, que representan el 55% de la capacidad de licuefacción global, experimentan fallos no planeados más de 5 veces al año, con un promedio de 90 días por instalación.

Conclusiones Tactical Fund Flow | Trading Macroeconomía

En resumen, hemos tratado varios de los aspectos más interesantes sobre fund flows y sentimiento en el mercado.

Os invito a complementar algunos de estos puntos con vuestras propias ideas, simplemente añadir algunos componentes estratégicos para poder huir de los datos clásicos sin ventaja aparente alguna.

Las variables derivadas facilitan una mejor compresión de los hechos, especialmente en tiempos de volatilidad y pesimismo. Amortiguamos substancialmente las caídas gracias a activos que se benefician de ello. He propuesto Vietnam como sugerencia, pero estoy seguro de que hay otras parecidas o mejores.

La asignación de activos es la decisión más importante que realizamos. Nuestro trabajo no es otro que desarrollar una asignación básica (core) y una vertiente estratégica. Fund flow y sentimiento nos ayudarán a evitar malas prácticas o a detectar nuevas oportunidades. El peligro es olvidarse son solo temporales.

El entorno macroeconómico ha cambiado significativamente. Es un cambio de régimen, una conjetura que no se debe hacer a la ligera. Como parte de esta transición, los rendimientos probablemente serán bajos para los que no quieran salirse de las estrategias populares, su zona de confort.

Grupo Telegram para preguntas: https://t.me/unespeculador

Gracias a todos, si el contenido de esta web te resulta útil, agradecería mucho que me apoyaras en Patreon para poder seguir desarrollando aportes de calidad para ti.

Sígueme en Twitter para estar al día de todas las novedades: https://twitter.com/enricjaimez

Gracias por apoyar UnEspeculador, este Patreon se dedica exclusivamente a pagar los diferentes servicios de datos, research, hosting, seguridad para la web y las múltiples horas que dedico a trabajar en abierto, es totalmente opcional y agradezco a la gente quiera colaborar (todo gratis no es posible, no funciona).

https://www.patreon.com/unespeculador

En este nivel de suscripción añadiré toda una serie de contenido y material extra, esto puede incluir ideas por desarrollar, seguimientos, informes, explicaciones más detalladas…