En este artículo, exploraremos el fascinante viaje de la economía japonesa a lo largo de las últimas tres o cuatro décadas, comenzando desde 1980. Este periodo se caracteriza por una serie de desafíos sin precedentes, que van desde la vertiginosa formación de una burbuja económica hasta su subsiguiente colapso y las consiguientes repercusiones. En la sombra de una persistente deflación, el estancamiento se ha convertido en una característica constante, arrojando luz sobre la complejidad de los desafíos económicos a los que Japón ha tenido que enfrentarse.

Economía Japón | Burbuja – Abenomics

La economía japonesa experimentó un impresionante crecimiento desde la mitad del siglo XX hasta principios de la década de 1970, estableciéndose como la segunda economía más grande del mundo, justo detrás de Estados Unidos. A pesar de ello, a finales de la década de 1980, Japón se encontraba al borde de un precipicio financiero, enfrentando desafíos económicos de una magnitud sin precedentes, que amenazaban con poner fin a su impresionante ascenso y desencadenar una crisis de proporciones históricas.

Formación de la burbuja en Japón

La denominada burbuja económica de Japón se refiere a un período de exuberancia financiera y especulación descontrolada que envolvió al país en la década de 1980. Este fenómeno, que alcanzó su apogeo en la segunda mitad, ha dejado una marca indeleble en la historia económica mundial debido a su excepcional naturaleza deflacionaria. Para comprender mejor esta burbuja, es importante abordar antes dos temas fundamentales.

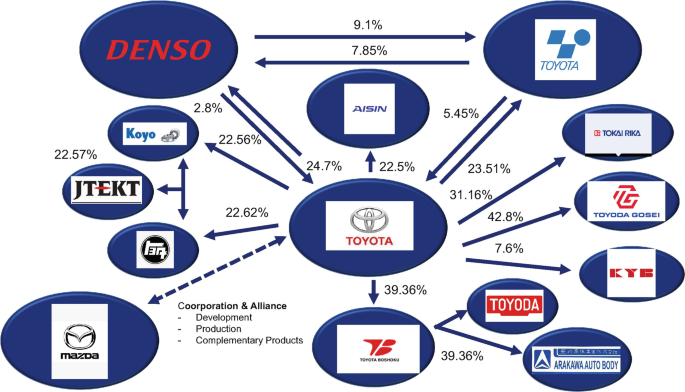

En primer lugar, resulta crucial comprender cómo Japón logró desarrollar una industria tan competitiva. Este logro se atribuye principalmente a la implementación de los Keiretsu, redes empresariales interconectadas, y al empleo de window guidance, una política gubernamental que influía en la asignación de crédito y en las inversiones de las instituciones financieras. Posteriormente, se hace evidente la importancia de la divisa y el tipo de cambio en el contexto del comercio internacional, lo que desempeñó un papel crucial en el crecimiento económico y en la posición de Japón en el escenario mundial.

Metodología Keiretsu – ¿Qué es Keiretsu?

Los Keiretsu, fundamentales para el desarrollo económico de Japón, no solo fomentaron la cooperación empresarial, sino que también impulsaron la innovación y la competitividad a nivel mundial.

Los Keiretsu representaban intrincadas redes de empresas interconectadas, unidas por sólidos vínculos financieros y comerciales. Estas alianzas estratégicas, reconocidas por su colaboración armoniosa entre entidades diversas, desempeñaron un papel fundamental como impulsores de la economía japonesa. Estas estructuras empresariales, arraigadas en una cultura de confianza mutua y lealtad, no solo buscaban asegurar su posición en el mercado internacional, sino también desplazar a la competencia.

El término window guidance se refiere a una política económica implementada en Japón durante la posguerra y a lo largo de la década de 1980. Bajo esta política, el gobierno japonés proporcionaba orientación a los bancos y a otras instituciones financieras sobre a quién prestar y a qué tasas. Esta orientación se utilizaba para dirigir los flujos de crédito hacia ciertos sectores específicos de la economía, a menudo en apoyo de las metas económicas y de políticas gubernamentales más amplias. La implementación del window guidance se consideró fundamental para el desarrollo de la economía japonesa durante ese período, al influir directamente en las decisiones de inversión y en la asignación de recursos financieros.

Los Keiretsu se vieron favorecidos por un entorno propicio creado por el gobierno japonés (window guidance), el cual fomentó activamente un sistema de colaboración entre entidades empresariales y financieras. A través de la facilitación de préstamos a tipos preferenciales, el gobierno japonés impulsó el crecimiento y la estabilidad de estos grupos.

Estos seis titanes eran conocidos como el Big 6: compuesto por Mitsui, Mitsubishi, Sumitomo, Fuyo, Sanwa e Ichikan.

Con una sólida infraestructura de apoyo y un clima regulatorio favorable, los Keiretsu pudieron acceder a recursos financieros esenciales y capitalizar al máximo las oportunidades, contribuyendo en gran medida al impresionante desarrollo económico del país.

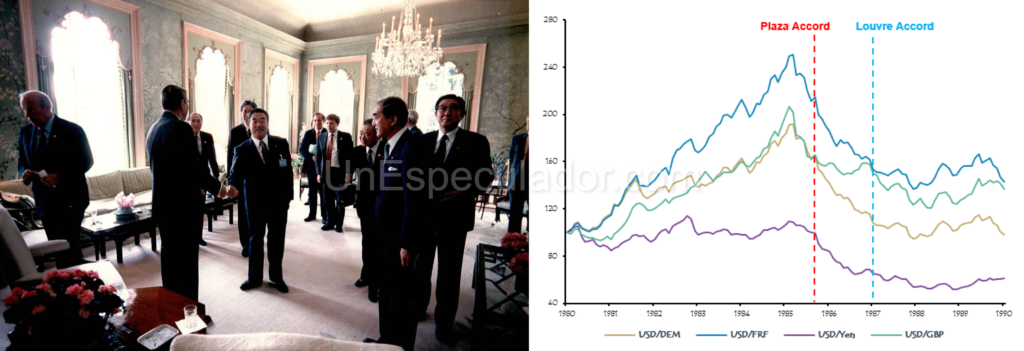

Plaza Accord

El Plaza Accord fue un pacto económico alcanzado en el Hotel Plaza de Nueva York en 1985 entre los gobiernos de Francia, Alemania Occidental, Japón, el Reino Unido y los Estados Unidos. Este acuerdo se llevó a cabo en un esfuerzo por abordar el problema de la apreciación del dólar estadounidense en relación con otras monedas, particularmente el yen japonés y el marco alemán.

La apreciación del dólar como valor refugio había estado erosionando la competitividad de las exportaciones estadounidenses en los mercados internacionales, lo que había generado una caída en la demanda de los productos y servicios estadounidenses en el extranjero.

El objetivo central del acuerdo fue estabilizar los tipos de cambio de las monedas para corregir los desequilibrios económicos y fomentar la estabilidad monetaria a nivel internacional. Como resultado de este pacto, se implementaron medidas para depreciar el dólar en comparación con el yen y el marco alemán, lo que impulsó la competitividad de las exportaciones estadounidenses y contribuyó a la reducción de los desequilibrios comerciales en la economía global, previamente dominada en gran medida por Japón.

Este cambio de dinámica marcó un hito significativo en la evolución de la economía global y llevó a una reconfiguración de las estrategias económicas tanto de Japón como de otros actores clave en el escenario internacional.

Exuberancia burbuja Japón

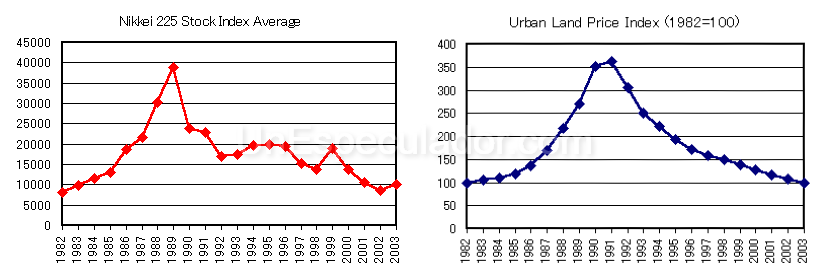

Este período de crecimiento económico fue alimentado por factores como la liberalización económica, el estímulo gubernamental y la inversión en infraestructura que siguieron a la Segunda Guerra Mundial. Además, la política monetaria expansiva del banco de Japón también contribuyó a la burbuja, la entidad mantenía tipos de interés artificialmente bajos.

La creación de crédito bancario se expandió a una tasa de aproximadamente el 15% anual, mientras que el PIB creció solo alrededor del 6% al año. El dinero recién creado no se utilizó de manera productiva, sino que se destinó a compras muy especulativas.

Se produjeron situaciones ciertamente surrealistas, el valor de algunos inmuebles en el corazón de Tokio superó ampliamente el valor de propiedades comparables a ciudades enteras. Los activos inmobiliarios se convirtieron en una nueva fuente de riqueza parecía inagotable. Muchos japoneses comenzaron a considerar comprar propiedades como inversiones completamente seguras perpetuando esta dinámica de only goes up, lo que intensificó aún más el frenesí de la burbuja.

Barsky (2011) señala que la discrepancia entre los inversores respecto a los fundamentos podría explicar la mayor parte del aumento en los precios de las acciones durante los años de la burbuja. Si existen limitaciones en no poder ponerse corto, los precios de las acciones reflejan la evaluación de los inversores más optimistas. Las encuestas muestran que la mayoría de los inversores no creían que las acciones estuvieran sobrevaloradas en comparación con los fundamentales, incluso en el pico de la burbuja.

El auge de los precios de los activos también generó un auge en la economía real, especialmente en la producción industrial y el PIB real.

Independientemente de la razón del aumento de los precios de los activos, el consumo y la inversión se estimulan durante un auge. Hay dos canales importantes a través de los cuales los precios de los activos influyen en las actividades económicas reales.

- En primer lugar, los aumentos en el valor de los activos financieros de los hogares alientan a las personas a consumir más y generan un auge en el consumo. A esto se le conoce como el efecto riqueza.

- En segundo lugar, los aumentos en el valor de los activos corporativos facilitan que las corporaciones financien la inversión, ya que las empresas pueden utilizar esos activos más valiosos como garantía adicional para pedir prestado más a los bancos. A esto se le llama el efecto colateral.

Tanto el efecto riqueza como el efecto colateral fueron muy importantes en la burbuja, pero el efecto colateral fue el más relevante de los dos. Las inversiones por parte de las empresas crecieron rápidamente y realizaron la mayor contribución de la expansión.

Party was wild…

Los empresarios y ejecutivos japoneses, influenciados por el auge económico y la exuberancia generalizada, llevaron un estilo de vida ostentoso y derrochador. Las cenas suntuosas, los lujosos viajes de negocios y la vida nocturna extravagante (señoritas) eran comunes en ese momento. La cultura del exceso empresarial se convirtió en un símbolo de estatus y riqueza, que en última instancia contribuyó a la burbuja.

Nouveau Riche, estas eran personas que habían adquirido riqueza rápidamente a través de inversiones en el mercado de valores y bienes raíces, y que demostraban su riqueza a través de sus gastos extravagantes en artículos de lujo, automóviles caros y mansiones opulentas. Esta tendencia reflejaba la mentalidad generalizada de que la riqueza era fácil de obtener y que el dinero nunca se agotaría.

Las medidas gubernamentales implementadas durante el período de exuberancia financiera no lograron abordar completamente las preocupaciones en torno a la especulación desenfrenada y la inflación de activos. Aunque se emitieron avisos y se aumentaron los tipos de interés, las respuestas no fueron suficientes para frenar el entusiasmo del mercado inmobiliario.

🔸Avisos

It was not true that the government did nothing to cope with the situation. For example, in July 1985, an administrative circular was issued from the Ministry of Finance (MOF) to banks. The circular requested that banks refrain from lending for speculative land transactions, and similar circulars were issued in April and December 1986, October 1987, and October 1989, to address the issue from the financing side.

🔸Tipos de interés

In May 1989, the BOJ raised the discount rate by 0.75% from 2.5% to 3.25% for the first time in nine years. This was explained as a preemptive step to stem inflation under yen depreciation, which had started around May 1989 (Komine 2011, 303). In October 1989, the BOJ raised the discount rate by 0.5 to 3.75%.

🔸Supervisar y regular ciertas transacciones

Under the continued rise in asset price, in October 1987, the Cabinet decided on “Outline of Emergency Land Measures,” which included such measures as flexible operation of monitoring zones under which certain land transactions were placed under prior registration requirements to the authorities, guidance on banks, suspension of sale of lands owned by the ex-National Railway, and the review of relevant taxation issues.

Fuente: Japan’s Long Stagnation, Deflation, and Abenomics – Kenji Aramaki (2018)

La falta de medidas más estrictas y regulaciones efectivas contribuyó al desarrollo de una burbuja que finalmente estallaría con consecuencias devastadoras.

Colapso burbuja Japón

El colapso de la burbuja, que se produjo a principios de los años 90, fue un evento económico trascendental que marcó una transición abrupta de la euforia financiera a lo que podríamos denominar un bajonazo. Múltiples factores contribuyeron a este procesos y las repercusiones resultaron en importantes consecuencias económicas (trataremos esto más adelante).

La mayoría de los japoneses no se dieron cuenta de que el país estaba entrando en una recesión hasta 1993. Las empresas aún podían acceder a capital (crédito) para mantenerse a flote, lo que ocultó la gravedad de la situación. En 1993, las oportunidades laborales escaseaban a medida que aumentaban las quiebras corporativas. Los recién graduados se encontraron luchando por un empleo estable, lo que generó una creciente preocupación en la sociedad japonesa dado que las empresas solo contrataban una vez al año.

Cuando los precios de las acciones comenzaron a caer en 1990, se interpretó como una corrección debido a los excesos. Se creía que los precios no caerían más de lo necesario para corregir la situación. No obstante, la estabilidad se vio negada una y otra vez desde 1991 hasta 1995. Los precios del sector inmobiliario comenzaron a descender en 1991, y estas caídas tuvieron un gran impacto en el sistema bancario, ya que muchos préstamos otorgados a empresas inmobiliarias y de construcción dejaron de generar beneficios y pasaron a ser considerados de alto riesgo.

Los bancos japoneses tenían grandes cantidades de préstamos que nunca podrían recuperar y se negaban a reconocer las perdidas. Esta negativa a asumir la realidad, resultó ser generalizado en todo el sector bancario. Nadie quería reconocer que se había prestado dinero a quien no se debía.

El aumento de los tipos de interés como respuesta a la sobrecalentada economía, desencadenó en la caída de los precios de activos y desestabilizó aún más el frágil sistema bancario.

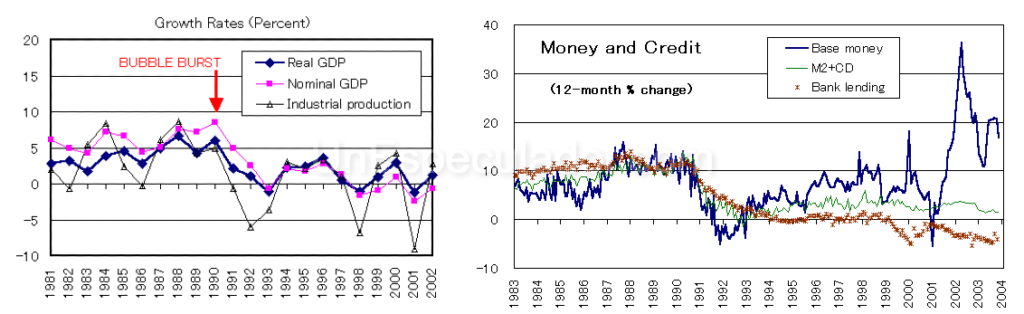

Recesión – Década Perdida

El término Década Perdida se asocia con la devastadora crisis que siguió al colapso de la burbuja económica en Japón a principios de los años 90. Este sombrío período se caracterizó por una serie de desafíos complejos y decisiones dudosas.

Politica monetaria

Durante este período, los tipos de interes, una de las herramientas principales de la política monetaria experimentaron cambios significativos. Inicialmente, se incrementaron 5 veces desde 2.5% hasta 6.0% en un lapso de un 15 meses, entre mayo de 1989 y agosto de 1990.

Posteriormente, a partir de julio de 1991, en tan solo 10 meses, se redujeron en 7 ocasiones más, llegando a situarse en un 1.75% en septiembre de 1993. En 1995, los tipos fueron reducidos 2 ocasiones más, alcanzando un nivel cercano a cero (0.5%).

Overkilling the economy with policy measures in response to strong social criticism on surging land prices and the inequality between “Haves” and “Have Nots” apparently played an extremely important role at the beginning of the two-decade-long stagnation.

La repentina desaceleración se logró a través de una política monetaria agresiva y restrictiva, junto con la implementación de límites directos en los préstamos relacionados con bienes inmuebles, lo que resultó en una caída drástica en el crecimiento de la masa monetaria. A medida que la economía se desaceleraba, los excesos acumulados tanto en activos como en pasivos se convirtieron en una carga abrumadora para muchas empresas.

La debacle comenzó con la bancarrota y los problemas generalizados en el sector bancario. Los bancos japoneses se encontraron en una situación precaria, con una carga de préstamos incobrables derivada de la caída de los precios de los activos y la imposibilidad ofrecer nuevos créditos. El gobierno intervino para rescatar a varias instituciones financieras y para restablecer la estabilidad del sistema, implementando medidas destinadas a sanear los balances.

Divisa

La fuerte apreciación del yen a mediados de los años 90, resultado de los acuerdos Plaza, impactó negativamente en las exportaciones y socavó la confianza empresarial. Las condiciones del balance empeoraron, lo que generó una carga adicional. Las considerables pérdidas de capital sufridas por empresas no financieras y financieras debido a la brusca deflación de activos afectaron negativamente sus balances, lo que resultó en una disminución en la inversión y la demanda de crédito por parte de estas empresas.

Sharp Yen Appreciation

Another depressing factor on the growth was the rapid yen appreciation in the mid-1990s.The yen appreciated from 125 yen to the dollar in January 1993, when the first term of the Clinton administration started, to 79.75 yen to the dollar on April 19, 1995, representing some 57% appreciation of the yen vis-à-vis the US dollar in just little more than two years.16 Rapid yen appreciation, together with the Great Hanshin-Awaji Earthquake in January 1995, hurt exports and dampened business confidence.

La persistente disminución en las tasas de crecimiento también redujo el retorno esperado en las propiedades, disminuyendo la demanda de terrenos, deprimiendo los precios de la tierra y generando pérdidas adicionales. En el período inicial de ajuste, la economía japonesa se vio privada de dos importantes impulsores de la recuperación económica: la inversión privada y las exportaciones. Aunque el gobierno respaldó la economía y el consumo privado mostró ciertos efectos estabilizadores, la sostenibilidad de su contribución al crecimiento resultaba incierta en medio de la prolongada estancación.

Deflación – Confianza

Además de la crisis bancaria, Japón se enfrentó a una desafiante espiral de deflación persistente. Este fenómeno desalentó el gasto de los consumidores, ya que la continua disminución de los precios generó una mentalidad de espera entre la población, afectando así la recuperación económica.

La deflación puede ser definida como un fenómeno económico caracterizado por una tendencia prolongada de disminución generalizada en los precios de bienes y servicios.

Este fenómeno, al generar una expectativa de reducción adicional en los precios, tiende a desincentivar el gasto por parte de consumidores y empresas, lo que a su vez puede desencadenar un ciclo adverso de disminución en la actividad económica y el crecimiento. Además, la deflación puede plantear desafíos significativos en relación con la gestión de la deuda, afectando la capacidad de pago tanto de entidades privadas como gubernamentales.

El estancamiento económico se convirtió en una característica distintiva de la década. El débil crecimiento económico se vio exacerbado por la contracción en la inversión empresarial y un consumo anémico. A pesar de las políticas gubernamentales destinadas a estimular la economía a través del gasto público y medidas monetarias expansivas, la falta de confianza en la economía limitó su efectividad, lo que agravó aún más la situación.

La crisis obligó a las empresas japonesas a realizar reestructuraciones significativas. Para hacer frente a su endeudamiento, muchas compañías llevaron a cabo reducciones de costes, recortes de empleos y la venta de activos no esenciales.

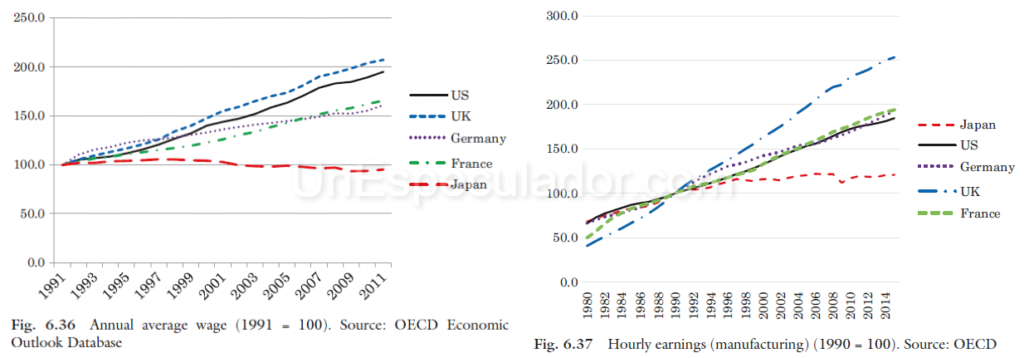

Este gráfico representa la evolución del salario nominal promedio (1990=100) en cinco naciones avanzadas. Únicamente en Japón, de entre este grupo de naciones avanzadas, se observó un estancamiento y declive en los salarios nominales. La contención salarial ha continuado incluso después de que el exceso de empleo fuera eliminado a mediados de los años 2000.

BoJ, Cartel Bancario, Keiretsu

¿Tenía miedo el BoJ de la inflación?

Una primera interpretación sugiere que el Banco de Japón podría no haberse percatado de la pertinencia de su política. El objetivo declarado por el gobernador Mieno en 1990 consistía en combatir la inflación de los precios. No obstante, es posible que el BoJ estuviera librando una batalla obsoleta, ignorando la realidad de que la economía ya se hallaba sumida en un periodo de deflación.

La realidad es otra.

El Banco de Japón (BoJ) instituyó y mantuvo un sistema window guidance que, efectivamente, operaba como un cartel bancario. Bajo este sistema, el BoJ asignaba cuotas de aumento de préstamos a los bancos en función de sus préstamos anteriores, lo que garantizaba que los bancos más grandes tuvieran una capacidad superior para aumentar los préstamos en comparación con los bancos más pequeños. Este enfoque se implementó con el propósito de preservar la estructura jerárquica bancaria existente y evitar alteraciones significativas en las clasificaciones.

Además, el BoJ empleaba una fórmula específica para determinar las asignaciones de cuotas, dando prioridad a los cuatro principales bancos de la ciudad, seguidos por los bancos a largo plazo y otros tipos de entidades bancarias, lo que aseguraba la continuidad del orden jerárquico. El Banco de Japón ejercía un poder discrecional considerable para ajustar estas cuotas a su discreción y favorecer a ciertos bancos sobre otros.

El BoJ también realizaba la asignación de los créditos.

Además de las reuniones trimestrales, se llevaban a cabo audiencias mensuales donde funcionarios de los bancos asistían al Banco de Japón para presentar sus planes comerciales en relación con cambios en depósitos, préstamos e inversiones en acciones y bonos. Según un funcionario del BoJ, estas sesiones de orientación eran sumamente detalladas. El Banco de Japón no solo estaba al tanto de los sectores que recibían fondos, sino que también conocía los nombres de las principales empresas beneficiarias.

Como expresó un oficial bancario, al BoJ le interesaba conocer «el destino y el propósito de los fondos». Durante estas sesiones, el Banco de Japón indagaba sobre la distribución de los préstamos en los distintos sectores industriales, la proporción de préstamos a corto y largo plazo, el tamaño de los prestatarios, la demanda de préstamos en el sector inmobiliario y otros aspectos relevantes. En ocasiones, se solicitaban los nombres de clientes destacados.

La información detallada sobre los préstamos se desglosaba por sector industrial, proporcionando los nombres y cantidades de los principales prestatarios dentro de cada sector específico de la economía. Window guidance fue abolido de manera repentina en julio de 1991, muy apresuradamente. Los funcionarios del Banco de Japón afirmaron que la abolición se anunció con tan poca antelación que sorprendió incluso a los propios funcionarios encargados de la orientación.

Las posteriores quiebras serían inevitables…

Quiebras bancarias

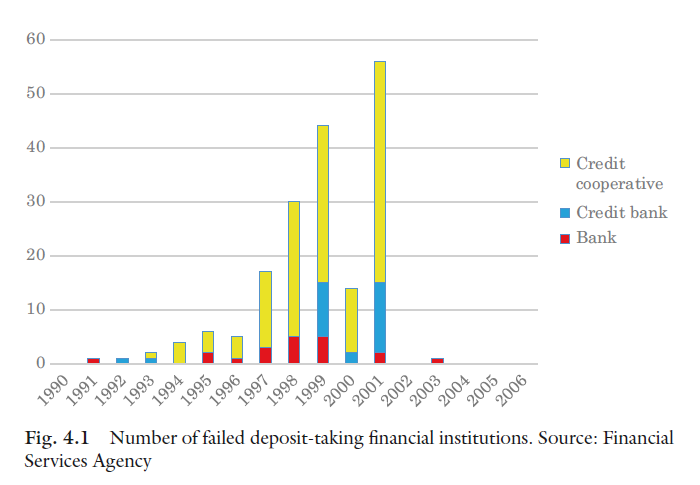

Durante el período de estrés sistémico severo, se produjo un nivel sin precedentes de fallos en instituciones financieras. En total, 181 instituciones financieras colapsaron entre los años noventa y la primera mitad de los años 2000.

Repasemos algunos datos.

De estas, 161 (89%) de las 181 instituciones fallidas se produjeron en un lapso de cinco años, desde 1997 hasta 2001, y más de 2/3 eran cooperativas de crédito.

Durante este período, el número de instituciones financieras disminuyó drásticamente en 500 (-44,9%), pasando de 1.080 al final de marzo de 1990 a 580 al final de marzo de 2014. Más del 42,4% (212 instituciones) de estos cierres se produjeron en un lapso de cinco años, desde finales de marzo de 1997 hasta finales de marzo de 2002, con el estallido de la crisis financiera de 1997-1998, y el 84,0% (178 instituciones) de estas 212 instituciones eran ya sea bancos de crédito o cooperativas de crédito.

Costumbres y zombis

La recuperación de Japón se vio obstaculizada por problemas estructurales arraigados, como los grupos empresariales keiretsu, la práctica del empleo de por vida y una burocracia resistente a la reforma. La política fiscal expansiva implementada en medio de la crisis resultó en una enorme deuda gubernamental, que en la actualidad asciende al 255,39% del PIB (2021), presentando un desafío aún mayor para la recuperación económica a largo plazo.

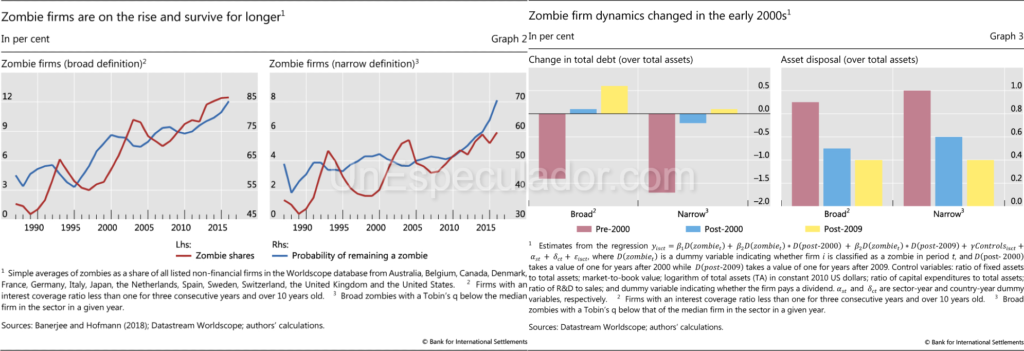

Paper: The rise of zombie firms: causes and consequences – Ryan Niladri Banerjee, Boris Hofmann (2018)

Se sostiene que permitir la supervivencia de empresas con dificultades para cumplir con sus préstamos reduce la eficiencia de toda la economía (compañías zombis). En contra de este argumento, se plantea que si no hubo restricción de crédito en el período I (durante 1991-1997), el problema no fue la existencia de empresas presuntamente ineficientes, sino la demanda insuficiente de inversión en áreas productivas y eficientes. Por lo tanto, en ese momento no se necesitaba la eliminación de empresas supuestamente ineficientes, sino encontrar empresas productivas dispuestas a correr riesgos.

Aunque hay cierta validez en el argumento de las empresas zombis, el sector corporativo experimentó un prolongado exceso de capacidad y una paralización en la inversión. Durante un extenso período posterior al colapso de la burbuja, la disposición del sector corporativo a asumir riesgos para el futuro se vio significativamente limitado.

Consecuencias Sociales

La subsiguiente Década Perdida tuvo un impacto profundo y generalizado en la sociedad japonesa.

A medida que las dificultades económicas se prolongaban, surgieron una serie de problemas sociales, exacerbando las tensiones existentes. El aumento del desempleo, la inseguridad laboral y la disminución de los ingresos tuvieron un efecto devastador en la estabilidad emocional de los individuos y las familias. Este contexto de incertidumbre económica y laboral se asoció directamente con un aumento en los índices de suicidio, reflejando la angustia y la desesperanza que enfrentaban muchos ciudadanos.

Además, la presión económica y la pérdida de estabilidad financiera afectaron la cohesión familiar, lo que se reflejó en un incremento de las tasas de divorcio y conflictos familiares. La creciente desigualdad y la falta de oportunidades económicas también se correlacionaron con un aumento en la delincuencia juvenil, ya que algunos jóvenes se encontraron sin vías claras hacia un futuro próspero.

Durante el período de rápido crecimiento económico, Japón era una nación demográficamente joven. Una medida resumida se define como la relación entre la población joven y en edad de trabajar (generalmente de 20 a 64 años) y la población de edad avanzada (generalmente de 65 años o más).

Una proporción alta de apoyo indica que el país tiene relativamente más personas jóvenes para mantener a los ancianos. Antes de mediados de la década de 1980, Japón tenía la proporción de apoyo más alta entre los países del G7, pero disminuyó rápidamente con el tiempo. Para mediados de la década de 2000, Japón era demográficamente el país más envejecido de entre los integrantes del G7.

Demográficamente, Japón se enfrenta a una población envejecida con menos trabajadores para sostener a un creciente número de jubilados, lo que amenaza el crecimiento futuro y los sistemas de bienestar. Además, aunque las industrias exportadoras de Japón siguen siendo competitivas, representan una parte mucho más pequeña en la economía mundial que antaño.

Abenomics – ¿Qué es Abenomics?

Abenomics es un término que se refiere a las políticas económicas implementadas por el entonces Primer Ministro de Japón, Shinzo Abe, durante su segundo mandato en el cargo, que comenzó en diciembre de 2012. Estas políticas se centraron en tres pilares principales para volver a estimular la economía.

Política Monetaria

La primera flecha de Abenomics se centró en una política monetaria más expansiva. El Banco de Japón, bajo la dirección de Haruhiko Kuroda, adoptó una estrategia de flexibilización cuantitativa y cualitativa que incluyó la compra masiva de activos, como bonos del gobierno (deuda) y otros instrumentos financieros. El objetivo era combatir la deflación crónica, aumentar la inflación y estimular la demanda interna.

Política Fiscal

La segunda flecha se centró en políticas fiscales expansivas. Japón implementó paquetes de estímulo que incluyeron inversiones en infraestructura, programas de gasto público y recortes de impuestos para estimular la economía y contrarrestar la caída de la demanda.

Reformas Estructurales

La tercera flecha apuntó a la implementación de reformas estructurales destinadas a mejorar la competitividad y la eficiencia de la economía japonesa. Esto incluyó medidas para abrir los mercados, promover la inversión y la innovación, y mejorar la participación de la mujer en el mercado laboral.

Objetivos

Las políticas de Abenomics se implementaron con el objetivo de lograr una serie de resultados, entre ellos:

- Estimular el crecimiento económico sostenible.

- Combatir la deflación y alcanzar una tasa de inflación del 2%.

- Reducir la carga de deuda pública en relación con el Producto Interno Bruto (PIB).

- Incrementar la inversión empresarial y la productividad.

- Reducir la brecha entre ricos y pobres.

- Aumentar la participación de la mujer en el mercado laboral.

Las políticas de Abenomics han tenido un impacto mixto. La flexibilización cuantitativa y las políticas fiscales expansivas lograron un crecimiento económico inicial, pero alcanzar el objetivo de inflación del 2% resultó ser complicado. También se avanzó en algunas reformas estructurales, pero algunas áreas, como la apertura del mercado agrícola y la participación de la mujer en la fuerza laboral, requerían cambios más profundos.

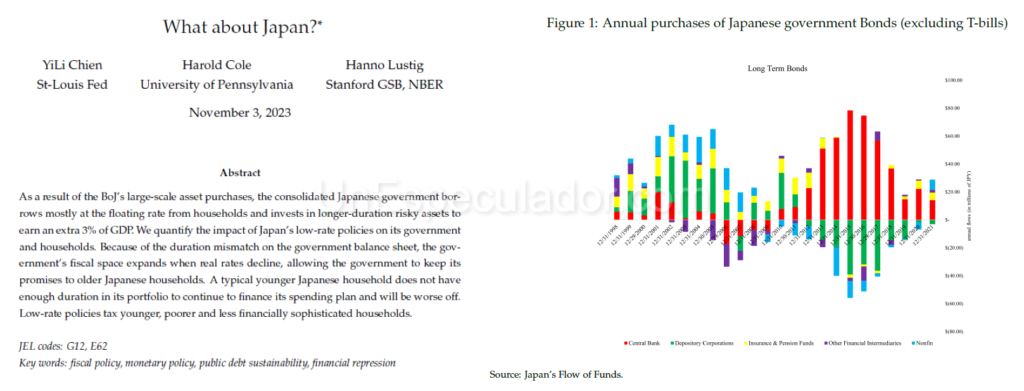

Paper: What about Japan? – YiLi Chien, Harold L. Cole, Hanno N. Lustig (2023)

El paper examina el impacto de las políticas de tipos bajos en Japón sobre el gobierno y los hogares, centrándose en el desajuste en la duración en el balance gubernamental y sus consecuencias para distintos estratos de la población.

El gobierno japonés ha implementado políticas de tipos bajos para ampliar su capacidad fiscal, permitiéndole cumplir sus compromisos con los hogares de mayor edad. No obstante, este enfoque a corto plazo ha generado un desequilibrio. Aunque esto ha beneficiado a los hogares más mayores, ha tenido repercusiones negativas en los hogares más jóvenes, quienes son menos financieramente sofisticados y solo poseen activos financieros a corto plazo (depósitos).

By consolidating the balance sheet of the Japanese government and the Bank of Japan, we document that the Japanese government has engineered a massive duration mismatch on its balance sheet. As a result of this duration mismatch, the government has earned significant excess returns that help to explain why the Japanese government can sustain a high amount of debt, more than 200% of GDP, and run consistent fiscal deficits. In order to do this, the government has to issue overpriced securities. We quantify the size of financial repression, which almost reaches 2%. In other words, without financial repression, the returns of government liability would be 2% higher.

Estas politicas han ocasionado una regresión en la distribución del ingreso, con un impacto negativo en los hogares más jóvenes y más pobres. Asimismo, se subraya que los tipos bajos pueden mermar la capacidad de los hogares más jóvenes para financiar sus planes de futuro, lo que podría afectar negativamente su bienestar financiero.

Japón y su control de la curva de rendimientos

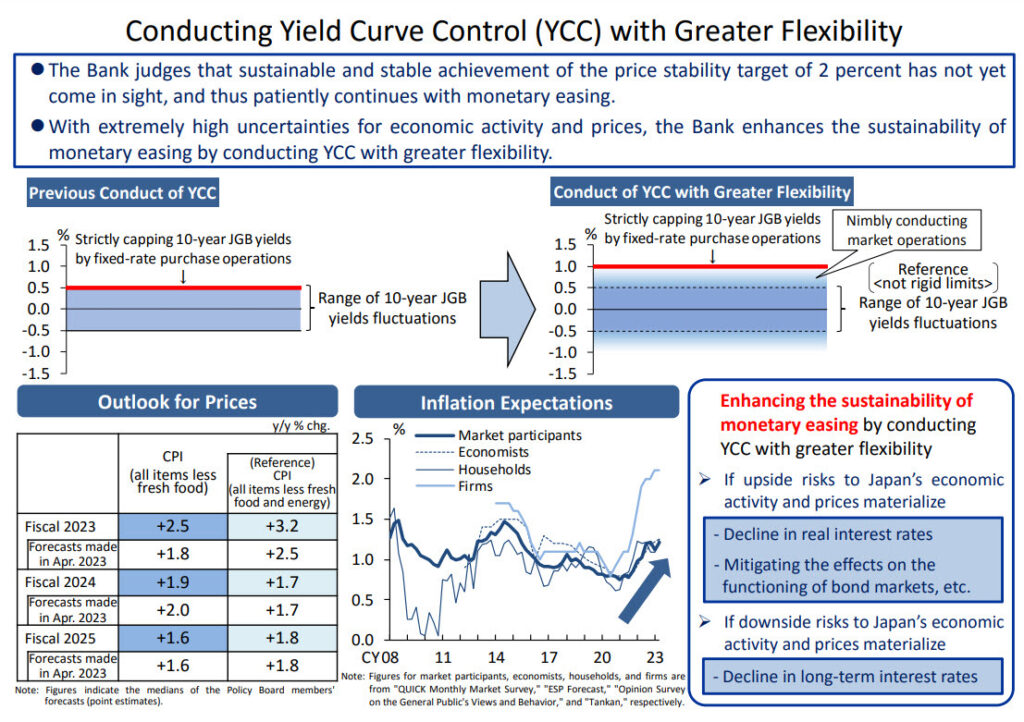

Recientemente, el Banco de Japón abandonó su límite estricto del 0,5% en el rendimiento de los bonos gubernamentales japoneses a 10 años, elevando el límite al 1,0%. Para evitar que este nuevo límite sea superado, el BOJ se comprometió a comprar tantos bonos gubernamentales a 10 años como sea necesario para mantener su nueva línea de referencia.

Además de los inversores japoneses, los bonos del gobierno japonés se consideran entre los más seguros del mundo, lo que los convierte en un punto de referencia para los operadores de bonos a nivel mundial. Este cambio tendrá implicaciones significativas en los mercados globales de renta fija, ya que los movimientos en los bonos japoneses a 10 años influirán en el cálculo de las tasas de interés de los bancos centrales y el valor de las monedas en todo el mundo. Con la expectativa de una menor intervención inmediata del BOJ una vez que se superó el 0,5%, todos los ojos están puestos en dónde encontrará su nuevo equilibrio.

Invertir en Japón – ¿Cómo invertir en Japón?

Nunca está de más conocer como poder invertir en un determinado país.

Amundi MSCI Japan UCITS ETF Acc

Ticker: LCUJ – LCJP

El Amundi MSCI Japan UCITS ETF Acc tiene como objetivo hacer un seguimiento del índice MSCI Japan. Este índice se encarga de rastrear las principales acciones japonesas.

TER 0,12% – Accumulación

Conclusiones Economía Japón | Burbuja – Abenomics

El libre mercado nunca es realmente libre.

La deflación representa un desalentador fenómeno con impactos negativos en los activos financieros, los costes de la deuda y los beneficios empresariales. Este proceso socava la confianza empresarial, reduce los ingresos fiscales y puede desalentar a los inversores extranjeros, quienes tienden a evitar economías en lucha contra esta situación. No obstante, para los consumidores, la deflación puede proporcionar un alivio financiero encubierto, ya que los hogares experimentan un aumento en su poder adquisitivo.

La importancia de la adaptabilidad y la innovación se revela como una lección fundamental, a la par de la necesidad de equilibrar las políticas monetarias y fiscales para alcanzar un crecimiento económico sostenible, un objetivo que, sin duda, se presenta como un desafío significativo. Es posible que la deflación y el bajo crecimiento se conviertan en la nueva normalidad en Japón, dado el desafío que implica revertir estas tendencias a largo plazo.

A pesar de los desafíos planteados, la economía japonesa ha logrado mantener niveles de vida relativamente altos, lo que sugiere que una deflación moderada no necesariamente desencadena una catástrofe por sí sola.

El periodo de estancamiento económico y las crisis financieras han dejado una serie de valiosas lecciones para Japón. La importancia de la transparencia y una regulación efectiva en los mercados financieros se han destacado como aspectos cruciales para prevenir futuras crisis. Además, la necesidad de diversificar la economía, reducir la dependencia de las exportaciones y estimular la demanda interna se ha convertido en una prioridad para garantizar un crecimiento económico sostenible y resistente a las fluctuaciones en los mercados globales.

Grupo Telegram para preguntas: https://t.me/unespeculador

Gracias a todos, si el contenido de esta web te resulta útil, agradecería mucho que me apoyaras en Patreon para poder seguir desarrollando aportes de calidad para ti.

Sígueme en Twitter para estar al día de todas las novedades: https://twitter.com/enricjaimez

Gracias por apoyar UnEspeculador, este Patreon se dedica exclusivamente a pagar los diferentes servicios de datos, research, hosting, seguridad para la web y las múltiples horas que dedico a trabajar en abierto, es totalmente opcional y agradezco a la gente quiera colaborar (todo gratis no es posible, no funciona).

https://www.patreon.com/unespeculador

En este nivel de suscripción añadiré toda una serie de contenido y material extra, esto puede incluir ideas por desarrollar, seguimientos, informes, explicaciones más detalladas…