En esta guía nos enfocaremos en los futuros como un instrumento financiero derivado. Exploraremos sus características, beneficios y desventajas, así como cómo se pueden aprovechar para operar de forma eficiente. Analizaremos cada aspecto de los futuros para entender mejor cómo funcionan y cómo se pueden utilizar para obtener mejores resultados en el trading.

A pesar de que muchas personas realicen operaciones con futuros, muchas de ellas desconocen los detalles de los contratos, lo que puede conllevar a situaciones desfavorables. Por esta razón, es fundamental tener una profunda comprensión de las características de los derivados para obtener mayores beneficios al operar con futuros.

Este articulo esta siendo editado progresivamente, paciencia.

Sin más preámbulos, empezamos…

Trading Futuros | Guía Contratos Futuros CME

¿Qué son los futuros financieros?

Los Futuros son un producto financiero derivado que se caracteriza por establecer un contrato entre dos partes, el comprador y el vendedor, para la compra o venta de un determinado activo a un precio y fecha de vencimiento específicos. Estos contratos suelen tener vencimientos mensuales, lo que los hace una herramienta ideal para aquellos inversores que buscan obtener ganancias a corto plazo.

El trading de futuros es una herramienta fundamental para las empresas para afrontar la incertidumbre y los riesgos. Estableciendo precios futuros mediante el uso de derivados, las empresas tienen la capacidad de aprovechar nuevas oportunidades de forma más rápida y decidida, lo que les ayuda a reducir los costes y mejorar sus resultados.

¿Dónde se negocian los futuros?

El CME Group es el principal mercado de derivados a nivel global, agrupando un conglomerado de exchanges (CME, CBOT, NYMEX, COMEX). Estas plataformas están reguladas por la Commodity Futures Trading Commission (CFTC), una agencia federal que supervisa la negociación y la estructura de mercado de los derivados estadounidenses, los cuales son considerados los más importantes del mundo.

Otros mercados de futuros como Eurex y MEFF, ubicados en Europa, tienen sus propios reguladores. Estos mercados ofrecen una amplia gama de productos financieros con los que los inversores pueden operar.

El trading de futuros se realiza en un mercado centralizado y una mesa de negociación electrónica, lo que ofrece transparencia y equidad para todos sus participantes. Se estima que más de 3.000 millones de contratos se negocian anualmente en este mercado. Para garantizar los intercambios, el CME Clearing, una cámara de compensación de derivados, ofrece un seguro a todos sus participantes. Esto les permite operar con confianza, sabiendo que sus inversiones están protegidas.

El mercado de futuros está conformado por una amplia variedad de instituciones, con objetivos y motivaciones muy variados. Debido a esto, se trata de un mercado con una naturaleza de cobertura (hedger) que incluye también a los especuladores que asumen riesgos (risk takers).

Trading Futuros – Hedgers, Traders, Portfolio Managers

Es esencial entender que el mercado de futuros no es mercado autónomo, sino una colección de contratos cuyo valor depende de un activo subyacente. Se trata de un ecosistema en el que conviven hedgers, especuladores, arbitradores y market–makers, cada uno con un propósito y una función específicos.

Hedgers

Los Hedgers tienen una posición en el activo subyacente y utilizan futuros para reducir o limitar el riesgo asociado a cambios de precio adversos. Productores como agricultores, por ejemplo, suelen vender futuros en las cosechas para cubrirse contra una baja en los precios de los commodities, lo cual facilita la planificación a largo plazo. Por su parte, los consumidores como plantas de procesamiento de alimentos compran futuros para asegurar sus costos de entrada, permitiendo a estas empresas basar su planificación empresarial en un costo fijo para los ingredientes básicos. Esto también se aplica a otros sectores, como las aerolíneas cubriendo los costos de combustible o fabricantes de joyería cubriendo el costo de oro y plata, lo cual les permite gestionar el riesgo de precios y estabilizar el costo pasado al usuario final.

Traders

Muchos especuladores son individuos que comercian con sus propios fondos para expresar su opinión sobre, o obtener una ventaja financiera de, la dirección de un mercado en particular. El comercio electrónico ha ayudado a nivelar el terreno de juego para el operador individual, mejorando su acceso a la información de precios y comercio de forma rápida y sencilla. Además, la aplicación de la gestión de riesgos moderna le permite al operador individual acceder a los mercados y estrategias que antes estaban reservadas para las instituciones financieras.

Portfolio Managers

Un gestor de cartera o inversión es responsable de invertir o cubrir los activos de un fondo mutuo, fondo cotizado en bolsa o fondo cerrado. El gestor de cartera implementa la estrategia de inversión del fondo y gestiona el comercio diario. Los mercados de futuros a menudo se utilizan para aumentar o disminuir la exposición general del mercado de una cartera sin alterar el delicado equilibrio de inversiones que pueden haber requerido un esfuerzo significativo para construir.

Proprietary Trading Firms

Las firmas de trading propietario, también conocidas como prop shops, obtienen ganancias como resultado directo de la actividad de sus traders en el mercado. Estas firmas proporcionan a sus traders la educación y el capital necesarios para ejecutar un gran número de operaciones diarias. Al usar los recursos de capital de la prop shop, los traders obtienen un mayor apalancamiento que si estuvieran operando en su propia cuenta. También tienen acceso al tipo de investigación y estrategias desarrolladas por instituciones más grandes.

Hedge Funds

Las firmas de trading propietario, también conocidas como prop shops, obtienen ganancias como resultado directo de la actividad de sus traders en el mercado. Estas firmas proporcionan educación y capital a sus traders para que puedan ejecutar un gran número de operaciones diarias. Al contar con los recursos de capital de la prop shop, los traders obtienen un mayor apalancamiento que si estuvieran operando en su propia cuenta, además de tener acceso a la investigación y estrategias de instituciones de gran tamaño.

Market Makers

Los creadores de mercado son firmas comerciales que han acordado contractualmente proporcionar liquidez a los mercados, proporcionando continuamente ofertas de compra (una expresión para comprar) y ofertas de venta (una expresión para vender), generalmente a cambio de una reducción en las tarifas de comercio. Cada vez más importantes son los creadores de mercado electrónicos que, como grupo, proporcionan gran parte de la liquidez del mercado que permite que se realicen grandes transacciones sin causar un cambio sustancial en el precio. Los creadores de mercado a menudo obtienen ganancias capturando el spread, la pequeña diferencia entre los precios de oferta y de oferta en un gran número de transacciones, o mediante el comercio de mercados futuros relacionados que ven como estando precificados para ofrecer oportunidades.

¿Aprender Trading Futuros?

Los futuros son un producto de acceso directo al mercado de derivados, lo que significa que un broker te conecta con el mercado. Esto difiere del market making, en el que el broker ofrece contrapartida. En el mercado de futuros, tu contrapartida será otro participante, siendo un mercado anónimo.

Estos contratos son productos apalancados, por lo que se necesita una garantía, conocida como margen, para poder operar. El margen es la cantidad de capital necesario que debemos mantener en la cuenta para poder operar el contrato.

Existen dos tipos de márgenes: el margen intradía y el margen overnight. El margen intradía es la cantidad requerida para operar durante el horario regular de RTH (Regular Trading Hours). Por otro lado, el margen overnight se aplica durante el horario extendido electrónico de ETH (Extended Trading Hours).

Los futuros difieren entre sí en cuanto a riesgo y volatilidad de los activos subyacentes. Por ello, es importante centrarse en unos pocos futuros y conocerlos a fondo. De esta forma, podemos analizar con mayor precisión los diferentes tipos de operativa que podemos llevar a cabo.

Personalmente, me enfoco en tres perspectivas diferentes al momento de establecer estrategias. Esto es algo que muchas personas no logran implementar debido a una mentalidad demasiado rígida. Esta idea es mucho más sencilla de entender de lo que parece: al momento de tomar decisiones de inversión, lo que importa es la situación en el mercado, no las opiniones personales acerca del activo.

Debemos evitar caer en suposiciones sin fundamento y analizar con cuidado. Los especuladores pueden tener activos en forma de ETFs durante meses o incluso años. Además, es posible realizar Swing Trading con futuros micro durante varios días, así como buscar ineficiencias en el mercado intradía con el futuro mayor. Aunque las redes sociales promocionan la simplicidad de invertir con contratos y apalancamiento, es mucho más recomendable tener una perspectiva profesional, diversificando en varias estrategias.

Operar Futuros

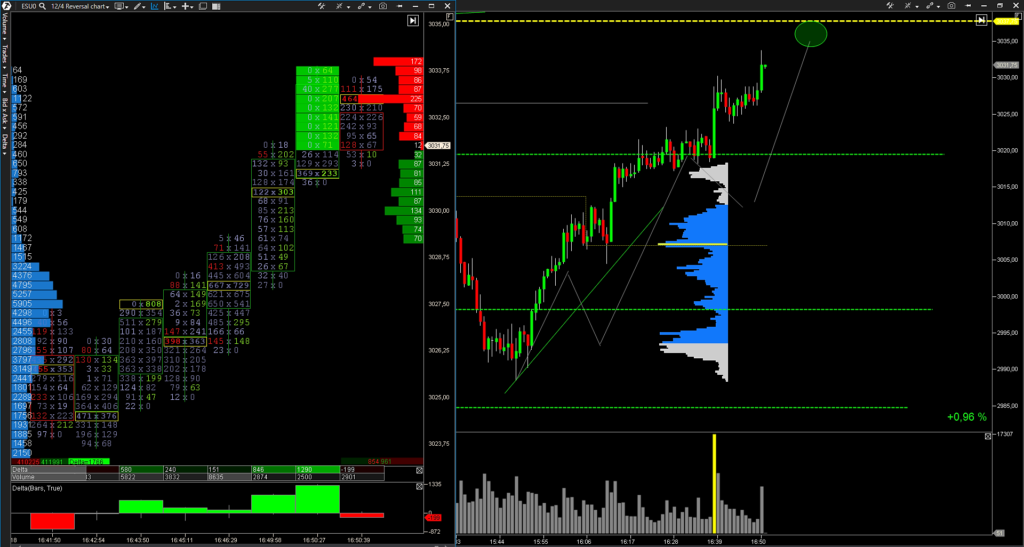

Un ejemplo de varias horas…

Trading Futuros – Liquidez y Apalancamiento

¿Cómo funciona una transacción?

Antes de pasar a ejemplos específicos, hay algunos términos y conceptos clave que debes entender.

Tamaño del contrato Por definición, cada contrato de futuros tiene un tamaño estandarizado que no cambia. Por ejemplo, un contrato de maíz representa 5.000 fanegas de un tipo y calidad muy específicos de maíz. Si estás negociando futuros de la libra esterlina, el tamaño del contrato siempre es de 62.500 libras esterlinas. El tamaño del contrato de futuros E–mini S&P 500 siempre es de $50 veces el precio del índice S&P 500. Las especificaciones de todos los productos negociados a través del Grupo CME se pueden encontrar en cmegroup.com.

Valor del contrato El valor del contrato, también conocido como el valor nominal de un contrato, se calcula multiplicando el tamaño del contrato por el precio actual. Por ejemplo, el contrato E–mini S&P 500 es de $50 veces el precio del índice. Si el índice está negociando a $1.425, el valor de un contrato E–mini sería de $71.250. Tamaño del tick El cambio mínimo de precio en un contrato de futuros o opciones se mide en ticks.

Un tick es la cantidad más pequeña que puede fluctuar el precio de un contrato en particular. El tamaño del tick varía de un contrato a otro. Un tick en el contrato de futuros E–mini S&P 500 es igual a un cuarto de un punto del índice. Dado que un punto del índice tiene un valor de $50 en el E–mini, un tick equivale a $12.50.

Comprender el apalancamiento en futuros es esencial para un trader. El valor de un contrato de futuros se calcula multiplicando el precio del activo por una variable llamada multiplicador. Por ejemplo, si el SP500 cotiza a 3000 puntos, el contrato de futuros E–mini (ticker ES) tendrá un valor de 150000 dólares.

La información sobre los detalles del producto se puede encontrar en la web del CME. El tick es el desplazamiento mínimo, en el caso del SP500 cada punto está formado por 4 ticks, cada uno de ellos valiendo 12,50 dólares. El broker solo requerirá un porcentaje pequeño de la cantidad total como garantía.

- Compramos (largo) 2 contratos ES en 3000.

- El mercado ES sube 10 puntos, hasta 3010.

¿Cómo afectará esto el balance de nuestra cuenta?

- El contrato ES ha subido 10 puntos o 40 ticks (según como nos guste valorar)

- Un tick es equivalente a $12.50, cada contrato que compramos está en un beneficio de 500$.

En ese preciso momento nuestra posición estará en +1000$ (llevamos 2 contratos).

Cada tick arriba o abajo representa un cambio de $12.50$ en el valor de cada contrato, 25$ en nuestra posición.

Al cerrar la posición se materializará nuestra ganancia o pérdida, en nuestro caso, tendremos que vender 2 contratos, equilibrando la posición (+2-2=0).

Datos mercado futuros

Independientemente de si tu estrategia es intradía o swing, uno de los aspectos más importantes que siempre debemos tener en cuenta son los datos que nos ofrece el mercado. Al igual que en muchas otras áreas de la vida, cuanto más conozcamos una situación, mayores serán nuestras probabilidades de éxito. Las opiniones no tienen ningún valor en el mercado, por lo que es esencial que nos enfoquemos en el análisis de los datos.

Es muy habitual leer: «yo ya sabiaaaaa keeeeee – justttttoooo comoooo pensabaaaaa – yooo sospechabaaa»

Inútiles.

Si operamos un activo, debemos conocer toda una base de información e históricos sobre el, así como sus mecanismos.

Aunque la ciencia económica sea abstracta, es fundamental tener una sólida comprensión de la macroeconomía para entender la naturaleza de los activos. Esta tarea lleva tiempo y es un trabajo diferente al trading. Debemos parametrizar con precisión cada estrategia que realicemos, ya que si nos lanzamos a operar sin entender el porqué de la ventaja, es probable que no sea duradera.

Planifica una estrategia trading futuros

El mejor consejo que se puede dar es planificar una estrategia. Me disculparéis si no tengo recetas mágicas, es le forma más inteligente de poder llevar a cabo un trading sólido. Algunas personas pueden operar los mercados sin todos estos elementos, pero me resulta muy extraño que puedan sobrevivir con el paso del tiempo.

He visto a decenas de traders buscando «la simplicidad», suelen desaparecer lentamente. Entonces aparecen otros nuevos, es el ciclo del matadero.

Una pequeña idea:

Interesante BID sin desplazamientoe en ZCA, es un big trade, muy climático, posible operación de unos cuantos ticks buscando liquidez…

Volume and Open Interest – Interés Abierto y Volumen

Comprender el Interés Abierto

El Interés Abierto es el número total de contratos de futuros mantenidos por los participantes del mercado al final del día de negociación. Se usa como una medida para determinar el sentimiento del mercado y la fuerza detrás de las tendencias de precios. A diferencia de las acciones emitidas completamente por una empresa, el número de contratos de futuros en circulación cambia diariamente.

El Interés Abierto se calcula sumando todos los contratos de operaciones abiertas y restando los contratos cuando se cierra una operación. Por ejemplo, Sharon, Cynthia y Kurt están negociando el mismo contrato de futuros. Si Sharon compra un contrato para entrar en una operación larga, el Interés Abierto aumenta en uno. Cynthia también se va largo y compra seis contratos, aumentando el Interés Abierto a siete. Si Kurt decide ir corto al mercado y vende tres contratos, el Interés Abierto nuevamente aumenta a 10. El Interés Abierto se mantendrá en 10 hasta que los comerciantes salgan de sus posiciones, momento en el que el Interés Abierto disminuirá.

Por ejemplo, el Interés Abierto disminuye a nueve cuando Sharon vende un contrato. Cuando Kurt decide salir de su posición, compra de nuevo sus tres contratos y reduce el Interés Abierto a seis. En este punto, hasta que Cynthia decida vender sus seis contratos, el Interés Abierto se mantendrá constante en seis.

El Interés Abierto y el Volumen son conceptos relacionados, una de las principales diferencias es que el Volumen cuenta todos los contratos que se han negociado, mientras que el Interés Abierto es un total de contratos que permanecen abiertos en el mercado. Los comerciantes pueden pensar en el Interés Abierto como el flujo de efectivo hacia el mercado.

A medida que el Interés Abierto aumenta, más dinero se mueve hacia el contrato de futuros y a medida que el Interés Abierto disminuye, el dinero se mueve fuera del contrato de futuros. Los productos de CME Group con el mayor Interés Abierto incluyen Eurodólares, Tesoros y futuros de Índices Bursátiles.

Análisis del Interés Abierto

Los analistas suelen usar el Interés Abierto para confirmar la fuerza de una tendencia. El aumento del Interés Abierto suele ser una confirmación de la tendencia, mientras que la disminución del Interés Abierto puede ser una señal de que la tendencia está perdiendo fuerza. La idea es que los comerciantes están apoyando la tendencia al entrar al mercado, lo que aumenta el Interés Abierto.

A medida que los comerciantes pierden la fe en la tendencia, salen del mercado y el Interés Abierto disminuye. Los datos del Interés Abierto se publican al final de cada día. Además, todos los viernes por la tarde, la CFTC publica un informe llamado Compromiso de Comerciantes. Este informe detalla el Interés Abierto de diferentes clases de participantes en el mercado y si tienen una posición larga o corta. Esta división ofrece valiosas perspectivas sobre lo que están haciendo los productores, comerciantes, procesadores, usuarios, intercambiadores de swaps y gestores de fondos en el mercado para un contrato de futuros.

El Interés Abierto es una variable que muchos comerciantes de futuros usan en su análisis de los mercados, utilizada en conjunto con otros análisis para respaldar las decisiones comerciales. Los grandes cambios en el Interés Abierto pueden ser un indicador de cuándo ciertos participantes están entrando o saliendo del mercado y pueden dar pistas sobre la dirección del mercado.

Micro Futuros – Contratos E-Micro – ¿Qué son los Micro Futuros?

Los Micro Futuros son un tipo de contrato de futuros negociado en la Bolsa de Valores de Chicago (CME). Estos contratos se introdujeron en el año 2005 como una forma de proporcionar a los inversores la oportunidad de comerciar con una parte mucho más pequeña del tamaño de los contratos estándar, lo que significa que se puede acceder a los mercados de futuros con una inversión mucho menor.

Los Micro Futuros se negocian de la misma manera que los contratos de futuros estándar, pero con un tamaño de contrato mucho más reducido. Esto brinda a los inversores varias ventajas, como una menor volatilidad, mayor liquidez y la posibilidad de diversificar su cartera con una inversión mucho menor.

Además, los inversores pueden acceder al mercado de futuros desde el mismo lugar que los inversores que comercian con contratos de futuros estándar, lo que facilita el acceso a los mercados y permite obtener mejores precios para sus posiciones.

El Contrato Micro (MES) es una versión reducida del contrato mayor (ES). Se trata de un producto muy similar, pero con un apalancamiento diferente. Estos contratos son ideales para aquellos que quieren operar con un riesgo menor a largo plazo, ya que permiten operar en temporalidades más altas.

Los microfuturos son una excelente opción para aquellas personas con un capital limitado que buscan posiciones tendenciales. No hay límite en el número de microfuturos que se pueden utilizar, siempre y cuando se gestionen de forma estratégica. Las comisiones son muy competitivas, por lo que se pueden incorporar a diversas estrategias, incluso para cubrir riesgos simples.

Realizar 30 operaciones al día no siempre es sinónimo de saber lo que se está haciendo. La palabra trader no significa nada en sí misma, pero sí importa cómo se quiera calificar. Por ello, seguimos las tendencias. Si estamos posicionados en una fuerte tendencia, entonces debemos ejercer el hermoso ejercicio de no hacer nada. Mientras tanto, los micro futuros trabajan a nuestro favor.

Trading Futuros Micro E-mini SP500

Ticker: MES

El Micro E–mini S&P 500 (MES) es una versión reducida del índice S&P 500. El contrato de MES tiene un tamaño de 5$ por punto, que se mide en dólares. Cada punto equivale a 4 ticks, cada uno de los cuales representa una ganancia o pérdida de 1,25$ por contrato.

Trading Futuros Micro E-mini Nasdaq

Ticker: MNQ

El Micro Nasdaq Futuro (MNQ) es un contrato de futuros del Nasdaq con un tamaño de 2 dólares por punto. Cada punto del contrato tiene 4 ticks, cada uno con un valor de 0,50 dólares de ganancia o pérdida por cada contrato.

Trading Futuros Micro E-mini Dow

Ticker: MYN

El MYN es el micro futuro del Dow Jones, con un tamaño de contrato de 0,50$ por punto. Cada punto representa un tick, que genera una ganancia o una pérdida de 0,50$ por contrato.

Trading Futuros Micro Bitcoin

Para aquellos usuarios que deseen mantener una posición larga (o corta) en Bitcoin con un derivado, la mejor opción es el microfuturo o el futuro. El CME lo ofrece como MBT, mientras que en IBKR se denomina BRR. Recuerda que hay dos tipos de futuros, uno pequeño y otro grande, y que el multiplicador cambia según el que elijas.

Trading Futuros Micro WTI

Ticker: MCL

El Micro Contrato de Futuros de Petróleo Crudo WTI (MCL) es el futuro del petróleo crudo de próxima generación. Cada contrato de MCL equivale a 1/10 del tamaño de un contrato de Futuros de Petróleo Crudo (CL), con un tick de $1 de ganancia o pérdida por contrato. Esto ofrece a los operadores la posibilidad de obtener una exposición al mercado de petróleo crudo a un nivel de riesgo más bajo.

Trading Futuros E-mini Natural Gas

Ticker: QG

El e–mini Natural Gas es un futuro de materia prima del CME que se basa en el precio del gas natural. Está diseñado para permitir a los inversores especular sobre el precio del gas natural. El contrato es de 5.000 unidades de gas natural y cada punto de movimiento equivale a 10 dólares.

Trading Futuros E-mini Gold

Ticker: QO

El e–mini Gold es un futuro de materia prima del CME que se basa en el precio del oro. Está diseñado para permitir a los inversores especular sobre el precio del oro. El contrato es de 100 onzas troy de oro y cada punto de movimiento equivale a 10 dólares.

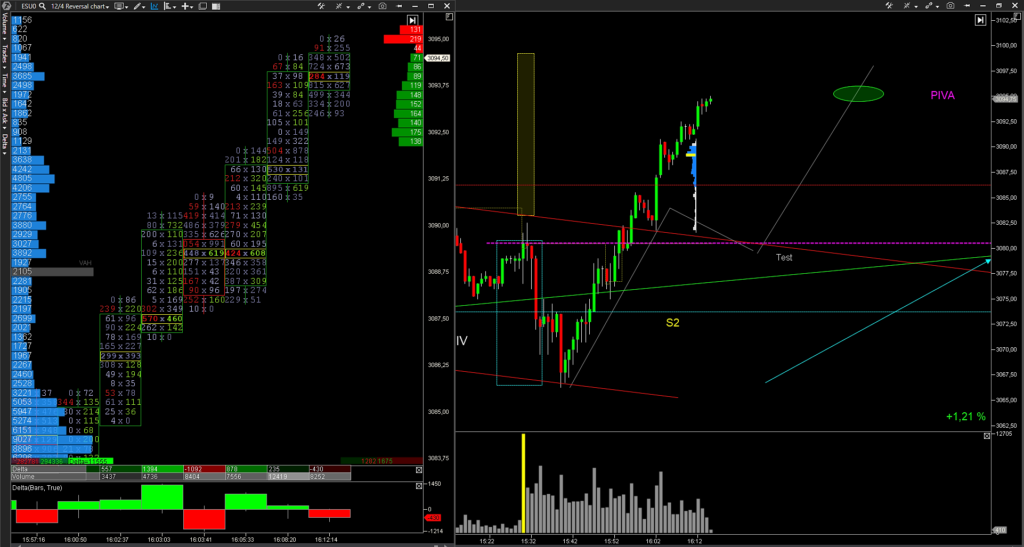

¿Qué es Auction Market Theory? – Seminario Trading Auction Theory

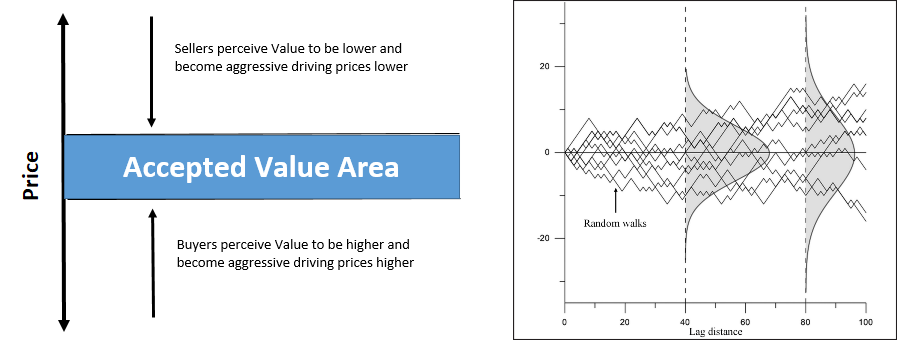

Auction Market Theory desarrolla la estructura de los mercados de subastas sin equilibrio. La variable buscada es el valor, el precio aceptado por el mercado. La teoría genera una estrategia, nos permite la capacidad de calcular la relación entre rentabilidad y riesgo para algunas operaciones.

Si bien podemos pensar que es solo una teoría, debemos entender es un mecanismo para fijar precio. Los rangos de precios son fijados por el intercambio entre las partes, el volumen.

Algunos precios son rápidamente rechazados y otros son aceptados durante largos periodos de tiempo. Gracias a este concepto entendemos el equilibrio en los mercados. Los equilibrios son dinámicos y el cambio entre dichos niveles generan una oportunidad operativa muy interesante.

Un seminario sobre Trading Auction Theory, realizado como una guía útil donde se abordan los mercados desde varias perspectivas, desde aspectos macroeconómicos a técnicos de Volume Spread Analysis. Un modelo operativo de trading real en varios niveles.

Mi seminario realizado para ECP: Trading Volumen – Volume Spread Analysis en Español

Consideraciones Trading Futuros | Guía Contratos Futuros CME

Espero que esta guía les haya ayudado a dar sus primeros pasos con los futuros. Lamentablemente, muchos traders se sienten decepcionados tras perder dinero en binarias, CFDs o criptomonedas. La desinformación impide que se realicen los pasos correctos. Debemos entender desde el principio que la operativa con productos financieros regulados es fundamental para tener éxito.

Esto no significa que todos los productos CFDs y criptomonedas sean inoperables; hay excepciones. Sin embargo, los usuarios que se sientan motivados y entusiasmados por obtener algunos dólares o euros operando con algo sin valor real, probablemente perderán todos sus fondos a largo plazo. Esto es, en última instancia, un juego de azar financiero.

Si me permitís una reflexión final, es importante entender que existen multitud de productos para elegir y que, a medida que aumenta nuestra experiencia, podemos diversificar nuestra operativa de forma gradual y sin prisa.

Grupo Telegram para preguntas: https://t.me/unespeculador

Gracias a todos, si el contenido de esta web te resulta útil, agradecería mucho que me apoyaras en Patreon para poder seguir desarrollando aportes de calidad para ti.

Sígueme en Twitter para estar al día de todas las novedades: https://twitter.com/enricjaimez

Gracias por apoyar UnEspeculador, este Patreon se dedica exclusivamente a pagar los diferentes servicios de datos, research, hosting, seguridad para la web y las múltiples horas que dedico a trabajar en abierto, es totalmente opcional y agradezco a la gente quiera colaborar (todo gratis no es posible, no funciona).

https://www.patreon.com/unespeculador

En este nivel de suscripción añadiré toda una serie de contenido y material extra, esto puede incluir ideas por desarrollar, seguimientos, informes, explicaciones más detalladas…