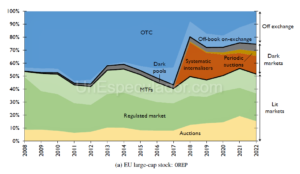

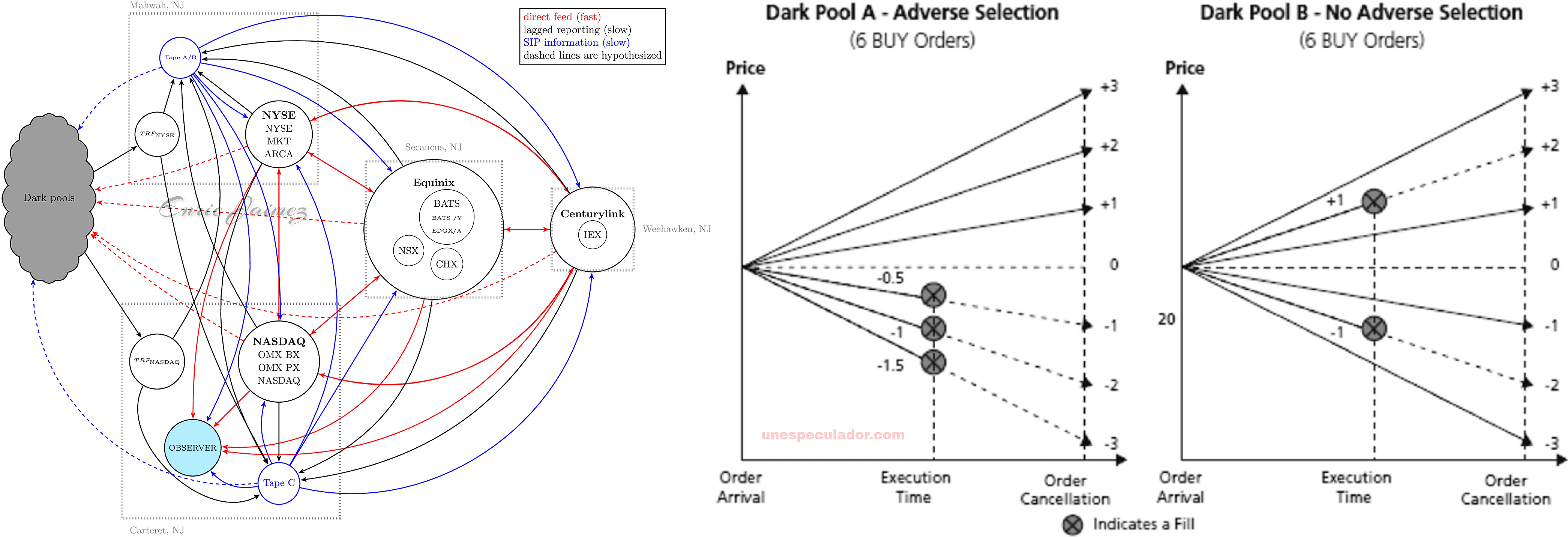

Los mercados financieros han evolucionado hacia una gran cantidad de exchanges, lo que significa que cuando se envía una orden de compra o venta de un activo financiero, esta no se dirige necesariamente al mercado público. Esto se debe a que ya no hay un solo mercado, sino una amplia variedad de exchanges, algunos de los cuales son privados, lo que ofrece una mayor variedad de opciones para los inversores.

Estos mercados privados se denominan Dark Pools.

En este artículo, profundizaremos en la microestructura de los mercados financieros, examinando los mecanismos técnicos que los rigen. Exploraremos cómo el NBBO y los conceptos HFTs contribuyen a la unificación de precios en los mercados financieros.

Dark Pools Trading | Microestructura – HFTs

Las dark pools han cobrado una gran importancia en los mercados financieros, especialmente para los inversores institucionales. Estas plataformas (exchanges) ofrecen una forma segura y privada para operar grandes cantidades de acciones sin influir en el precio del activo. Además, permiten a los inversores aprovechar oportunidades de compra y venta en bloques que de otra forma serían inaccesibles.

Aunque las dark pools siempre han estado presentes en el mercado, han ganado popularidad en los últimos años. Esto se debe a que los inversores buscan una forma más discreta de intercambiar grandes cantidades de acciones sin que el precio se vea afectado. Esta herramienta les permite realizar transacciones de gran volumen sin ser detectados, lo que les permite obtener mejores precios medios.

¿Qué es una Dark Pool?

Una dark pool es un mercado privado que permite a los grandes inversores ofrecer sus activos de forma anónima. Estos intercambios son muy apreciados por los inversores institucionales, que buscan evitar ser descubiertos o que el mercado se entere de sus transacciones.

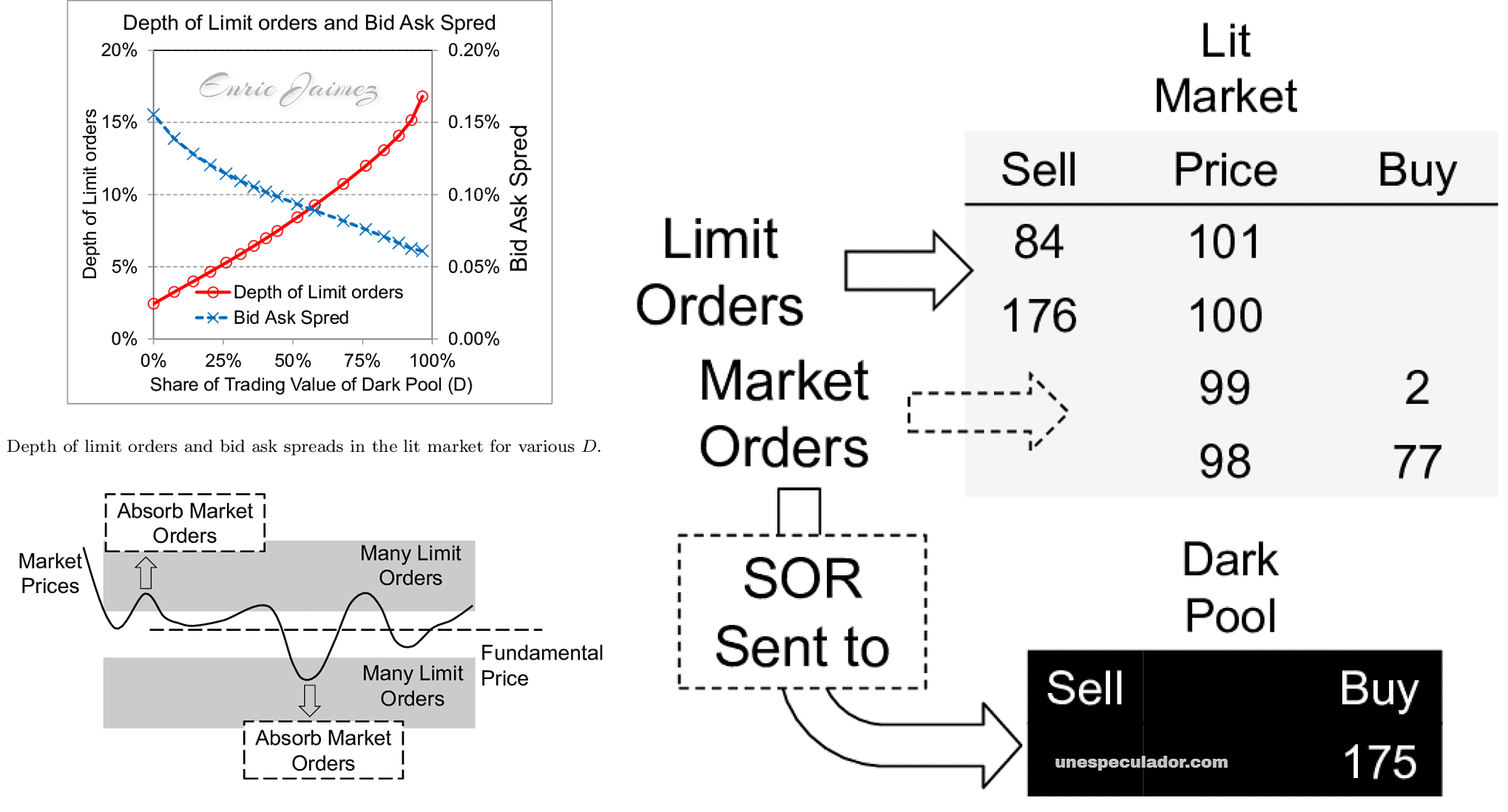

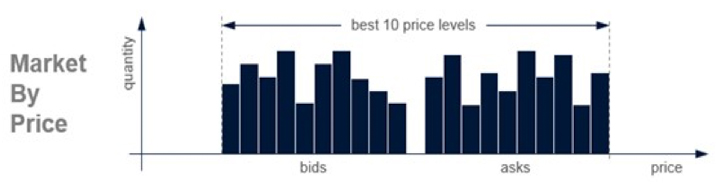

Estos mercados funcionan de la misma manera que los intercambios públicos, excepto que no hay información de profundidad de mercado. Mientras que bolsas como el Nasdaq ofrecen datos en tiempo real del volumen de transacciones, las dark pools pueden ocultar los datos de volumen hasta ciertos límites permitidos por la regulación.

National Best Bid and Offer (NBBO)

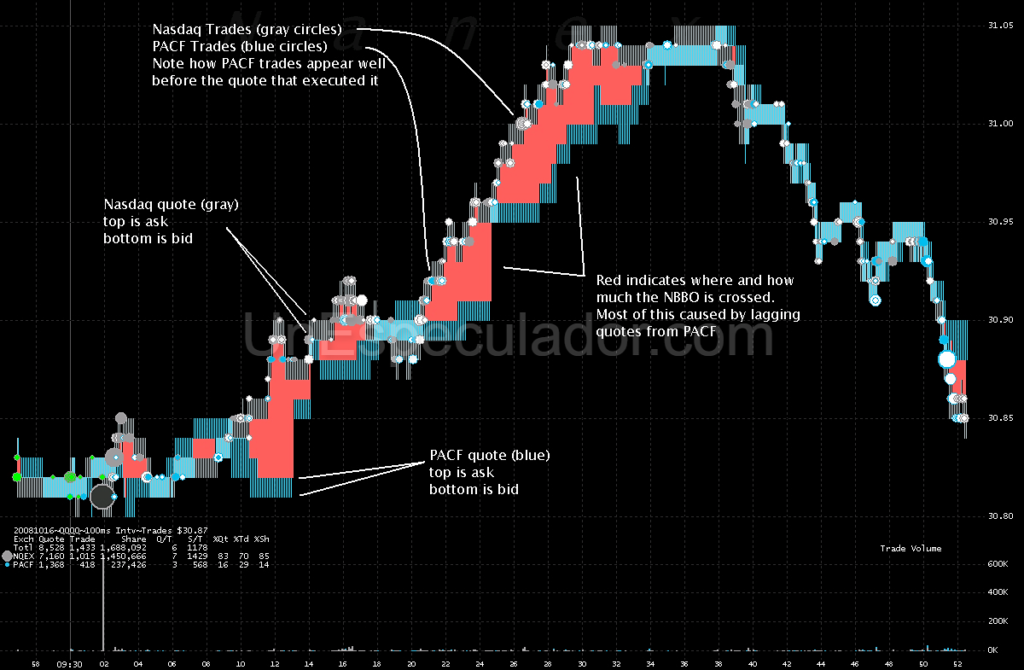

NBBO es el mecanismo regulatorio que ayuda a fijar un precio justo en todos los mercados interconectados

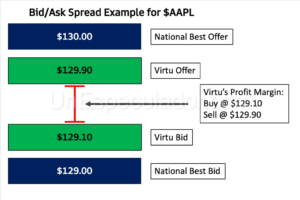

The National Best Bid and Offer (NBBO) is a quote that reports the highest BID price and lowest ASK (offered) price in a security, sourced from among all available exchanges or trading venues. The NBBO, therefore, represents the tightest composite bid-ask spread in a security.

Estos dos precios, el mejor BID y el mejor ASK son fijados independientemente de lo que se muestra el mercado en el que un activo cotiza, es un rango.

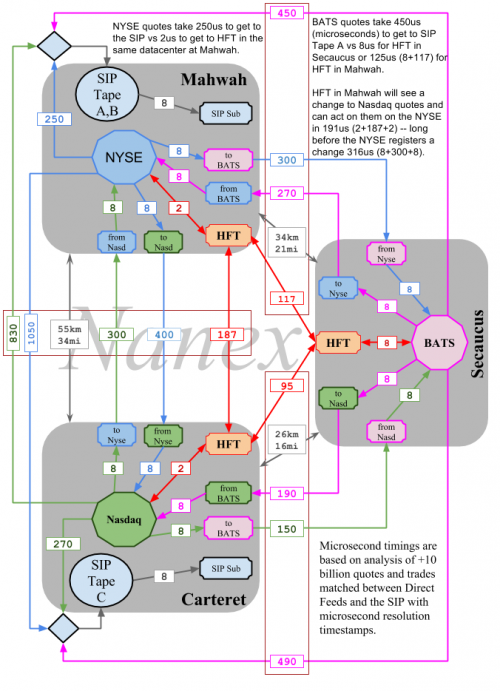

Los HFTs se encargan de equilibrar los diferentes exchanges por arbitraje, lo que garantiza que los precios sean prácticamente exactos o con diferencias muy pequeñas. Además, las dark pools no fijan precios, sino que están limitadas a operar dentro del rango NBBO de los mercados regulados públicos.

Por lo tanto, la negociación de un producto en exchanges regulados y mercados privados ofrece una mayor flexibilidad y oportunidades de compra y venta anónimas. Esto permite a las instituciones realizar transacciones de forma segura y eficiente tanto en mercados públicos como privados.

European Best Bid and Offer (EBBO)

European Best Bid and Offer (EBBO) es la versión para europa, precio de referencia basado en un análisis de la mejor ejecución realizada por un tercero. Es el mejor precio posible disponible en todos los exchanges europeos en los que el instrumento podría haberse negociado en el momento de la transacción.

Los brokers pueden obtener beneficios al ejecutar operaciones con un spread más amplio que el EBBO. Esto significa que pueden comprar al precio más bajo del EBBO y vender al precio más alto del EBBO, obteniendo una ganancia por la diferencia entre ambos precios.

Dark Pools Caracteristicas

Bajar la transparencia en la ejecución

La institución responsable de ejecutar órdenes debe ejercer una gran discreción para mantener la información privada. Si desean realizar una gran orden, es importante evitar dar a conocer la información al mercado de manera inmediata.

En una dark pool se coloca la oferta de compra de forma anónima y se espera a los vendedores (o viceversa).

Operaciones ejecutadas dentro del spread

La diferencia de precio entre las diferentes bolsas.

Una dark pool evalúa el precio en los diferentes exchanges con el objetivo de intentar fijar un precio ligeramente mejor tanto para los compradores como para los vendedores.

El límite es el spread NBBO, tienen que ejecutar las órdenes en los límites fijados por los mercados públicos. Las dark pools también son más baratas que una bolsa de valores tradicional, porque tienen tarifas por escala. Es evidente que hablamos de un descuento por cantidad, intercambian mucho volumen.

Propiedad de un banco o Market Maker (MM)

Los bancos y los MM están dispuestos a usar las dark pools para mantener el anonimato. Es mucho más rentable cruzar órdenes en una dark pool.

Dark Pools Trading – Exchanges

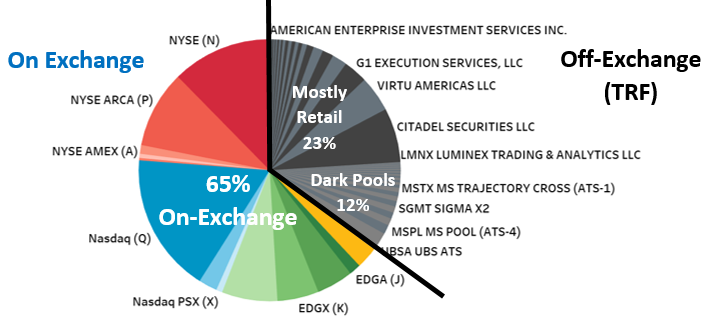

Como se puede apreciar, no hay nada fuera de lo común ni ilegal, todo está perfectamente regulado y permite a los grandes fondos intercambiar grandes cantidades de capital con el menor coste posible.

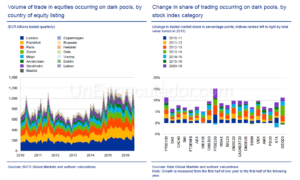

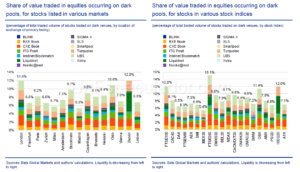

El regulador impone un límite a la cantidad de intercambios que se pueden realizar en las dark pools, estableciendo un tope de aproximadamente el 50% como máximo.

Por lo tanto, solo la mitad de los mercados financieros se pueden negociar en los llamados dark pools. Estos mercados se han visto envueltos en extrañas teorías de conspiración que los hacen parecer mucho más amenazantes de lo que en realidad son.

Los mercados OTC (Over the Counter) son plataformas de negociación donde los participantes pueden intercambiar valores financieros sin la necesidad de revelar sus operaciones al público. Estas plataformas permiten a los inversores realizar transacciones de manera privada, sin la necesidad de revelar su información al mercado central. Esto significa que los precios de los activos negociados en estos mercados no se muestran en la cinta de precios, sino que se informan al regulador.

Los mercados deben proteger la propiedad intelectual que implican ciertos movimientos, pese a ello, es importante que la información sea lo suficientemente transparente para permitir que los participantes tengan el tiempo necesario para desarrollar sus estrategias.

Imagina pasar meses investigando varios activos y que todos tus competidores sepan de tus compras minutos después de que hayas realizado tu primera adquisición…

Las bolsas de valores tradicionales se basan en la transparencia y la apertura para proporcionar liquidez a los intercambios. Un mercado es justo cuando los datos de precios, volumen y liquidez estén disponibles para todos los participantes, sin importar su tamaño o posición. Esto garantiza un entorno de inversión seguro y equitativo para todos los participantes.

El mercado global actualmente es una amalgama de transacciones realizadas tanto en mercados públicos como en mercados privados. Esta mezcla de comercio ofrece a los inversores una amplia gama de oportunidades.

Una institución importante se enfrenta a un gran desafío al tratar de realizar una gran orden sin alterar el precio en los mercados públicos. Esta tarea resulta muy complicada y requiere de una gran habilidad para lograr el éxito.

Si se quiere realizar una gran cantidad de compras o ventas tienen que:

- Llegar a un acuerdo con otras instituciones para mantener el precio de mercado estable. Esta alianza se mantendrá por un tiempo determinado y será informada a los participantes involucrados. Esto permitirá a los participantes estar al tanto de los cambios en el precio de mercado.

- Enviar órdenes de forma progresiva durante varios días puede ser un proceso complicado si se necesita sea rápido. Esta opción es muy común, ya que se trata de una enorme cantidad de órdenes pequeñas que se van cruzando conforme avanza el proceso.

Tipos de Liquidez en Trading

El siguiente tema fundamental que debemos abordar es la liquidez.

La liquidez se refiere a la capacidad de un activo para ser comprado o vendido sin afectar significativamente su precio. Esto se debe a que hay una gran cantidad de compradores y vendedores disponibles en el mercado, lo que permite que los precios se mantengan estables y los intercambios se realicen de forma rápida y eficiente.

El volumen de operaciones en el mercado se ve directamente influenciado por la liquidez. Cuando un activo es líquido, se pueden comprar y vender grandes cantidades sin que esto desplace el precio. Esto se debe a que hay una gran cantidad de liquidez disponible, lo que se evidencia cuando se realiza una importante operación y la liquidez se repone de forma inmediata.

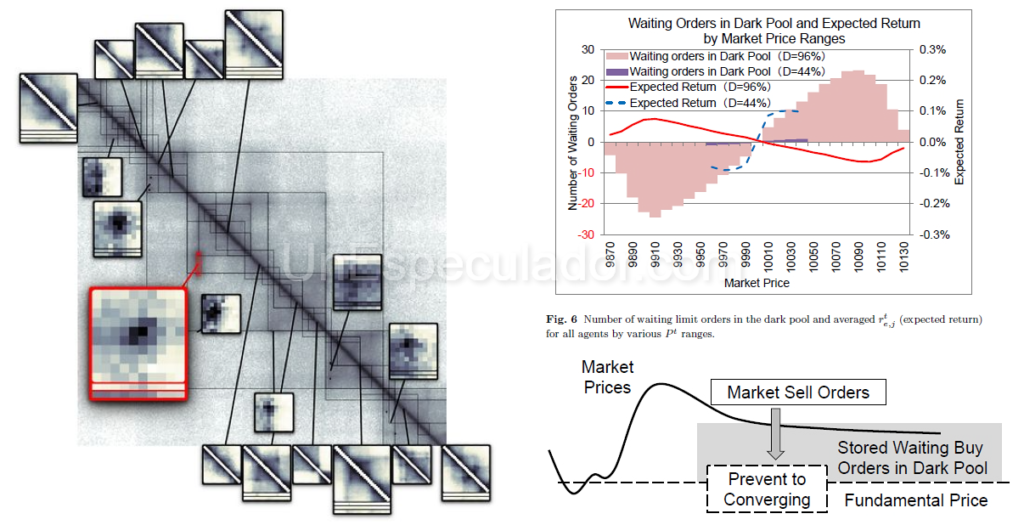

Todos los mercados necesitan de una gran liquidez para operar de forma eficiente, desde las bolsas de valores hasta las dark pools. La liquidez es un factor esencial para el éxito del intercambio, ya que proporciona la contrapartida necesaria para cada orden que se ejecuta. Esta liquidez es una de las dos piezas fundamentales que permiten que el mercado funcione de la mejor manera posible, garantizando la transparencia y la estabilidad de los precios.

- Liquidez en el mercado (disponible)

- Liquidez fuera de mercado (a la espera ser colocada)

- Liquidez fantasma (ilusión)

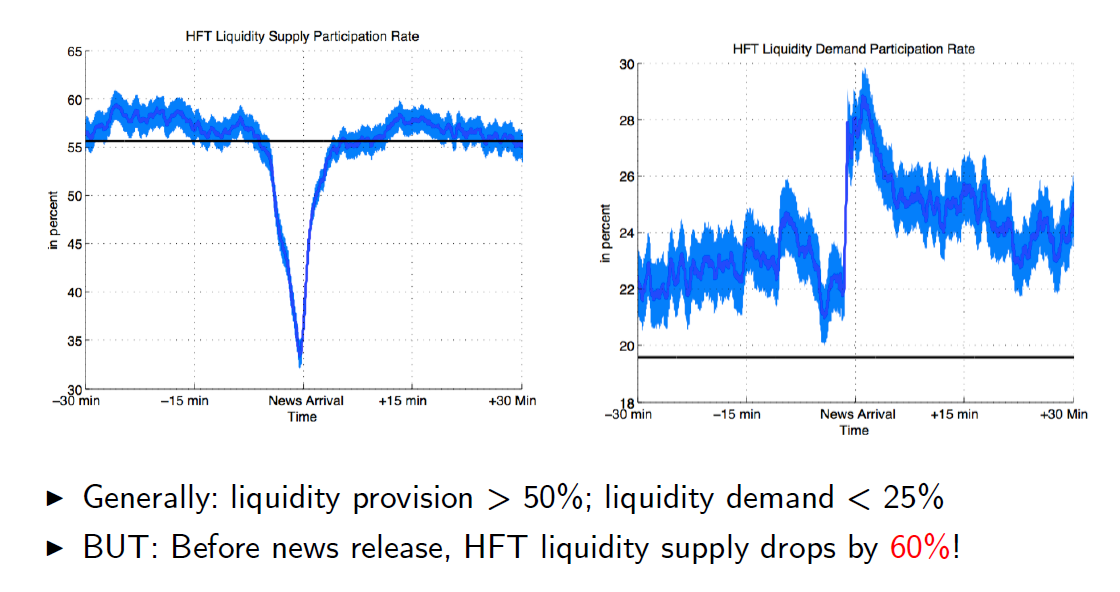

La liquidez fantasma es una liquidez aparente que desaparece repentinamente, no existe de forma real. Esta idea se ha vuelto cada vez más conocida a medida que el trading de alta frecuencia (HFT) se ha vuelto más popular.

Al observar un libro de órdenes, podemos ver una gran cantidad de liquidez en ambos lados de la negociación. Aunque no podemos estar seguros de que esta liquidez sea real. Los HFTs pueden añadir y retirar liquidez en milisegundos, lo que significa que la liquidez puede desaparecer mucho más rápido de lo que esperamos.

La liquidez en las dark pools puede ser parcialmente visible, ya que los pedidos que se muestran son solo una parte del pedido completo. Una vez que esta parte ha sido satisfecha (filled), se añade más para completar la transacción.

Un pedido de 10.000 acciones puede ser dividido en partes más pequeñas, permitiendo que el comprador o vendedor especifique solo 200 unidades. Cuando se realizan estas transacciones de 200 acciones, otras 200 se publican en las dark pools hasta que se completa la orden total de 10.000. Esta información es conocida únicamente por el creador de la dark pool.

Aunque la liquidez esté oculta, forma parte de la liquidez de la dark pool.

No es necesario mostrar todo lo que queremos comprar o vender de una vez. Se puede hacer de forma gradual, paso a paso. Esto permite evaluar mejor las diferentes opciones y probablemente conseguir mejores precios.

El aumento de las regulaciones ha contribuido a un mayor control en el sector. Los reguladores están vigilando de cerca la actividad para garantizar que se cumplan las normas y se protejan los intereses de los consumidores.

Sigma X, una de las dark pools más grandes creadas en 2006 por Goldman Sachs, ha estado recientemente en el centro de la controversia por problemas relacionados con el comercio fuera de los mercados transparentes. La Autoridad Reguladora de la Industria Financiera (FINRA) multó a Sigma X con 800,000$ por no ejecutar correctamente las órdenes de sus clientes. Se descubrió que cientos de miles de operaciones se ejecutaron a precios erróneos, además de que Sigma X había negociado a través de cotizaciones protegidas. Estas acciones han generado preocupación en el panorama del comercio fuera de los mercados transparentes.

Los reguladores (SEC y FINRA) tienen la responsabilidad de equilibrar este complicado problema.

- Demasiada transparencia puede ser perjudicial para el intercambio fuera del mercado. La confidencialidad, por otro lado, puede ofrecer grandes beneficios para todos los involucrados.

- Por otro lado, la falta de transparencia podría provocar que los grandes inversores no estén informados de lo que realmente está sucediendo, lo que generaría un riesgo sistémico que no se puede tolerar.

Indicadores Dark Pools

Dark Pools Index (DIX)

El Índice Dark Pools (DIX) se basa en las mismas compañías que el índice Standard & Poor‘s 500. Aun asi, utiliza los números de las dark pools en lugar de las acciones públicas de estas empresas. Esta medida determina si el sentimiento en las piscinas oscuras es actualmente alcista (comprará activos) o bajista (los venderá). El número se representa por un porcentaje que teóricamente va de 0 a 100%. Por lo tanto, cuanto más alcista sea el sentimiento, más subirán los números en el gráfico.

High Frequency Trading

El equilibrio entre los participantes HFTs y otros participantes es esencial para un mercado eficiente. Estos participantes HFTs proporcionan liquidez a los mercados, reducen la volatilidad y contribuyen a la reducción de los costes totales de las transacciones. De esta forma, se contribuye al buen funcionamiento de los mercados financieros.

Los defensores del high frequency trading afirman que la llamada liquidez fantasma no existe, sino que los humanos somos demasiado lentos para navegar en un entorno tan complejo. Esto se debe a que los sistemas de trading de alta frecuencia son capaces de reaccionar con rapidez a los cambios del mercado, proporcionando liquidez a los inversores.

En el otro lado, el segmento crítico con los HFTs explica cómo la liquidez fantasma es un problema de gran magnitud y cita el Flash Crash de 2010 como ejemplo. En solo unos segundos, los mercados se desplomaron cientos de puntos, debido a que todos los participantes HFTs retiraron masivamente sus órdenes LMT.

Los High Frequency Traders (HFTs) se encargan de mantener el precio de los activos financieros equilibrado. Aunque las ganancias han disminuido en los últimos años, seguir siendo una actividad altamente rentable.

Si bien solo se escuchan noticias negativas sobre ellos, son el elemento invisible que mantiene todo conectado con precios ajustados.

La aparición del high frequency trading presenta en un primer momento una serie de ventajas que permitan su adaptación así como participación en un mercado. Una red de mercados arbitrada aumenta la eficiencia, liquidez y estabilización de los precios.

¿Qué es el High Frequency Trading?

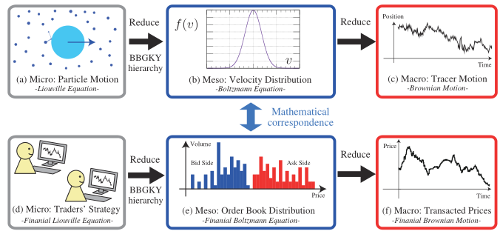

Si tuviéramos que definir la estrategia de forma sencilla, se trata de un sistema capaz de identificar oportunidades de arbitraje de precios en tiempo real. Esto significa que es capaz de detectar pequeñas diferencias en los precios y aprovecharlas de forma inmediata.

La liquidez en los exchanges está aumentando constantemente, lo que suaviza todas las transacciones. Para aprovechar esta tendencia, las firmas están implementando estrategias de High Frequency Trading (HFT) en los principales centros financieros de Nueva York, Connecticut, Londres, Singapur y Chicago.

Los competidores de estas firmas HFTs se disputan una carrera a contrarreloj para corregir ineficiencias o arbitrajes. Esta competencia por la velocidad se ha convertido en un campo de batalla donde se enfrentan los mejores.

Durante más de una década, los HFTs han sido aceptados como un elemento fundamental en los mercados financieros. La opinión generalizada es que aportan liquidez y reducen los costes operativos, lo que resulta beneficioso para los inversores.

Las firmas que usan tecnología de Alta Frecuencia de Trading (HFT) están reguladas, aunque estos pequeños parásitos hacen que algunos de los grandes operadores se alejen de los mercados públicos y opten por los privados.

Diferentes estudios en modelos dinámicos indican que las estrategias con órdenes limitadas tienen una clara ventaja.

Nos podemos preguntar en qué precios los traders ponen sus órdenes limitadas y con que frecuencia los traders modifican sus órdenes.

Las dinámicas de Order Flow permiten la división de grandes paquetes de órdenes en múltiples órdenes más pequeñas, conocido como el concepto de lotaje. Esto permite a los inversores realizar transacciones más eficientes y con mayor precisión.

Si una orden es excesivamente grande, puede no haber suficiente liquidez para satisfacerla, lo que resulta en precios de ejecución inaceptables. Por tal motivo, las dark pools cuentan con un sistema denominado Fill or Kill, en el cual la orden debe ser completamente satisfactoriamente de una sola vez, o será cancelada sin posibilidad de comprar solo una parte.

Los High Frequency Traders (HFT) envían una serie de órdenes de bajo volumen para obtener información sobre la ejecución de sus pedidos. Esta técnica les permite detectar la oferta y demanda de liquidez en los mercados bursátiles.

Tenemos que tener en cuenta que los conceptos como stop Loss o take profit son términos de uso común en el ámbito del trading retail, pero la verdadera naturaleza de todas las órdenes es a mercado o limitada.

La diversidad en las órdenes es una clave para la creación de estrategias complejas en la subasta. El timing operativo es fundamental para asegurar la ejecución de un exchange, ya sea público o privado, ya que esto es el negocio principal. Los mercados suelen ser ineficientes, lo cual ofrece una gran cantidad de oportunidades para aquellos que están dispuestos a aprovecharlas. Cuanto más ineficiente sea un mercado, más posibilidades habrá de obtener beneficios.

La volatilidad está íntimamente relacionada con la ineficiencia de los mercados, debido a la naturaleza cambiante de los precios. Los mercados son asimétricos y una gran cantidad de factores externos influyen en el precio, ya sean lógicos o irracionales. Los mercados se han vuelto mucho más veloces, si comparamos las estructuras y pautas antiguas con las actuales, resulta evidente que se han acortado los tiempos de realización.

Podemos afirmar que el trading se ha vuelto cada vez más complejo. La tecnología ha permitido que la ejecución de operaciones se realice a una velocidad mucho mayor, lo que ha aumentado la complejidad de los mercados. Esto afecta a todos los campos, no solo al trading.

La realización de una transacción en acciones no es tan simple como parece, hay mucho más de lo que se ve a simple vista. Esta operación implica una gran cantidad de factores que deben ser considerados para asegurar una transacción exitosa.

Todo esto nos lleva a…

Microestructura Trading – Dark Pools

La microestructura del mercado hace referencia a la forma en la que se realizan las operaciones. La velocidad es un factor importante, pero no el único a tener en cuenta. Se debe considerar la transferencia de datos, la ruta seleccionada, los lenguajes de programación empleados y las herramientas e infraestructura necesarias para gestionar una gran cantidad de información.

Once a strategy is created then as a high frequency trader you are dealing in very short time scales, and minimising latency is key. As with buy side market makers C++ is probably the only high level language that’s quick enough, but to get a real edge you will probably need to dive down into assembly language and have a deep understanding of computer networks and hardware.

Hemos hablado largo y tendido de la evolución en los mercados. No todo puede ser visualizado. Aun asi, es importante entender que ocurre detrás del telón.

Velocidad de acceso al mercado

Los exchanges centrales y las dark pools son también negocios, por lo tanto tratan de ganar dinero con sus servicios.

El negocio se basa en la ejecución de operaciones, cobrando una pequeña comisión cada vez que una operación es cruzada. Para lograr un mayor volumen de negociación, los exchanges y las dark pools se esfuerzan por obtener cuota de mercado. Esto les permite ejecutar más operaciones y, por lo tanto, generar mayores ingresos.

Nadie regala nada, así que cuando veas anuncios de comisiones 0, ten en cuenta que tu orden puede ser colocada en el peor lugar posible, aunque sea dentro de los límites legales.

Las dark pools compiten entre sí para ofrecer la mejor ejecución posible a sus clientes, los grandes fondos, estableciendo una lucha constante.

Tipos de órdenes

Las tipos de orden desempeñan un papel importante en la microestructura del mercado.

Las órdenes se están volviendo cada vez más complejas. Estas órdenes se envían a múltiples lugares al mismo tiempo, mientras que los operadores buscan obtener la mejor posición de liquidez posible. La colocación de la orden en la cola (orderid) es clave para su éxito, ya que una mejor ubicación en la cola aumenta las posibilidades de que se ejecute la operación al precio deseado.

Customer Anonymity: MBO data contains no customer identifiable information. Unique OrderID which is visible in the order book is assigned sequentially by CME Group match engine across all orders. That OrderID is provided privately to the customer via iLink when an order is entered and can be used to determine their place in the priority queue. – CME

Es una batalla constante por la ubicación en la cola de órdenes LMT. Las órdenes ahora tienen mucha más información que simplemente el precio y el volumen a negociar; incluye detalles como el tiempo de expiración, el límite de pérdidas y ganancias, el tamaño mínimo de la orden, entre otros.

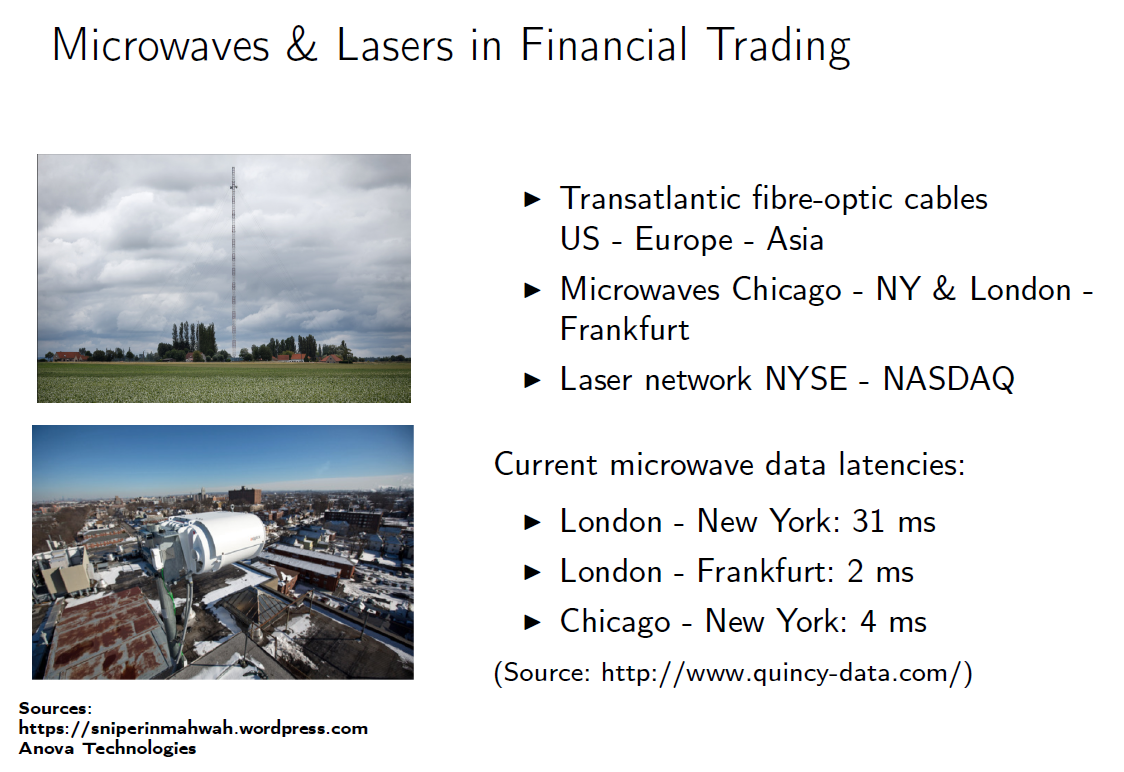

Redes

La rapidez con la que se transmiten los datos de un lugar a otro es lo más importante en microestructura de mercado.

Existen varias tecnologías de vanguardia que nos permiten mejorar la transferencia de datos y obtener una ventaja competitiva. La velocidad es clave para asegurar una operación exitosa y esta demanda de mayor rapidez ha desencadenado una carrera «aeroespacial« para optimizar la transferencia de datos. Estamos comprometidos con el desarrollo de innovadoras soluciones tecnológicas que nos permitan ofrecer un servicio cada vez más rápido y eficiente.

Existen tres maneras de transmitir datos en los mercados.

- Cables de fibra óptica. Los HFTs recurren a los cables de fibra óptica para obtener y transmitir datos en microsegundos. Estos cables ofrecen una gran fiabilidad y un ancho de banda que permiten transportar grandes volúmenes de información a velocidades muy altas. No obstante, el coste de la inversión necesaria para instalar estos cables entre los centros financieros ubicados en diferentes lugares geográficos es una cifra significativa.

- Microondas. Las microondas son ampliamente utilizadas para transmitir datos a través de torres de comunicación, ya que ofrecen una velocidad de transmisión significativamente mayor que los cables de fibra óptica. A pesar de ello, esta tecnología es vulnerable a las condiciones meteorológicas, lo que puede afectar la velocidad de transmisión. Por otro lado, los cables de fibra óptica tienen la ventaja de poder transportar una mayor cantidad de datos.

- Rayos láser. La última tecnología láser, que originalmente fue utilizada por los instrumentos militares para el envío de información, ofrece un mejor ancho de banda que el de las microondas y es menos vulnerable a las condiciones climáticas. La competencia por alcanzar la mayor velocidad posible sigue en aumento, por lo que es probable que el uso de esta tecnología siga creciendo.

Algoritmos

Operar manualmente se ha vuelto cada vez más complicado, especialmente con grandes órdenes. Los traders institucionales ya no se encuentran en el mercado, sino que ahora son personas que supervisan los algoritmos.

La ejecución de operaciones se ha acelerado drásticamente y existen muchos más mercados disponibles que antes. Esto significa que los humanos ya no son capaces de ejecutar manualmente muchas estrategias de forma rápida y eficiente. Por ello, las herramientas de trading automatizado se han convertido en una necesidad para los traders modernos.

Los operadores institucionales recurren a algoritmos para tomar decisiones clave, en lugar de basarse en el azar. Estos algoritmos se utilizan para determinar cuándo ejecutar una operación, en función del precio, el volumen, la liquidez disponible y los exchanges en los que se opera. Estas decisiones comerciales o especulativas se basan únicamente en los datos recopilados y analizados, sin dejarse llevar por la codicia, el miedo o los caprichos, como suele ocurrir con los inversores particulares.

Segmentación

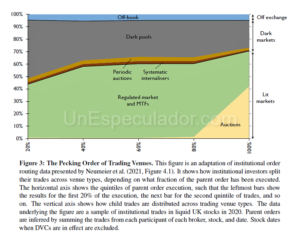

La segmentación de los mercados está en aumento, lo que significa que se pueden comerciar los mismos productos en múltiples lugares al mismo tiempo. Esto rompe con el concepto tradicional de que todo se encuentra en un único gráfico.

En los Estados Unidos hay más de una docena de bolsas de valores disponibles para los inversores, sin contar las dark pools. Esta amplia oferta de exchanges añade una gran complejidad al mercado, ya que los operadores tienen que determinar cuál lugar es el más adecuado para enviar sus órdenes de compra o venta, y por qué. Estos exchanges tienen niveles de acceso y especificaciones diferentes, por lo que el inversor debe estar al tanto de sus características para elegir el más adecuado para sus necesidades.

Es demasiado dinero en juego para permitirnos el lujo de descuidar cada detalle. Por ello, la única manera de administrar esta red es emplear sistemas avanzados que tomen decisiones de forma automática.

Enrutamiento de la orden

El enrutamiento o «ruteo» es la función de busqueda de un camino entre todos los posibles. Realmente la red es casi un estudio topológico.

El enrutamiento de órdenes es un proceso crítico para los inversores y traders, ya que determina la forma en que sus órdenes son ejecutadas. Esto significa que el enrutamiento de órdenes se refiere a la selección de los mercados y los intermediarios que se utilizarán para ejecutar una orden. Esto se hace para obtener la mejor ejecución posible, teniendo en cuenta factores como el precio, la liquidez, los costos y el tiempo de ejecución. El enrutamiento de órdenes permite a los inversores y traders obtener la mejor ejecución posible de sus órdenes, al mismo tiempo que se minimizan los riesgos.

Los enrutadores inteligentes están programados para enviar órdenes basadas en un algoritmo de negociación, ofreciendo así la posibilidad de elegir la mejor ubicación para una determinada acción. Esto permite a los usuarios obtener los mejores resultados posibles para cada una de sus operaciones.

Se puede dividir la orden y enviarla a múltiples lugares, ejecutándola tanto en dark pools como en los mercados públicos. Los precios cambian constantemente en milisegundos, por lo que la liquidez puede variar considerablemente.

Por eso, la capacidad de dividir las órdenes y enviarlas a varios destinos es esencial.

Regulación

Los mercados modernos son el resultado de una estricta regulación. Esta regulación es creada por entidades reguladoras nacionales para garantizar que los mercados sean seguros, justos y transparentes para todos los participantes. Esto les permite funcionar dentro de los marcos acordados para asegurar que todas las partes involucradas se beneficien de un mercado equilibrado.

Los reguladores están trabajando para proporcionar un mercado justo y equitativo para todos los participantes. Esto incluye la creación de leyes y regulaciones que sean lo suficientemente flexibles como para adaptarse a la evolución de la tecnología, a la vez que establecen límites claros para los participantes del mercado. Esto ayudará a garantizar que todos los participantes tengan una experiencia justa y equitativa, independientemente de su situación económica o tecnológica.

Transparencia

Debido a la segmentación de los mercados y la aparición de dark pools, la transparencia se encuentra en entredicho. La transparencia se refiere a la forma en que la información está a disposición de los distintos participantes. Cuanto más transparente es el mercado, mayor es el número de personas que reciben la misma información al mismo tiempo.

Un mercado sin transparencia crea oportunidades para aquellos que tengan acceso a información privilegiada, lo que les permite obtener ventajas sobre los demás. Por esta razón, los reguladores siempre buscan un equilibrio entre la transparencia y la eficiencia del mercado. Esto se debe a que los grandes inversores institucionales requieren anonimato en sus operaciones, pero el público también debe saber cómo se mueve el capital.

La segmentación de los mercados y la aparición de dark pools se han convertido en una realidad con la que los reguladores deben lidiar para mantener un mercado transparente. Aunque los dark pools ofrecen una mayor flexibilidad a los grandes inversores, también pueden limitar la transparencia en el mercado.

Conclusiones Dark Pools Trading | Microestructura – HFTs

Los últimos años han traído consigo cambios significativos en los mercados financieros, con una estructura de negociación diferente que permite la ejecución de muchas más órdenes y procesos. Esto ha dado lugar a un aumento en el número de dark pools, que ofrecen protección a los grandes operadores frente a las prácticas de los HFTs.

Algunas de estas dark pools han pasado a permitir la entrada de HFTs, ya que proporcionan liquidez adicional y aumentan la probabilidad de una ejecución instantánea. La rentabilidad por enrutamiento de ciertos clientes minoristas (denominado volumen no tóxico) es extremadamente rentable para las firmas de high frequency trading. Los inversores exigen hoy en día los mismos productos que los profesionales, con nuevas tecnologías, regulaciones, tendencias sociales y clases de activos que hacen que estos cambios sean permanentes.

Felicitaciones si has llegado hasta aquí. Estoy seguro de que ahora entiendes mucho mejor gran parte de lo tratado. Es un tema complejo, pero no hay que desalentarse. Sin prisa, pero sin pausa.

Grupo Telegram para preguntas: https://t.me/unespeculador

Gracias a todos, si el contenido de esta web te resulta útil, agradecería mucho que me apoyaras en Patreon para poder seguir desarrollando aportes de calidad para ti.

Sígueme en Twitter para estar al día de todas las novedades: https://twitter.com/enricjaimez

Gracias por apoyar UnEspeculador, este Patreon se dedica exclusivamente a pagar los diferentes servicios de datos, research, hosting, seguridad para la web y las múltiples horas que dedico a trabajar en abierto, es totalmente opcional y agradezco a la gente quiera colaborar (todo gratis no es posible, no funciona).

https://www.patreon.com/unespeculador

En este nivel de suscripción añadiré toda una serie de contenido y material extra, esto puede incluir ideas por desarrollar, seguimientos, informes, explicaciones más detalladas…

Bibliografía utilizada:

Nikolaus Hautsch – University of Vienna – High-Frequency Trading: Risks and Benefits

Irene Aldridge – High Frequency Trading

Dark Pools: The Rise of the Machine Traders and the Rigging of the U.S – Scott Patterson

Global Algorithmic Capital Markets – Walter Mattli

Advances in Financial Machine Learning – Marcos Lopez de Prado