En el vasto mundo de la inversión, se presentan diversos enfoques y modelos que tienen como objetivo primordial maximizar los rendimientos mientras se minimizan los riesgos. Uno de los enfoques más reconocidos es el modelo CAPM, el cual alcanzó su punto álgido en la década de 1960. A lo largo de los años, este modelo ha afrontado importantes desafíos, sobre todo con la llegada de la estrategia de inversión basada en factores, conocida como factor investing.

En este artículo, exploraremos la relación entre la inversión basada en factores, el risk premium y la constante evolución de este campo.

Factor Investing – ¿Cómo surge el Factor Investing?

El factor investing, también conocido como inversión basada en factores, es una estrategia que tiene como objetivo lograr rendimientos superiores al mercado mediante la identificación y selección de factores de riesgo o atributos específicos que se considera que influyen en el rendimiento de los activos.

La idea central del factor investing es que determinados factores pueden explicar de manera sistemática las variaciones en los rendimientos de los activos a lo largo del tiempo. Estos factores pueden ser atributos fundamentales de las empresas, tamaño, valor contable, rentabilidad, crecimiento o incluso volatilidad. De la misma forma, existen otros factores macroeconómicos o indicadores. Al identificar y seleccionar los factores relevantes, los especuladores pueden intentar obtener mejores resultados en sus carteras, aprovechando las oportunidades que ofrecen estas características particulares.

Los factores son variables que se utilizan para medir y analizar diferentes características o atributos de los activos financieros.

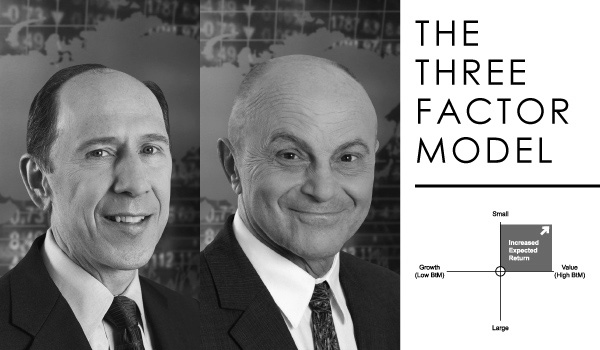

El concepto de factor investing ha sido desarrollado durante varias décadas, pero ganó mayor relevancia a partir de la década de 1990. Un estudio influyente en este campo fue el trabajo de Eugene Fama y Kenneth French en 1992, quienes propusieron un modelo de 3 factores para explicar los rendimientos de las acciones.

Desde entonces, se han llevado a cabo numerosas investigaciones académicas y empíricas que respaldan la existencia de factores de riesgo y su influencia en los rendimientos de los activos financieros. El modelo Fama-French de 5 factores (Fama-French five-factor model) es una teoría ampliamente utilizada que busca explicar los rendimientos de las acciones a través de cinco factores principales:

- Market Risk (RMRF): Este factor captura el rendimiento superior del mercado de valores por encima de la tasa libre de riesgo.

- Size (SMB – Small Minus Big): Este factor mide el rendimiento superior de las acciones de pequeña capitalización en relación con las acciones de gran capitalización. Representa la histórica diferencia entre las acciones pequeñas y las acciones grandes.

- Value (HML – High Minus Low): Este factor captura el rendimiento superior de las acciones de valor (acciones con bajos ratios precio-valor contable) en relación con las acciones de crecimiento (acciones con altos ratios precio-valor contable).

- Operating Profitability (RMW – Robust Minus Weak): Este factor mide el rendimiento superior de las acciones de empresas con una alta rentabilidad operativa en relación con las acciones de empresas con una baja rentabilidad operativa. Captura la histórica diferencia entre las acciones con rentabilidad operativa robusta y débil.

- Investment (CMA – Conservative Minus Aggressive): Este factor representa el rendimiento superior de las acciones de empresas con políticas de inversión conservadoras (baja ratio inversión-activos) en relación con las empresas con políticas de inversión agresivas (alto ratio inversión-activos).

El factor investing ha ganado popularidad entre los inversores y los gestores debido a su enfoque respaldado por evidencias. Esto permite construir carteras más sofisticadas y diversificadas, con el objetivo de obtener rendimientos ajustados al riesgo superiores a los que se lograrían mediante la simple selección de activos o la replicación de un índice de referencia.

El mundo de los hedge funds ha evolucionado y ahora tienen la libertad de seguir cualquier estrategia de inversión, utilizando derivados y posiciones en corto. Aunque algunos hedge funds continuan realizando una estrategia market neutral muchos otros fondos realizan estrategias direccionales con factores. Esto significa que muchos hedge funds no están ironicamente cubiertos (hedged).

Se introduce el análisis por factores, que utiliza la regresión para medir la exposición de una cartera a diferentes factores o clases de activos. La beta de los factores representan la sensibilidad al riesgo.

Los elementos de factor investing global macro más importantes son:

- Tipos de interés a largo plazo de los bonos del Tesoro de Estados Unidos: Los tipos de interés a largo plazo, específicamente en los bonos del Tesoro de Estados Unidos, son considerados un factor importante en el análisis de inversiones. Los cambios en los rendimientos de los bonos del Tesoro a largo plazo pueden afectar la valoración de otros activos financieros y tener un impacto significativo en los mercados en general.

- Mercados de acciones y el rendimiento del índice S&P 500: El rendimiento de un índice amplio como el S&P 500 se utiliza a menudo como un factor para evaluar el desempeño general del mercado de acciones (beta). El rendimiento del índice puede reflejar la dirección y la tendencia del mercado, y los inversores pueden utilizar este factor como una referencia para tomar decisiones de inversión.

- Condiciones de crédito y la diferencia en el rendimiento entre bonos Baa y letras del Tesoro: Las condiciones de crédito, en particular la diferencia en el rendimiento entre bonos corporativos con calificación Baa (riesgo moderado) y las letras del tesoro, son consideradas un factor de riesgo crediticio. Esta diferencia en los rendimientos puede reflejar las percepciones del mercado sobre el riesgo de impago y las condiciones generales de crédito.

- Tipo de cambio y cambio % en el valor del dólar estadounidense: El tipo de cambio y los cambios porcentuales en el valor del dólar estadounidense en comparación con otras monedas extranjeras también se consideran factores en el análisis de inversiones. Las fluctuaciones en los tipos de cambio pueden afectar el rendimiento de los activos denominados en diferentes monedas y tener un impacto en las inversiones internacionales.

Estos factores macroeconomicos representan diferentes aspectos del mercado y la economía que pueden influir en los rendimientos.

R: Variable dependiente o respuesta t: Variable temporal o de tiempo a: Coeficiente de la variable temporal b1, b2, b3, b4: Coeficientes de los factores 1, 2, 3 y 4 respectivamente Factor1t, Factor2t, Factor3t, Factor4t: Variables de los factores 1, 2, 3 y 4 respectivamente e: Término de error o residuo

La ecuación se puede escribir como:

Rit = ait + b1i * Factor1t + b2i * Factor2t + b3i * Factor3t + b4i * Factor4t + eit

Donde:

- Rit es el valor de la variable dependiente en el tiempo t para el i-ésimo individuo o caso.

- ait es el coeficiente correspondiente a la variable temporal para el i-ésimo individuo.

- b1i, b2i, b3i, b4i son los coeficientes correspondientes a los factores 1, 2, 3 y 4 respectivamente, para el i-ésimo individuo.

- Factor1t, Factor2t, Factor3t, Factor4t son los valores de los factores 1, 2, 3 y 4 respectivamente, en el tiempo t.

- eit es el término de error o residuo correspondiente al i-ésimo individuo en el tiempo t, que representa la parte no explicada por los factores y la variable temporal.

¿Factores o Características?

Existe un debate en la literatura académica sobre si los rendimientos de las empresas se explican realmente por la exposición a factores macroeconómicos o simplemente por las características de las empresas. La eterna duda.

En el estudio inicial de Lakonishok et al. (1994), argumentan que una explicación del «premium de valor» proviene de una extrapolación incorrecta de las tasas de crecimiento de ganancias pasadas. Los inversores son demasiado optimistas sobre empresas que han tenido rentabilidad reciente, lo que afecta los rendimientos futuros, impulsándolos principalmente por las características fundamentales (contables) de la empresa.

Otros estudios, como el de Daniel y Titman (1997), respaldan la idea de que las características intrínsecas de las empresas tienen un mayor impacto en los rendimientos que los factores macroeconómicos. Además, se mencionan diferentes enfoques y estudios que analizan la relación entre características y rendimientos, incluyendo la influencia de las demandas de inversores institucionales en función de las características específicas de las empresas.

- Chordia et al. (2019) encuentran que las características explican una mayor proporción de la variación en los rendimientos esperados estimados que las cargas de factores.

- Kozak et al. (2018) reconcilian las explicaciones basadas en factores de las primas con un modelo teórico en el que las demandas de algunos agentes están impulsadas por sentimientos.

- Han et al. (2019) demuestran mediante regresiones penalizadas que entre 20 y 30 características (de un total de 94) son útiles para predecir los rendimientos mensuales de las acciones estadounidenses. Su metodología es interesante: realizan regresiones de rendimientos frente a características para construir pronósticos y luego regresionan los rendimientos en función del pronóstico para evaluar su confiabilidad. La regresión utiliza una penalización tipo LASSO, de modo que las características inútiles se excluyen del modelo. La penalización se amplía a elasticnet en Rapach y Zhou (2019).

Estos estudios más recientes muestran un enfoque en el papel de las características de las empresas en la explicación y predicción de los rendimientos, destacando su importancia en comparación con los factores macroeconómicos.

En mi opinión, considero que las variables en los mercados financieros están sujetas a cambios a lo largo del tiempo. La complejidad y la aleatoriedad del mercado hacen que los enfoques dogmáticos sean propensos al fracaso. Reconocer la imprevisibilidad del mercado es fundamental para comprender su comportamiento. Por lo tanto, es necesario adoptar enfoques más flexibles y adaptativos.

Risk Premium – Prima de Riesgo en Factor Investing

El risk premium (prima de riesgo) se refiere al rendimiento adicional que se espera recibir como compensación por asumir un mayor riesgo en una inversión en comparación con una inversión considerada libre de riesgo (generalmente letras del tesoro).

El risk premium se basa en la premisa de que los inversores y especuladores requieren una compensación adicional por exponerse a riesgos financieros. Esto se debe a que asumir riesgos implica enfrentar posibles fluctuaciones en los precios, la posibilidad de incurrir en pérdidas e incluso la falta de liquidez. Cuanto mayor sea el riesgo percibido de una inversión, mayor será el risk premium que los inversores exigirán a cambio de asumir ese riesgo.

Es importante destacar que el risk premium no es constante, sino que varía en función de diversas variables. Entre estas variables se encuentran las condiciones económicas generales, la estabilidad política, la percepción de riesgo de los inversores y la oferta y demanda de los diferentes activos financieros en el mercado. Todos estos factores influyen en la valoración de los riesgos y, por lo tanto, en la cantidad de compensación adicional que se espera recibir.

Los participantes del mercado pueden utilizar el concepto de risk premium como una medida para evaluar si una inversión específica ofrecerá una compensación adecuada por el riesgo asumido en comparación con otras alternativas disponibles. Al analizar el risk premium, se puede evaluar la relación entre el potencial rendimiento y el nivel de riesgo asumido.

El Ciclo Cuantitativo – David Blitz

El ciclo cuantitativo de Blitz es una referencia al trabajo realizado por David Blitz, Pim van Vliet y Jan de Koning.

Este ciclo se refiere a un enfoque de inversión basado en el análisis de los ciclos de los factores y los rendimientos de los activos. Esta metodologia se basa en la idea de que los factores y los rendimientos de los activos exhiben patrones y tendencias cíclicas a lo largo del tiempo.

El trabajo examina cómo los diferentes factores y estrategias de inversión pueden funcionar de manera más efectiva en diferentes etapas del ciclo económico y del mercado. Utilizan métodos cuantitativos y análisis estadísticos para identificar y explotar estas tendencias cíclicas, con el objetivo de mejorar los rendimientos y reducir el riesgo de las inversiones.

Paper: The Quant Cycle – David Blitz (Robeco Quantitative Investments – 2021)

Según el paper The Quant Cycle, se diferencia de los indicadores tradicionales del ciclo económico en el sentido de que estos últimos no logran capturar una gran parte de la variación cíclica en los rendimientos factoriales. En cambio, los puntos de inflexión importantes parecen ser causados por cambios abruptos en el sentimiento del inversor. Esto se infiere directamente a partir de los rendimientos de los factores y se caracteriza por una etapa normal interrumpida por ocasiones de disminución del factor seguidas de una posterior reversión. Las disminuciones del factor valor pueden ocurrir en entornos alcistas debido a las subidas del crecimiento y en entornos bajistas debido a las caídas de las acciones de valor. Para las reversiónes, también se distinguen entre subvariantes alcistas y bajistas.

En general, la dinámica cíclica específica de los factores puede ser más útil para los inversores que los marcos tradicionales basados en indicadores macroeconómicos generales. Tambien se señala que determinar el ciclo cuantitativo es un proceso que requiere una combinación de arte y ciencia, ya que no hay una definición universalmente aceptada de lo que constituye un mercado alcista o bajista en factor investing.

Factores de Inversión – Post Factor World

Los nuevos factores de inversión son similares a cualquier nueva tecnología. Los primeros en llegar generalmente obtienen ganancias extraordinariamente altas hasta que la competencia aumenta. Eventualmente, la competencia reduce los márgenes de beneficio (compiten) y la tecnología se convierte en una mera mercancía más.

En nuestro campo, los nuevos factores de inversión nacen de la naturaleza adaptativa de los mercados (complex adaptive systems). Esta propiedad significa que la rentabilidad se generan principalmente cuando se descubre una ventaja, este alfa no ha sido tomado en cuenta por el conjunto participantes.

Las estrategias de smart beta y factor investing generalmente se documentan a través de credenciales académicas y revistas revisadas como The Journal of Portfolio Management para profesionales. Se publica un artículo que describe una estrategia de inversión con una historia fácil de comprender, luego se presenta un análisis exhaustivo respaldado por backtest históricos y resultados estadísticamente significativos respaldados por un análisis riguroso.

La noticia sobre el nuevo concepto (factor) se difunde. Algunas grandes instituciones se suman a esta tendencia. Gestores innovadores lanzan fondos que tienen éxito durante unos años y captan la atención de inversores y asesores. Al cabo de un tiempo, la mayoría de las instituciones están implementando la estrategia internamente. Los creadores de ETFs han lanzado una variedad de enfoques basados en el concepto, muchos de los cuales se utilizan para crear nuevos ETFs con nombres exóticos.

Llega un punto en el que los beneficios de arbitraje comienzan a desplazar a los inversores que originalmente crearon la oportunidad. Los valores que estaban infravalorados se vuelven sobrevalorados. La ventaja se invierte y ahora la inversión genera lentamente pérdidas (esperanza matemática negativa).

¿Qué pensáis que sucede a continuación?

Los inversores eventualmente se rinden y abandonan la estrategia en masa. En algún momento, el mercado encuentra un nuevo equilibrio que es lo suficientemente grande como para mantener comprometidos a los inversores más disciplinados, pero el rendimiento por la primera de riesgo es mínimo.

Bagholding profesional en factor investing.

The Cross-Section of Factor Returns

Paper: The Cross-Section of Factor Returns – David Blitz (Robeco Quantitative Investments – 2023)

En este paper, se examnina de forma transversal los rendimientos por factores utilizando la biblioteca de datos de Jensen, Kelly y Pedersen (2021). Entre los más de 150 factores analizados, la mayoría muestra una prima positiva y una beta negativa a largo plazo (confirma la idea anteriormente vista). Los dos únicos factores con una beta positiva clara son el apalancamiento y small cap, no presentan un alfa significativo pero pasan la prueba.

Los restantes factores generan la mayor parte de su rendimiento bruto durante los mercados bajistas y aproximadamente la mitad de su disminución posterior a 2004 se puede atribuir a la menor frecuencia de los mercados bajistas en este período. Los rendimientos ajustados a beta son considerablemente más estables, lo que sugiere que las metodologías de construcción de factores pueden mejorarse al ir más allá de la simple neutralidad.

El trabajo continua también profundiza en los resultados del ciclo Cuantitativo de Blitz (2022), identificando un efecto low-beta a nivel de factores y confirmando la existencia de efectos estacionales y de momentum en la sección transversal de los rendimientos por factores.

Factores Mercados Emergentes

Paper: Machine Learning and The Cross-Section of Emerging Market Stock Returns – Matthias X. Hanauer, Tobias Kalsbach (2023)

Este paper es un estudio que se enfoca en cómo el aprendizaje automático puede ser utilizado para predecir los rendimientos de las acciones en mercados emergentes. El estudio compara la capacidad predictiva de modelos lineales y no lineales, y encuentra que los modelos no lineales, como los basados en árboles y redes neuronales, son superiores a los modelos lineales tradicionales. Además, se ha demostrado que los modelos de aprendizaje automático son superiores a los modelos lineales para la predicción de rendimientos en mercados emergentes.

El paper utiliza nueve modelos de aprendizaje automático diferentes para predecir los rendimientos de las acciones en mercados emergentes. Estos modelos se dividen en tres categorías: modelos lineales, modelos basados en árboles y redes neuronales.

- Los modelos lineales incluyen la regresión lineal ordinaria y la regresión elástica. Estos son ejemplos de modelos lineales tradicionales que se utilizan comúnmente en finanzas.

- Los modelos basados en árboles incluyen Gradient Boosted Regression Trees (GBRT) y Random Forest. Estos son ejemplos de modelos no lineales que utilizan árboles de decisión para predecir los rendimientos de las acciones.

- Las redes neuronales son un tipo especializado de modelo no lineal que utiliza una arquitectura compleja (propia) para aprender patrones en los datos.

El paper utiliza redes neuronales con 1 a 5 capas ocultas, así como un conjunto de redes neuronales combinadas (ensemble) para mejorar la precisión predictiva. Además, el paper también investiga el rendimiento de un conjunto combinado (ensemble) de métodos que permiten no linealidades e interacciones, es decir, los dos modelos basados en árboles y el conjunto combinado de redes neuronales.

También se examina cómo las acciones con altas relaciones libro-valor tienen una mayor predictibilidad, pero se observa que este efecto es menos pronunciado para las predicciones de los modelos de aprendizaje automático en comparación con las predicciones de regresión lineal. En general, el paper sugiere que el uso del aprendizaje automático puede llevar a retornos fuera de muestra económicamente y estadísticamente superiores en comparación con los modelos lineales tradicionales para la predicción de rendimientos en mercados emergentes.

Paper: Multi-(Horizon) Factor Investing with AI – Ruslan Goyenko, Chengyu Zhang (2022)

Muchos podrian estar preguntandose como se comportan los factores con tecnologias de lenguaje, se muestra que esta estrategia combinada con la inteligencia artificial puede mejorar significativamente el rendimiento de una cartera.

La inversión en factores múltiples es una estrategia que busca maximizar los rendimientos al invertir en acciones con características específicas, como el tamaño de la empresa, el valor y el impulso. Su popularidad ha aumentado debido a su capacidad para superar los índices de referencia tradicionales.

Mucho más complicado de lo que parece, implementar esta estrategia de manera efectiva requiere una gran cantidad de datos y análisis complejos. Aquí es donde entra en juego la inteligencia artificial, y un ejemplo de ello es la tecnología ChatGPT. Esta tecnología ha demostrado ser efectiva en aplicaciones como el procesamiento del lenguaje natural y la generación de texto.

En el paper, los autores exploran cómo adaptar la tecnología ChatGPT para aplicaciones financieras, específicamente para la gestión de carteras por factor investing. Utilizan conjuntos de datos más amplios que los tradicionalmente utilizados e incluyen factores como la volatilidad a largo plazo versus a corto plazo, la liquidez y los costes comerciales para maximizar los rendimientos esperados de una cartera.

Los resultados del estudio demuestran que esta tecnología puede cronometrar de manera activa las realizaciones premium de los factores, al mismo tiempo que se reequilibra y diversifica dinámicamente entre ellos. Esto lleva a una maximización efectiva del rendimiento esperado de una cartera.

Pseudo-Factors – Fake Factors

Paper: Pseudo-Factors and Factor Investing – Marcos Lopez de Prado (2023)

No todo son ventajas en el mundo factorial.

En este paper, Marcos López de Prado aborda la estrategia de inversión conocida como factor investing, que se basa en identificar características específicas de las empresas que puedan predecir su rendimiento futuro. El autor plantea que muchos de los denominados factores son en realidad pseudo-factores, es decir, variables que carecen de una relación causal con el rendimiento de las diferentes acciones.

Explicando estos pseudo-factores, los pseudo-factores son variables que aparentemente están relacionadas con el rendimiento, pero que en realidad no tienen una relación causal. Por ejemplo, un estudio podría encontrar una correlación entre el rendimiento de las empresas y la cantidad de letras «A» en sus nombres. No obstante, esto no implica necesariamente que agregar más letras «A» a un nombre empresarial mejorará su éxito.

Es importancia distinguir entre factores y pseudo-factores, si un inversor utiliza un pseudo-factor como si fuera un factor real, es probable que su estrategia no tenga éxito. Además, el uso de pseudo-factores puede llevar a conclusiones erróneas sobre la relación entre las variables y generar resultados engañosos.

¿Como identificar pseudo-factores?

Establecer un marco causal claro para sus estudios y emplear técnicas estadísticas adecuadas para identificar y evitar los pseudo-factores. Asimismo, se debe prestar atención a las variables que carecen de una explicación causal clara o que parecen estar relacionadas con el rendimiento de las empresas de manera poco intuitiva (imaginativa), no cualquier cosa es factor investing.

Reduciendo el Factor Zoo

Paper: Factor Zoo (.zip) – Alexander Swade, Matthias X. Hanauer, Harald Lohre, David Blitz (2023)

El número de factores que supuestamente impulsan los rendimientos de acciones ha crecido constantemente con el tiempo. En este estudio, se investiga la posibilidad de reducir este zoológico de factores, centrandose en explicar que el alfa disponible.

La prueba GRS (Gibbons, Ross y Shanken) es un método estadístico utilizado para evaluar la capacidad de un modelo de factores para explicar los rendimientos de los activos. En este estudio, se utilizó la prueba GRS para evaluar la capacidad de los modelos de factores para explicar el alfa dentro de estas extrañas mezclas. La prueba GRS investiga si los alfas de los activos bajo consideración difieren significativamente de cero en conjunto. Si los alfas son notablemente diferentes de cero, esto sugiere que el modelo de factores puede explicar los rendimientos de los activos.

Los resultados mostraron que un modelo de factor compuesto por 15 factores es suficiente para abarcar la totalidad del zoológico de factores existente. A pesar de que los modelos de factores seleccionados basados en datos globales reducen el alfa para las subuniversos de EE. UU. y del resto del mundo, funcionan mejor para EE. UU., lo que implica que los factores internacionales exhiben un alfa más amplio y diverso.

Factor Investing: Patrones Macroeconómicos Recurrentes

En este último apartado, me gustaría presentar un modelo de trabajo con un enfoque sistemático para captar patrones recurrentes en la macroeconomía y tomar decisiones de inversión factorial en períodos históricos similares.

El primer paso en el marco de trabajo es identificar los regímenes macroeconómicos. Estos regímenes son períodos en los que la economía muestra características similares, como recesiones, desaceleraciones o épocas de expansión. MacroScope utiliza una amplia gama de indicadores macroeconómicos pero se puede realizar una versión simplificada con las siguientes variables.

- Acciones: El rendimiento de los mercados de valores y de acciones específicas.

- Tipos de interés: Lipos de interés a corto y largo plazo, que afectan el coste del capita.

- Divisas: El comportamiento de las diferentes monedas en los mercados de divisas.

- Materias primas: Los precios de los productos básicos, como el petróleo, los metales y los diferentes alimentos.

- Liquidez: La disponibilidad de dinero y la facilidad con la que los activos pueden comprarse o venderse.

- Riesgo: Las medidas de volatilidad y riesgo en los mercados financieros.

Una vez que se han identificado los regímenes macroeconómicos, se recurre a seleccionar los factores que se espera tengan un buen rendimiento en función de las condiciones macroeconómicas actuales y pasadas, es factor investing aplicado a variable macroeconómicas.

Para evaluar la efectividad del modelo, se compara sus pronósticos con los retornos reales. En general, los resultados son precisos, lo que evidencia la capacidad del modelo para predecir el rendimiento de los factores de estilo. Es importante tener en cuenta que pueden existir algunas desviaciones debido a las condiciones del mercado, siempre cambiantes.

El enfoque se basa en la premisa de que la historia tiende a repetirse en la economía. Si bien cada período puede tener sus propias particularidades, existen patrones y tendencias que se repiten a lo largo del tiempo. Al identificar y comprender estos patrones, los inversores pueden tomar decisiones más fundamentadas y aprovechar las oportunidades que se presentan en diferentes regímenes macroeconómicos.

MacroScope utiliza un enfoque cuantitativo para modelar los regímenes macroeconómicos. Esto implica cuantificar y medir las características de cada período, como el desempeño de las acciones, los tipos de interés, las divisas y las materias primas. Al analizar estas características, se pueden encontrar períodos históricos similares al actual y utilizar esa información para intentar pronosticar con una mejor base los factores a los que exponernos.

Se pueden utilizar los insights proporcionados por este trabajo como una herramienta complementaria para respaldar la búsqueda de factores, teniendo en cuenta siempre la gestión de riesgo.

Paper: A Hybrid Learning Approach to Detecting Regime Switches in Financial Markets – Peter Akioyamen, Yi Zhou Tang, Hussien Hussien (2021)

En este paper se presenta un enfoque híbrido de aprendizaje para detectar cambios de régimen en los mercados financieros. En lugar de utilizar un modelo autorregresivo para analizar las series de tiempo financieras, se propone un enfoque basado en técnicas de aprendizaje automático y estadísticas.

El enfoque propuesto utiliza el algoritmo de clustering k-means para identificar puntos en el tiempo que comparten características similares, agrupando los datos en diferentes regímenes. Este enfoque de clustering es preferible porque el número de regímenes en los datos se puede determinar de manera pasiva, sin necesidad de suposiciones previas.

Una vez que se identifican los diferentes regímenes mediante el algoritmo k-means, se ajustan modelos de clasificación a cada régimen y se utilizan para predecir a qué régimen pertenecerán las observaciones futuras fuera de la muestra. Basándose en el rendimiento histórico de los activos durante los regímenes identificados en los datos de entrenamiento, se construyen estrategias que demuestra la aplicabilidad práctica de este enfoque trading.

k-means algorithm is run with 100 random initializations

El algoritmo usa este sistema aleatorio para asegurar la estabilidad de los clusters. Se muestra una figura que representa el ancho promedio de la silueta para diferentes valores de k, lo cual indica que se obtuvieron resultados significativos y distintos en la detección de regímenes a partir de los datos.

El enfoque propuesto tiene varias ventajas en comparación con los enfoques tradicionales basados en modelos autorregresivos. No requiere suposiciones explícitas sobre la estructura de los datos y puede manejar datos de dimensionalidad elevada. Además, se menciona que este enfoque puede ser utilizado para detectar cambios de régimen en otros tipos de datos económicos y financieros.

Conclusiones Trading Factor Investing – Post Factor World

El factor investing ha surgido como una estrategia cada vez más popular en el mundo de las inversiones. Se basa en la premisa de que ciertos factores pueden influir en el rendimiento de las inversiones.

En el contexto actual, se ha observado un mayor interés en la relación entre los factores, y los inversores ahora consideran no solo los factores tradicionales, sino también aquellos específicos de los mercados emergentes. Se reconoce que diferentes regiones pueden tener factores únicos que afectan el rendimiento de las inversiones.

Es importante destacar que mi objetivo no ha sido presentar un sistema rígido o una forma correcta de hacer las cosas, sino más bien ilustrar múltiples ideas sobre la factorización. Mi intención es que comprendáis que todo está en constante cambio y, por lo tanto, debemos adaptar nuestras estrategias de forma continua.

This finding is important as it could seem attractive to adopt factor timing or factor rotation approaches whenever we discover a contextual pattern in signal behavior.

Además, es esencial tener en cuenta la existencia de pseudo-factores, también conocidos como falsos factores. Estos pseudo-factores pueden surgir debido a la sobreoptimización de los datos o a la falta de fundamentos económicos. Por tanto, debemos tener cautela y asegurarnos respaldar los factores que seleccionamos con una lógica sólida y una evidencia empírica detrás.

Grupo Telegram para preguntas: https://t.me/unespeculador

Gracias a todos, si el contenido de esta web te resulta útil, agradecería mucho que me apoyaras en Patreon para poder seguir desarrollando aportes de calidad para ti.

Sígueme en Twitter para estar al día de todas las novedades: https://twitter.com/enricjaimez

Gracias por apoyar UnEspeculador, este Patreon se dedica exclusivamente a pagar los diferentes servicios de datos, research, hosting, seguridad para la web y las múltiples horas que dedico a trabajar en abierto, es totalmente opcional y agradezco a la gente quiera colaborar (todo gratis no es posible, no funciona).

https://www.patreon.com/unespeculador

En este nivel de suscripción añadiré toda una serie de contenido y material extra, esto puede incluir ideas por desarrollar, seguimientos, informes, explicaciones más detalladas…