El análisis del volumen ha experimentado un aumento progresivo en los mercados financieros, permitiendo que el acceso a datos de negociación deje de ser un privilegio exclusivo de los inversores institucionales y sea accesible para todos los participantes. Por tanto, profundizaremos en la liquidez, el delta, los procesos de subasta y las órdenes MOC/LOC.

Este articulo esta siendo editado, paciencia.

Order Book Trading | Order Flow Delta

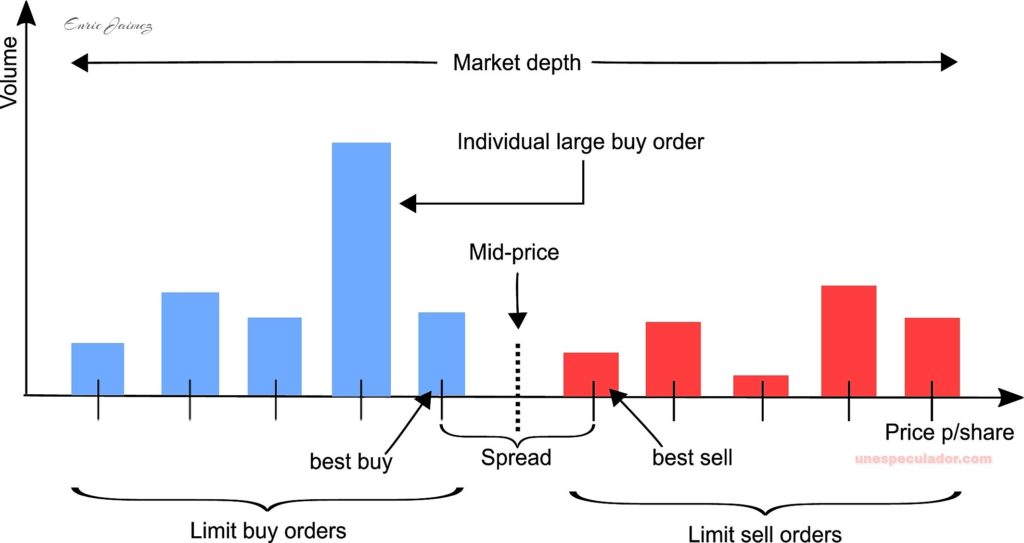

La liquidez del mercado es un factor importante que afecta a la eficiencia del mercado y puede ser definida como la capacidad de ejecutar rápidamente grandes volúmenes de operaciones con un mínimo efecto en el precio. La profundidad del mercado es un factor importante para explicar la liquidez y debemos considerar el tamaño de las necesidades comerciales de un activo al determinar su profundidad. La liquidez del mercado afecta la función de descubrimiento de precios y las incertidumbres de los precios del mercado. Aumentar la liquidez del mercado puede mejorar la eficiencia del mercado y la asignación eficiente de fondos y riesgos.

La liquidez es crucial para el proceso de descubrimiento de precios y mantener la estabilidad del sistema financiero. Si los participantes del mercado intentan reducir su exposición debido a cambios extremos en los niveles de precios y velocidad de los cambios, se pueden desencadenar procesos de colapso que difieren entre los mercados. Estos procesos dependen de la confianza de los participantes en el mercado, generada a partir de su comportamiento en condiciones normales. Por lo tanto, mantener suficiente liquidez en condiciones normales es esencial para ampliar los límites del mercado y mejorar la confianza de los participantes en la sostenibilidad del mercado.

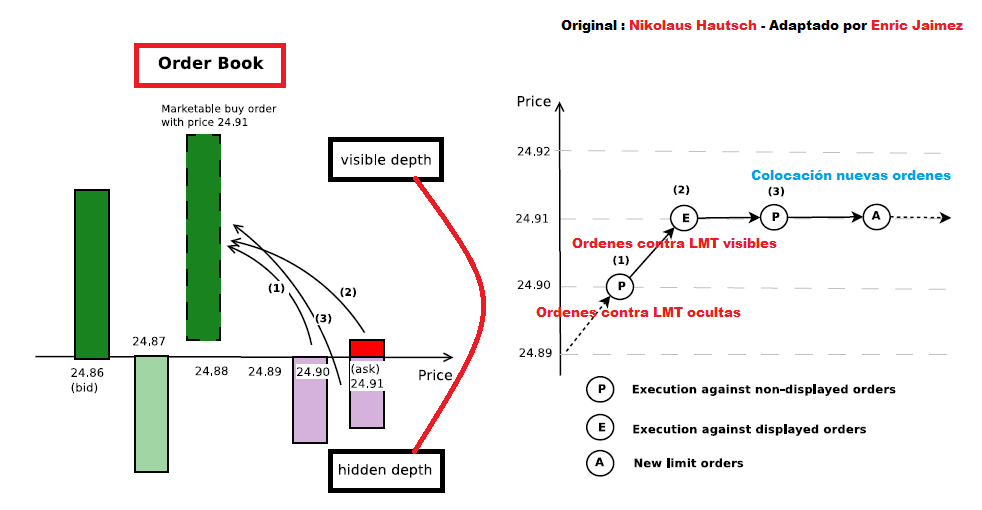

La liquidez es una forma de medir la facilidad con la que un activo puede ser comprado y vendido rápidamente a precios estables. Esto se refleja en el libro de órdenes, que muestra la cantidad de compradores y vendedores disponibles para realizar transacciones. Estos compradores y vendedores tienen la intención pasiva de comprar un activo a un precio inferior (o igual) o de vender un activo a un precio mayor (o igual).

El volumen es el acuerdo entre la parte agresiva ejecutando la orden a mercado y la parte pasiva esperando en forma de limitada.

Desde la perspectiva de un trader, la definición de liquidez se puede formular en forma de respuesta a la siguiente pregunta: ¿Cuánto capital se puede invertir sin mover el mercado?

Los mercados líquidos deben exhibir cinco características:

- Tightness que se refiere a bajos costos de transacción.

- Immediacy, que representa la alta velocidad de ejecución de órdenes.

- Depth, que se refiere a la existencia de órdenes límite.

- Breadth, lo que significa un pequeño impacto de mercado de órdenes grandes.

- Resiliency, que significa un flujo de nuevas órdenes para corregir los desequilibrios del mercado.

¿Qué es el Order Flow y el Order Book?

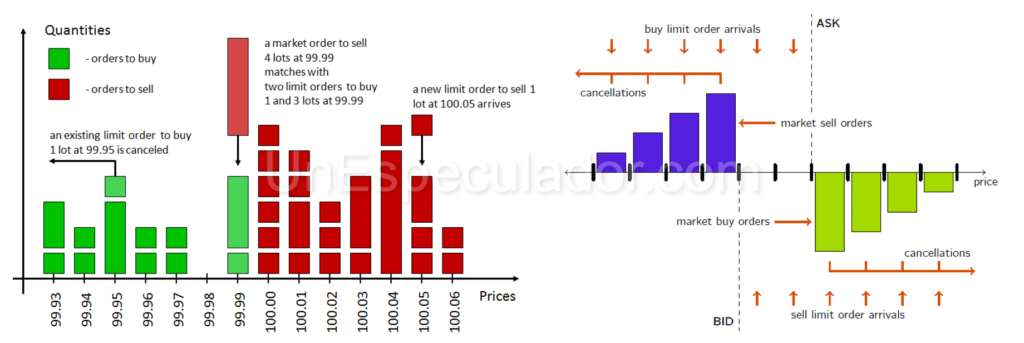

Podríamos decir que una parte ofrece liquidez y la otra parte coge liquidez, son las dos pautas básicas del cruce de órdenes.

Durante la consolidación del mercado, es necesario utilizar una amplia variedad de estrategias para equilibrarlo. Cuando el valor percibido actual no es atractivo para los participantes del mercado o cuando se producen cambios significativos en las condiciones del mismo, puede que uno de los lados de la transacción no vea beneficios en realizarla. Esto crea un desequilibrio en el mercado, y los participantes comienzan a buscar nuevas zonas de liquidez que sean más equitativas. En este escenario, es importante emplear estrategias que permitan encontrar oportunidades de negociación justas para todas las partes involucradas.

El precio es una constante búsqueda de equilibrio, con movimientos de diferentes magnitudes y velocidades. Esta característica, a menudo pasada por alto por los operadores en time frames mayores, es una pieza clave para comprender cómo el mercado se mueve.

Los traders que observamos el order flow prestando especial atención a los imbalances, estamos conscientes de que los movimientos extremos y fuertemente impulsivos pueden generar ineficiencias en el mercado. Esto se conoce como vacío de liquidez. Esto consiste en que, debido a la violenta volatilidad, no hay negociación en los precios perforados, dejando la zona anterior sin órdenes limitadas en una de las partes (BID O ASK sin negociación en ciertos precios).

Después de este movimiento, se desencadenan reacciones donde se colocarán ordenes LMT en dichos precios, el mercado tiene diferentes mecanismos para asegurar que todos los precios son posiblemente revisitados, desde segundos, minutos, horas, días….

La liquidez es uno de los factores claves para el éxito de este negocio. El movimiento reciente ha generado un vacío de liquidez al consumir una gran cantidad de ticks de precio en un solo movimiento extremadamente rápido. La liquidez también puede ser medida en términos de convicción: si hay un aumento de órdenes de compra limitadas por debajo de un nivel considerado de soporte, o una aparición de órdenes de venta limitadas por encima de un nivel de resistencia.

Antes de que ocurran noticias o datos importantes, los inversores suelen retirar sus órdenes pendientes del mercado, lo que provoca una falta de liquidez. Esto no tiene sentido, ya que expone al inversor a un mayor riesgo ante la falta de información e incertidumbre.

Al desaparecer la liquidez, algo importante está a punto de suceder.

La reacción de los algoritmos una vez esto sucede no podemos saberlo, la rapidez en la conexión con los exchanges produce que no hayan negociados en muchos niveles. Algoritmos cubriendo posiciones, rellenando liquidez, ejecutando negociación, engaños, equilibrando inventarios y alguno incluso volviéndose momentáneamente inestable…

Ordenes MOC – LOC

Tipos de participantes:

![]()

El programa de proveedor de liquidez suplementaria (SLP).

Los SLP están diseñados para añadir liquidez en determinados momentos, para complementar así como competir con los proveedores existentes. Cada SLP generalmente tiene un sector de valores en la bolsa donde opera y está obligado a mantener una oferta en cada uno de sus valores asignados, al menos el 10 por ciento del día de negociación. Los SLP también deben hacer una media de 10 millones de acciones por día en el volumen proporcionado.

NYSE premia la cotización competitiva SLP con un reembolso financiero (pagan este aumento de liquidez), cuando SLP publica liquidez en un valor asignado que se ejecuta contra las órdenes entrantes(LMT). Esto genera más actividad de cotización, lo que lleva a márgenes más ajustados y mayor liquidez en cada nivel de precio.

Los SLP se encuentran principalmente en acciones más líquidas con más de 1 millón de acciones del volumen diario promedio, efectivamente no busquemos estas ideas en el Ibex, ni acciones o productos con una negociación muy baja.

La subasta de cierre del NYSE (New York Stock Exchange) es el momento de más activo en el día del mercado de acciones de EE.UU.

Según los datos del propio exchange, se cotizan alrededor de 223 millones de acciones. El buen funcionamiento de las subastas es fundamental ya que los participantes del mercado esperan y confían en el cierre para proporcionar un punto de precio diario crítico que refleje el interés del mercado.

Dada la importancia de la subasta, el regulador se enfoca intensamente para garantizar que todos los participantes comprendan las herramientas disponibles para facilitar el intercambio.

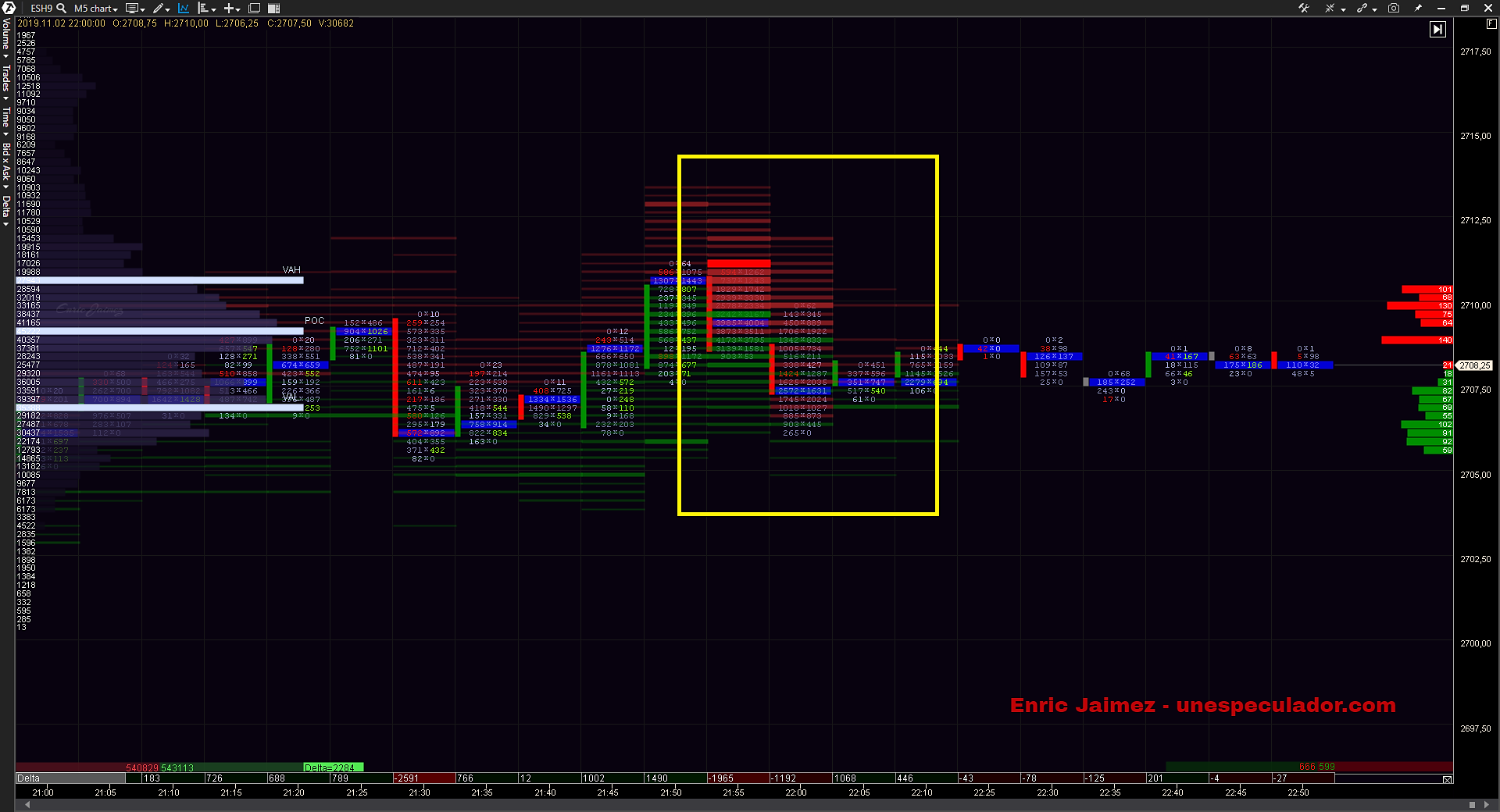

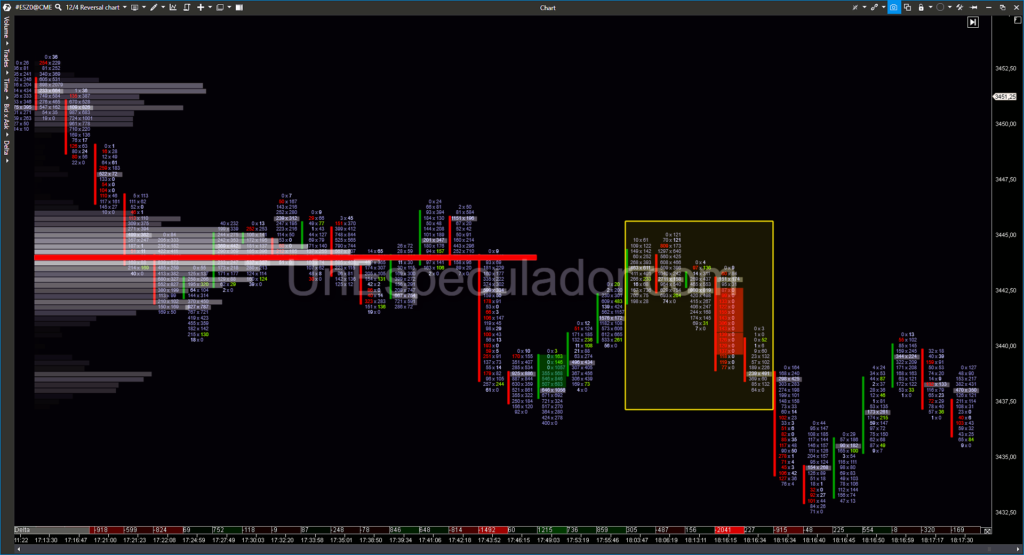

En esta imagen del futuro del SP500 podemos observar el aumento de liquidez en los últimos momentos de subasta del mercado y como esta desaparece posteriormente.

A continuación, nos adentramos un poco mas en la subasta de cierre del NYSE:

Participantes de la subasta:

![]()

Los creadores de mercado designados (DMM) tienen la obligación de mantener mercados justos, ordenados y facilitar la dinámica de búsqueda de valor (price discovery), a lo largo del día de negociación, obligaciones que se extienden en las subastas.

Una de sus obligaciones es facilitar el proceso de cierre de la subasta, que incluye establecer el precio de cierre a un nivel satisfactorio. Los DMM suelen participar compensando los desequilibrios de subasta restantes que existen en los últimos instantes.

Tipos de orden

Hay varios tipos de órdenes de que se pueden usar en la subasta de cierre, siendo las más comunes las órdenes Market-On-Close (MOC) y Limit-On-Close (LOC).

Una orden MOC es una orden sin precio para comprar o vender un valor al precio de cierre y se garantiza que recibirá una ejecución en la subasta de cierre en este mercado. Una orden LOC fija el precio máximo que un inversor está dispuesto a pagar, o el precio mínimo por el cual un inversor está dispuesto a vender, en la subasta de cierre.

Una orden LOC con un precio mejor que el precio final de la subasta de cierre está garantizada para recibir una ejecución.

Anécdota:

Debido a que la Bolsa de Nueva York es el único intercambio con un piso de negociación abierta, también puede ofrecer a los inversores acceso a las subastas a través de un broker “de suelo”, como en los viejos tiempos. Estos pueden ingresar verbalmente el pedido de un cliente a un DMM en el parket de negociación de NYSE o mediante una orden electrónica, llamado d-Quote, que nuevamente se envía desde el parket de negociación de NYSE. Los d-Quotes están diseñados para replicar la interacción manual tradicional del broker, participando de forma pasiva la mayor parte del día, pero también operando a precios más agresivos cuando se dispone de liquidez en contra.

Los diversos tipos de órdenes descritos anteriormente están diseñados para permitir flexibilidad para los inversores que deciden participar. Los diferentes tipos de orden se alinean con diferentes eventos que conducen el mercado.

La subasta de cierre de la Bolsa de Nueva York es el evento de liquidez más grande del día: cotiza $ 8,9 mil millones por día, en promedio, y representa más del 5% del volumen diario en valores listados en NYSE. Es el principal evento de liquidez para los inversores institucionales y minoristas.

El precio de cierre es crucial, ya que representa el precio de referencia de los datos del mercado universal para todos los productos vinculados a la renta variable, incluidos los fondos mutuos, los productos de intercambio comercial (ETP) y los derivados.

Afortunadamente, la subasta de cierre sigue siendo un evento donde la liquidez es centralizada a gran escala. Esto permite que las institucionales puedan establecer posiciones importantes sin una complejidad excesiva.

La subasta de cierre reúne a todos los compradores y vendedores en una sola transacción común que establece un precio de compensación para los diferentes intereses.

Order Flow Delta

En VSA (Volume Spread Analysis), una herramienta útil para comprender las estructuras de precios basadas en el volumen a lo largo del tiempo. Además, el perfilado del delta es un paso adicional en este análisis que permite cuantificar la agresión observada en la oferta y la demanda de manera numérica. Existen diversas formas de mostrar los datos, y personalmente prefiero utilizar las más simples y prácticas.

Calculo Delta

Delta es un indicador basado en el volumen.

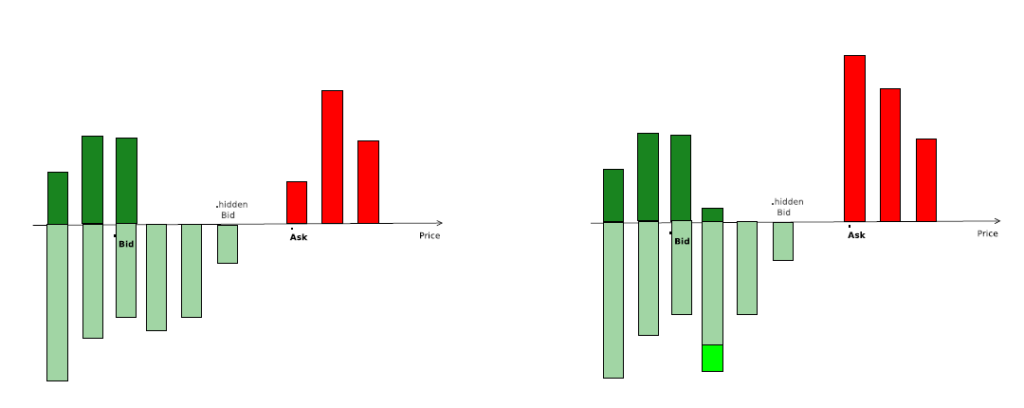

Delta es un simple calculo que mide la diferencia entre los contratos que se cruzan en el ASK y los contratos que se cruzan en el BID.

- Sí la cantidad de contratos cruzados en ASK es mayor el delta es positivo y se visualizara generalmente de color verde.

- Si la cantidad de contratos cruzados en BID es mayor el delta es negativo y se visualizara generalmente de color rojo.

Delta funciona como indicador de presión en un movimiento, es desplegado sobre un eje con un centro de valor cero por debajo del cual se despliegan los valores correspondientes a BID y por encima los que resultan de los precios ASK (de forma sencilla histograma vertical verde positivo, histograma vertical bajo 0 en rojo negativo).

Esto puede variar según la configuración de la plataforma.

Un delta es la diferencia entre las compras a mercado y las ventas a mercado para cada precio, en cada vela o barra por un período determinado.

Por lo tanto, un delta positivo indica un mayor volumen de compras agresivas realizadas en el lado del precio de compra (ASK) como resultado de los compradores presionando la liquidez. Por otro lado, un delta negativo refleja un mayor volumen de ventas agresivas realizadas en el lado del precio de venta (BID), lo que muestra que los vendedores están presionando la liquidez.

Volumen cruzado en ASK – Volumen cruzado en BID = DELTA

Cuidado con esto, es una información limitada dado que solo tiene en cuenta las ordenes agresivas.

Trabajar bajo una transparencia limitada es incuestionable en los mercados actuales.

La colocación de órdenes ocultas es esencial para las instituciones financieras. Desplegar una gran cantidad de operaciones a precios específicos puede transmitir una intención al resto de los participantes del mercado. Esta estrategia se lleva a cabo fragmentando la orden en diferentes bloques y colocándolos en diversas Bolsas de Valores. Así, se facilita la ejecución de la orden de una manera eficiente y discreta.

Predisponemos:

- En un mercado alcista, los compradores agresivos deberían tener el control.

- En un mercado bajista, los vendedores agresivos deberían tener el control.

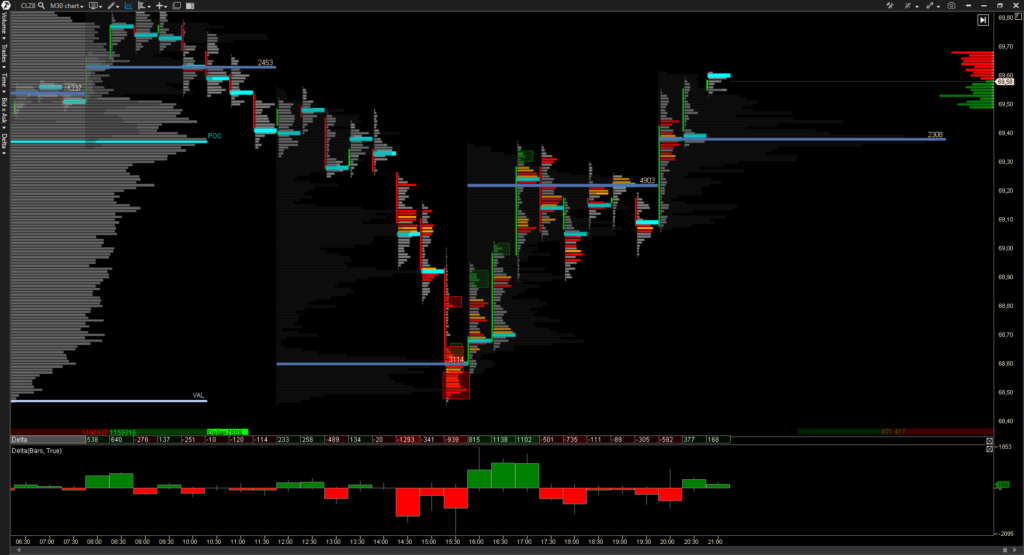

Un caso de estudio en el CL (WTI Light Sweet Crude Oil)

Cambio en los diferenciales, sumado a un extraño Big Trade en BID sin continuidad alguna.

Cumulative Delta

Al acercar a un TF más reducido podemos observar como el cumulative delta apoya en este caso el cambio progresivo de la tendencia (raramente de golpe). Personalmente no recomiendo utilizar esta forma de medición del delta.

Los mercados de futuros son un derivado, no el mercado primario.

Diferencial Delta Simplificado

En el order flow podemos observar no solamente el imbalance sino como la presión bajista aumenta subitamente.

El delta es solo un indicador, y por sí solo no significa nada. La importancia radica en el contexto y la forma en que los activos se comportan. Puede que los diferenciales no sean acordes durante un periodo prolongado, y que no todas las órdenes o intenciones se ejecuten en el mercado. La observación de una divergencia no es una señal operativa, sino solo una pieza más del puzzle que compone nuestro análisis.

Conclusiones Order Book Trading | Order Flow Delta

El order book nos muestra la oferta y la demanda de un activo en un momento dado, lo que nos permite evaluar la liquidez y la dirección del mercado. El delta del order flow nos proporciona información adicional al mostrar la fuerza relativa de los compradores y vendedores en tiempo real.

Al combinar estas herramientas, los operadores pueden obtener una visión más completa de la acción del precio y tomar decisiones con mejor información sobre cómo y cuando entrar o salir de una operación. Es importante recordar que la interpretación de estos datos no siempre es clara y que siempre existe un riesgo de información asimétrica. Como tal, es fundamental seguir aprendiendo y adaptando nuestra estrategia a medida que cambian las condiciones en el mercado.

Grupo Telegram para preguntas: https://t.me/unespeculador

Gracias a todos, si el contenido de esta web te resulta útil, agradecería mucho que me apoyaras en Patreon para poder seguir desarrollando aportes de calidad para ti.

Sígueme en Twitter para estar al día de todas las novedades: https://twitter.com/enricjaimez

Gracias por apoyar UnEspeculador, este Patreon se dedica exclusivamente a pagar los diferentes servicios de datos, research, hosting, seguridad para la web y las múltiples horas que dedico a trabajar en abierto, es totalmente opcional y agradezco a la gente quiera colaborar (todo gratis no es posible, no funciona).

https://www.patreon.com/unespeculador

En este nivel de suscripción añadiré toda una serie de contenido y material extra, esto puede incluir ideas por desarrollar, seguimientos, informes, explicaciones más detalladas…